こちらのページではJ-REITのIPO(新規公開)とPO(公募増資)における東証REIT指数への組入れについて解説しています。

組入れのタイミングは日本株におけるTOPIXと同じですが、J-REITのインデックス買いは日本株と比較して注目されることが多くなります。

注目される理由は日本株と比較してJ-REITの投信保有比率が高い点にあります。

その為、インデックス買いのインパクトが大きく、下記で紹介しているイオンリートのように急騰することもあります。

詳細は下記をご覧ください。

IPO(新規公開)時のJ-REITの東証REIT指数組入れタイミング

J-REITが新規上場した場合、翌月の最終営業日に東証REIT指数に組み入れられます。

東証REIT指数と同じ運用をしようする場合は、その前営業日の終値で組み入れる必要があります。

よって、パッシブファンドのインデックス買いは「上場日の翌月最終営業日の前営業日の引け」にかけて行われます。

これは日本株が新規上場した際のTOPIX組入れと同じになります。

しかし、J-REITのインデックス買いのインパクトは日本株とは比べ物にならないほど大きいことから注目されやすくなっています。

J-REITのインデックス買いが大きなインパクトとなる理由

J-REITのインデックス買いが大きなインパクトとなるのは、J-REIT市場全体に占める投資信託(インデックスファンド)の保有割合が大きいことが要因です。

東証の資料によると2020年時点で、J-REIT市場の約33%を投資信託が保有しています。

日本株の場合は約8%が投資信託の保有分です。

仮にインデックスファンドとアクティブファンドの比率を50:50とするとJ-REITでは16.5%、日本株では4.0%となります。

つまり、J-REITが新規上場すると時価総額の16.5%程度のインデックス買い需要が発生することになります。

これは日本株の4%と比較して、かなりのインパクトです。

また、実際にはJ-REITのアクティブファンドといっても、ほとんどインデックスと変わらないようなポートフォリオになっている投信も多くあります。

アクティブファンドの場合は必ずしも「上場日の翌月最終営業日の前営業日の引け」に購入する必要はありませんが、その後の潜在的な買い需要としては大きい存在となります。

このようにリート市場全体に占める投資信託の比率が高い為、インデックス買いのインパクトが非常に大きくなります。

上場日の翌月最終営業日の前営業日に暴騰するケースとしないケースがある

上記の通り、J-REITの場合はインデックス買いの需要が大きいため、全てのパッシブファンドのマネージャーが「上場日の翌月最終営業日の前営業日の引け」にかけて買い注文を出すととんでもなく上昇してしまいます。

実際、下記で紹介しているイオンリート投資法人(3292)のように引け3分前の14:57~15:00で10%以上も上昇した銘柄もあります。(下記のチャートを参照)

また、最終日にはそれほど極端には上昇しないが、上場日から指数組入れ日までの間に先回り買いで上昇するというケースも多くあります。

このように一般的には上場日から指数組入れまでは上昇するケースが多いように思われます

ただし、そのような期待感から早い段階で買われすぎた場合など、下落することもあります。

パッシブマネージャーも以前のように何も考えず組入れ日の引けで成り行き注文を出すということは減ってきており、事前に証券会社と相談しておいて、組入れ日にブロックトレードで購入するなど、マーケットインパクトを与えないように工夫してきています。

このようにリートの上場日から指数組入れまでの1~2ヶ月間は様々な思惑が交錯します。

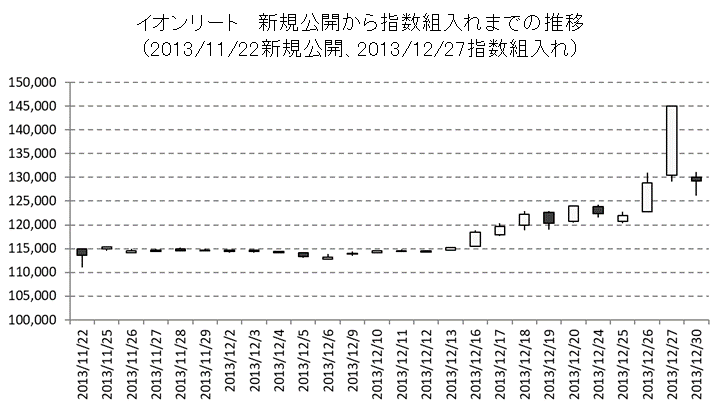

IPOから指数組入れまでの事例(イオンリート)

IPOから東証REIT指数組み入れまでの例としてイオンリート投資法人(3292)の例を掲載します。

イオンリートは2013年11月22日に公募価格105,000円で新規上場(IPO)を行いました。

指数組入れは翌月末の2013年12月30日(月)となりますので、その前営業日である2013年12月27日(金)の終値で買い需要が発生することになります。

イオンリートは上記のチャートの通り、公募価格を10,000円上回る115,000円で寄り付き、12月中旬まではほぼ横ばいの推移となりました。

2013年12月16日から徐々に上昇をはじめ、2013年12月27日の終値は145,000円で引けました。

12/27の上昇のほぼ全てはラスト3分によるものでしたので14万円前後で売却するにはあらかじめ指値をしておかないと難しかったと思われます。

翌営業日の12/30は売り気配から始めり、終日13万円前後の取引となりました。

イオンリートの場合は、指数組入れ日が近づくにつれて徐々に上昇していき、最終日も大幅上昇というJ-REITのIPOとしては最も面白いケースとなりました。

PO(公募増資)のインデックス組入れは投資家にとって最高のタイミング

PO(公募増資)の場合、増加した投資口についての東証REIT指数組入れは「売買可能日」となっています。(日本株も同様ですが、これは意外と知らない人が多いようです)

よって、インデックス買いは「売買可能日の前営業日の引け」となります。

ここでもIPOと同様に、J-REITが投資信託(インデックスファンド)の保有割合が大きいことでインパクトが大きくなります。

これは公募増資でリートを購入した投資家にとっては非常に良いタイミングです。

売買可能日の前に、インデックス買いで上昇している可能性が高くなります。(少なくとも需給は良くなります)

売買可能日に極端な売りが出れば別ですが、これまでのJ-REITの公募増資を見ていると比較的良好なパフォーマンスとなっているのは指数組入れタイミングの影響もあるのではないでしょうか。

さらに細かい話をすると、売買可能日に売りが出ることを嫌うのであれば、信用取引ができる投資家に限定されますが、売買可能日の前日の引けにかけて、「つなぎ売り」をすることで手堅く利益を狙うことも可能です。

「つなぎ売り」については、一昔前、セミプロ投資家の間で流行っていた手法(タイミング)は禁止となりましたので注意してください。新しい時代の「つなぎ売り」については下記のリンク先をご覧ください。

- 公募増資(PO)時のつなぎ売りについてはこちらに詳しく掲載しています:公募増資・売出(PO)は儲かるのか分析してみた

- 信用取引や空売りについての詳細はこちらをご覧ください:信用取引の仕組みを分かり易く解説

リート関連の参考ページ

リートの分析のポイントについてはこちらを参照してください。

J-REITについての役立つ知識はこちらを参照してください。いずれも実践的な内容です。

- J-REITの「負ののれん」

- J-REITの破綻(ニューシティ・レジデンス)、J-REITの実質破綻(日本レジデンシャル)

- 東京都心5区オフィスビルの空室率・平均賃料・延床面積・ビル数の長期データ

- J-REIT・インフラファンドの利益超過分配について解説

J-REITの長期推移(チャート・変動要因)についてはこちらを参照してください!

不動産ファンド等についての役立つ知識はこちらを参照してください!