こちらのページでは「相続税・所得税・消費税・法人税・キャピタルゲイン課税」の国際比較を行っています。

日本は相続税・所得税・法人税が高く、消費税(付加価値税)は低いと言われますが、実際に主要国と比較してどれくらいの水準であるか、こちらのページで確認できるようにしました。

実際の税金負担は各種控除なども大きく影響しますので単純に税率のみを比較しても意味がありません。

下記ではできるだけ国同士の実質的な比較が分かるように記載しています。

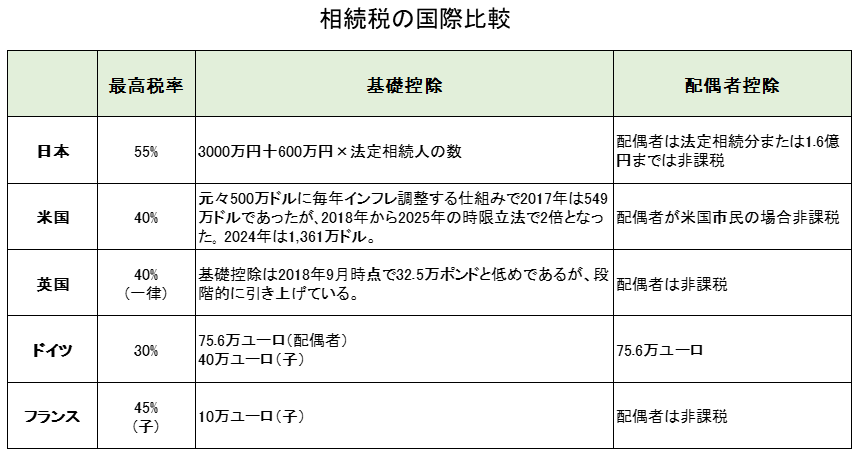

まずは相続税の比較から紹介します。

相続税の国際比較

日本の相続税は最高税率が55%と高い税率が適用されますが、世界的に見ると相続税がかからない国もかなり多くあります。

もちろんその分、他の所得の税率が高くなっていると考えられますが、富裕層にとっては相続税が大きな悩みであることから、海外に移住したいと考える富裕層が増えるのも理解できます。

下記に主要国の相続税の概要を掲載します。(2024年時点)

- 相続税のない国:イタリア・スウェーデン・カナダ・オーストラリア・ニュージーランド・中国・インド・シンガポール・香港・マレーシア・タイ・ロシア

- 相続税のある主要国の比較は下記を参照

これを見ると、たしかに日本の相続税が高いと言われるのは分かる気がします。

所得税(住民税)の国際比較

給与(報酬)に対する課税は税率以外の各種控除により大きく負担率が変化するため比較が難しくなっています。

よって、下記では実質的な負担率を比較するために、単純な税率ではなく「国民所得に対する所得税・住民税の負担割合」のデータを掲載します。

- 日本:7.8%

- 米国:13.2%

- イギリス:12.3%

- ドイツ:11.0%

- フランス:13.3%

出所:財務省(2018年国民所得に対する所得税・住民税の負担割合)

いずれの国も3〜7段階の累進課税となっており、所得税と住民税を合わせた最高税率は50%前後(47.48%〜55%)です。

ただし、国民全体でみた負担率では日本がかなり低くなっています。

日本は国民所得が伸びておらず、低所得者の割合が増加しています。

低所得者は各種控除により実際に負担している所得税・住民税の比率は低くなっており、これが国民全体の所得税・住民税の負担割合を押し下げています。

一方、税金ではありませんが厚生年金保険料や介護保険料など社会保障費は大幅に増加傾向となっています。

そのため、サラリーマンなどは所得税・住民税と社会保障費が同時に給与天引きされることから、負担感はかなり高まっていると思われます。

特に年収1000万円以上の高所得のサラリーマンの負担が大きくなっています。

ここでの結論は、日本の所得税・住民税は高いと言われてきましたが、国全体ではそれほど高くないことが分かります。

ただし、高所得層は社会保障費を含めた負担感はかなり高くなっているようです。

消費税(付加価値税)の国際比較

消費税(付加価値税)は国によっては食品をはじめとする生活必需品等は低い税率を適用しているケースがあります。

下記は「消費税(付加価値税)の標準税率」の比較です。(2024年時点)

- 日本:10%

- イギリス:20%

- ドイツ:19%

- フランス:20%

- 中国:13%

- 台湾:5%

- 韓国:10%

- シンガポール:9%

欧州は税率が高めになっていますが、食品をはじめとする生活必需品の税率はゼロまたは低減税率が適用される国が多く、実際の負担割合は上記の税率よりもかなり低くなります。

ちなみに米国は消費税(付加価値税)はなく、同じような概念として小売売上税があります。

州・群・市ごとに税率は異なりますが、ニューヨーク市で8.875%(州税と市税の合計)となっています。概ね8%前後の地域が多いようです。

これまで日本の消費税は低いと言われてきましたが、これを見ると必ずしもそうでないことが分かります。

法人税の国際比較

下記は「法人実効税率」の比較です。(2024年)

企業の囲い込みを狙い、多くの国で長期的に税率が低下傾向となっています。

- 日本:29.74%

- 米国:25.63%

- イギリス:25%

- ドイツ:29.93%

- フランス:25.83%

- 韓国:26.4%

これまで日本の法人税は高いと言われてきましたが、徐々に低下しており、先進国の中で極端に高いという水準ではなくなっています。

それでも主要国ではドイツと並び最高水準の税率となっています。

キャピタルゲイン課税(株式)の国際比較

こちらでは「株式の譲渡益課税」の国際比較を行います。

ちなみに香港・シンガポール・スイス・ニュージーランドなど株式の譲渡益が非課税の国も存在します。

下記は主要国の株式譲渡益に対する税率です。(2020年時点)

- 日本:20% (所得税・住民税)

- 米国:1年超保有の長期キャピタルゲインは所得水準に応じて0%・15%・20%の3段階、1年以内の短期キャピタルゲインは所得水準に応じて10%~37%の6段の連邦税。これに加え「州・地方政府税」が総合課税で課税される。キャピタルロスの場合は年間3000ドルを上限に給与所得等と相殺が可能。また、損失は無期限の繰り越しが可能。

- イギリス:所得水準に応じて10%または20%。土地等の譲渡益と合わせて年間12,000ポンドが非課税。

- ドイツ:26.375% (所得税・連帯付加税)。総合課税も選択可能。

株式の譲渡益課税(キャピタルゲイン課税)について、日本は税率でみると主要国の中では比較的低くなっています。

ただし、米国などはキャピタルロスが発生した際に給与等と相殺ができるため、見た目の税率よりも低くなります。

また、上記の通り非課税の国もあることから、相対的みると日本の株式譲渡益課税(キャピタルゲイン課税)の税率は平均的と言えそうです。

税金の国際比較のまとめ

最後に日本の「相続税・所得税・消費税・法人税・キャピタルゲイン課税」をまとめて振り返ります。

まず、日本の「相続税」はかなり高いと言えます。

そして、「所得税+住民税」は国全体でみると低いですが、一定以上の所得の人はかなり負担感が強いと考えられます。

また、よく他国と比べて低いと言われる「消費税」はそれ程低いわけではなく、逆に高いと言われる法人税はそこまで高いわけではありません。(それでも法人税は最高水準ではありますが)

キャピタルゲイン課税は平均的な水準です。

これら全てを考慮すると日本人の税負担は国際的にやや高いと言えそうです。

理論的に考えると、本来はどの国もトータルでは概ね同じような税負担になるはずです。

日本は様々なところでムダが多い分、そのしわ寄せで負担が大きくなっているのでしょう。