こちらのページでは「オプション取引」について取引事例や損益図を用いながら、できる限り分かりやすく解説しています。

「オプションの全て」といった内容になっておりますので是非、参考にしてください。

オプション取引とは【オプション取引(戦略)の一覧を紹介】

オプション取引とは、株式や通貨を買ったり売ったりする「権利」を取引することです。

買う権利はコールオプション、売る権利はプットオプションと言います。

少しややこしいかもしれませんが、買う権利(コールオプション)を買う人・売る人、売る権利(プットオプション)を買う人・売る人がいることになります。

- コールオプション(買う権利)の買い

- コールオプション(買う権利)の売り

- プットオプション(売る権利)の買い

- プットオプション(売る権利)の売り

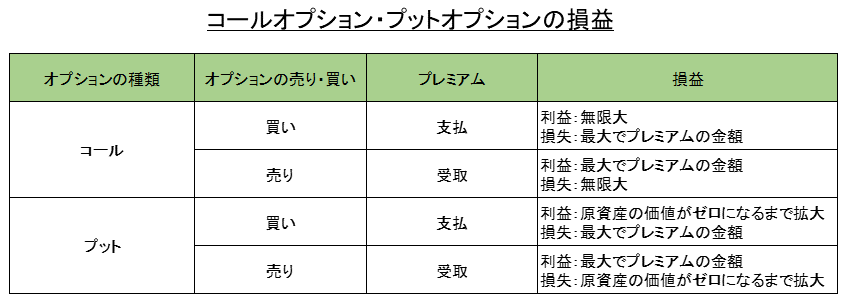

ちなみにオプション取引の場合、オプション(コール・プット共に)の買い手は相場が逆に動いても、最悪、オプションを行使せず放棄すれば良いだけなので、損失の最大値はオプション料(オプションプレミアム)のみとなります。

コールオプションとプットオプションの買い手・売手の損益一覧です。

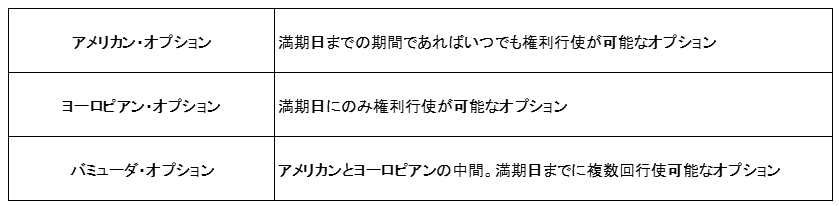

また、オプションには権利行使のタイミングにより3つのタイプがあります。

アメリカンとヨーロピアンが一般的ですが、その中間となるバミューダ(バミューダン)オプションというタイプもあります。

バミューダ諸島がアメリカとヨーロッパの中間にあることからこのようなネーミングとなっています。

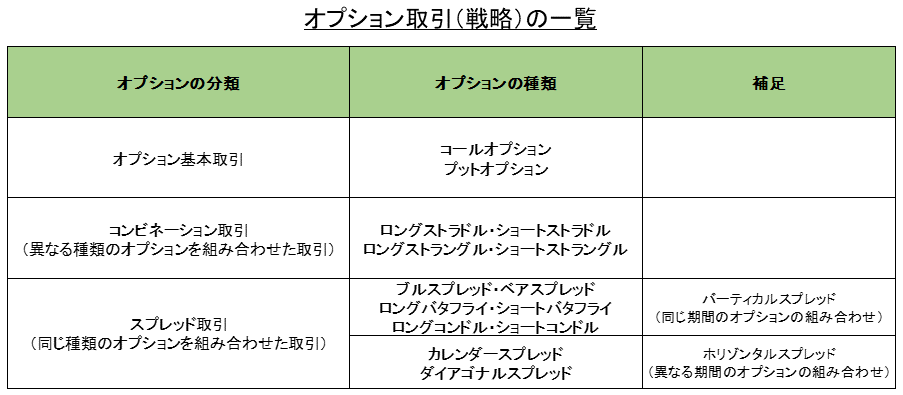

そして、オプションの取引(戦略)には基本的なものから複雑なものまで様々な戦略があります。

こちらがオプション取引(戦略)の一覧です。

下記では各取引(戦略)の詳細を解説しております。

取引例を見るのが一番イメージし易いと思いますので、コールオプションとプットオプションの取引例から紹介します。

オプション取引(戦略)の種類【全てのオプション取引(戦略)を分かりやすく解説】

オプションの基本取引

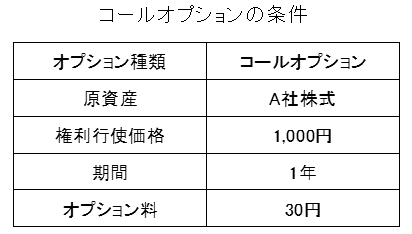

コールオプションの取引例と損益図

まず、コールオプションの取引例です。

A社株式の現在の株価を950円と仮定します。

オプション料はあくまで例です。

オプション料は対象資産(原資産)のボラティリティの大きさや設定する行使価格・期間等により変化します。

例えば上記のケースで権利行使価格を下げるとプレミアムは上昇します。

コールオプションの場合、権利行使価格が低いとオプションの買い手にとってプラス(売り手にとってマイナス)になるので高いオプション料が必要となります。

- ボラティリティについてはこちらを参照してください:ボラティリティについて分かりやすく解説

このオプションを買った人は、A社株式が1年間の間に1,000円を超えて上昇した場合でも、オプションを行使することで1,000円で購入することができます。

仮にA社株が1,500円になっていても行使価格1,000円で購入するこができます。

この場合、1,000円で購入して、時価の1,500円で売却すれば500円の利益となります。

ただし、30円のオプション料を支払っていますので、トータルの利益は470円(500円-30円)になります。

1000円を超えない場合はオプションを放棄するだけなので損失はオプション料の30円です。

このコールオプションの買い手は利益は無限大、損失は最大でも30円ということになります。

反対にこのコールオプションの売り手の利益は最大でもオプション料の30円のみです。

株価が大きく上昇してオプションが権利行使された場合、1,000円でA社株を渡す必要がありますので、損失は無限大となります。

コールオプションの買い手と売り手の損益を図にするとこのようになります。

ちなみに転換社債(CB)は普通社債にコールオプションの買いを組み合わせたポジションとなります。【転換社債(CB)=普通社債+コールオプションの買い】

- 転換社債(CB)についての詳しい内容はこちら:転換社債(CB)の仕組み・特徴・ポイントを分かりやすく説明

また、株式等を保有しながらコールオプションの売りを行う取引は「カバードコール」と呼ばれます。【カバードコール=原資産の買い+コールオプションの売り】

- カバードコールを活用した投資はこちら①:カバードコール戦略の効果をQYLD(ETF)で検証

- カバードコールを活用した投資はこちら②:「カバードコール+高金利通貨ヘッジ+REIT」戦略のポイントをトリプルストラテジーを例に解説

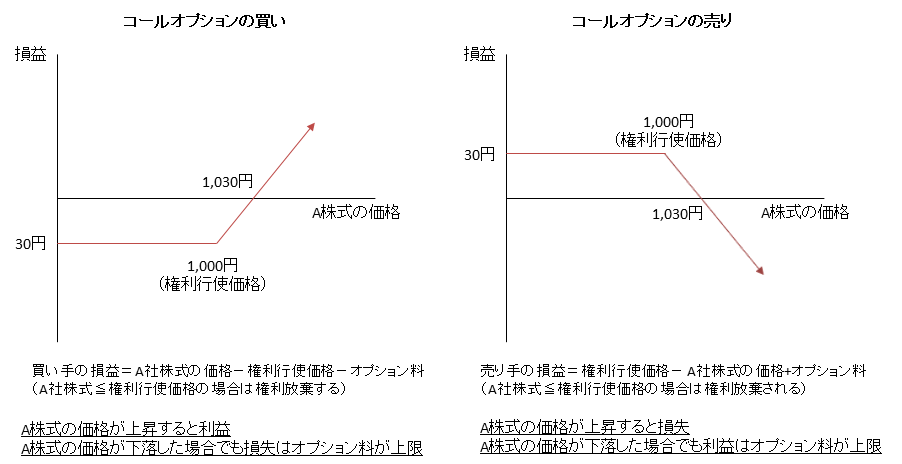

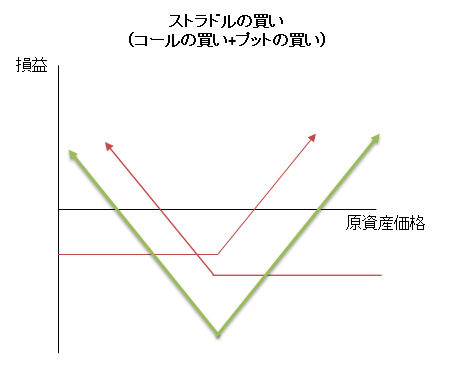

プットオプションの取引例と損益図

次にプットオプションの取引例です。

A社株式の現在の株価を1,050円と仮定します。

このオプションを買った人は、A社株式が1年間の間に1,000円より安くなっても、オプションを行使することで1,000円で売却することができます。

つまり、A社株式が500円になっていても行使価格1,000円で売却することができます。

この場合、市場価格との差額500円の利幅がとれますが、30円はオプション料として支払っているので、トータルの利益は470円(500円-30円)になります。

A社株式が1,000円未満にならない場合は、オプションを放棄するだけなので損失はオプション料の30円のみです。

このプットオプションの買い手の最大利益はA社株がゼロになった場合の970円(権利行使価格-オプション料:1,000円-30円)で、最大損失はオプション料の30円となります。

反対にこのプットオプションの売り手の利益はオプション料の30円のみです。

仮に株価がゼロになった場合でも相手方に1,000円で売却させてあげる必要がありますので、最大損失は970円(権利行使価格一オプション料:1,000円-30円)となります。

プットオプションの買い手と売り手の損益を図にするとこのようになります。

ちなみに多くの仕組債は「債券+オプションの売り」で高クーポンを実現しています。

代表的な仕組債であるEB債は「債券+プットオプション売り」のポジションです。

上記の損益図(プットオプションの売り)をみるとイメージしやすいですが、株価が一定水準以下にならなければオプション料により高いクーポンを受取るだけですが、大きく下落した場合はそのまま下落した分がマイナスとなります。

イメージとしては上記掲載の転換社債(CB)の逆となります。

- EB債について詳しい説明はこちら:EB債(他社株転換債)

- 代表的な仕組債についてはこちら:仕組債の全種類一覧(国内で販売されている仕組債は4分類12種類)

異なる種類のオプションを組み合わせた「コンビネーション取引」

複数のオプションを組み合わせることで様々なポジションを作ることができます。

ここではオプションのコンビネーション取引で最も基本である「ストラドルの買い」と「ストラドルの売り」から紹介します。

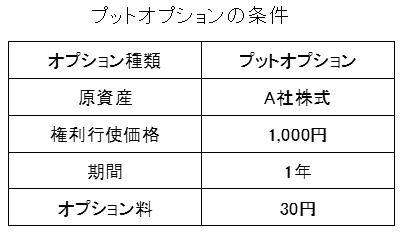

ロングストラドル(ストラドルの買い)

「ストラドルの買い」は同じ行使価格のコールとプットを1単位ずつ購入する戦略です。

原資産が上でも下でも大きく変動すれば利益が上がるポジションです。

ただし、2つのオプションを購入するため、オプション料は高くなります。

マーケットが上か下か分からないが、大きく変動しそうだと予想する時に用いる戦略です。

ヘッジファンドの一種で「トレンドフォロー型ファンド」と呼ばれるCTAも考え方はストラドルの買いと同じで、実際にこのポジションを活用することもあります。

- CTA(ヘッジファンド)についての詳しい内容はこちら:ヘッジファンドについてわかりやすく解説

- CTA(ヘッジファンド)の商品についてはこちら:ヘッジファンド関連の投信

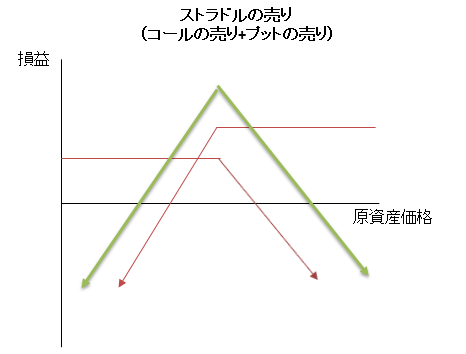

ショートストラドル(ストラドルの売り)

ストラドルの売りは買いの反対です。

「ストラドルの売り」は同じ行使価格のコールとプットを1単位ずつ売却する戦略です。

ストラドルの売りはマーケットがあまり変化しないと予想する時に用いる戦略です。

ストラドルの買い・売りは最もシンプルな例ですが、このように複数のオプション取引を組み合わせることで、様々な投資戦略を実現することが可能です。

次にストラドルの発展形である「ストラングルの買い」と「ストラングルの売り」について解説します。

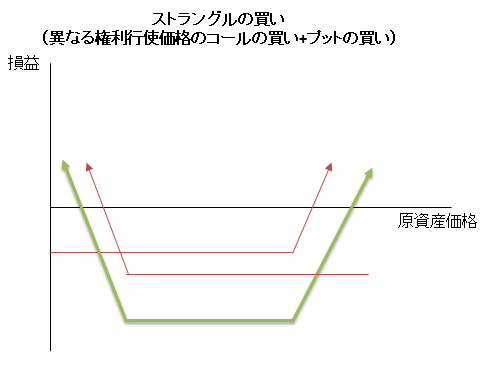

ロングストラングル(ストラングルの買い)

「ストラングルの買い」は異なる権利行使価格のコール・オプションとプット・オプションを1単位ずつ購入する戦略です。

厳密には権利行使価格が高いコール・オプションと権利行使価格が低いプット・オプションを同時に買います。

ストラドルの買いと比較すると支払うオプション料は安くなりますが、原資産価格がより大きく変動しないと利益が上がらないポジションとなります。

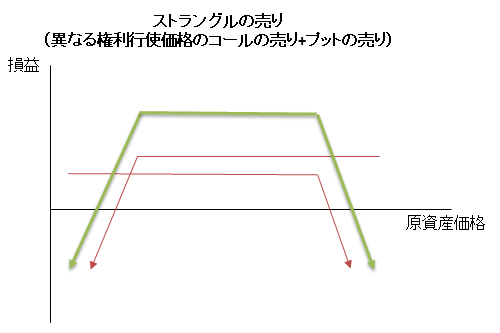

ショートストラングル(ストラングルの売り)

「ストラングルの売り」は異なる権利行使価格のコール・オプションとプット・オプションを1単位ずつ売却する戦略です。

権利行使価格が高いコール・オプションと権利行使価格が低いプット・オプションを同時に売ります。

ストラドルの売りと比較すると得られるオプション料は低くなりますが、損益がマイナスとなる可能性は低くなります。

次に同じ種類のオプションを組み合わせた「スプレッド取引」について解説します。(やや難易度が高いので特に必要のない方は読み飛ばして頂いても問題ありません)

同じ種類のオプションを組み合わせた「スプレッド取引」

「スプレッド取引」は「コンビネーション取引」と比較して難易度が高く上級編の戦略です。

「スプレッド取引」は「コンビネーション取引」と異なり、同じ種類のオプションを組み合わせた戦略です。

そして、「スプレッド取引」は同じ期間のオプションを組み合わせた「バーティカルスプレッド」と異なる期間のオプションの組み合わせた「ホリゾンタルスプレッド」に大別されます。

- 「バーティカルスプレッド」:ブルスブレッド、ベアスプレッド、ロングバタフライ・ショートバタフライ、ロングコンドル・ショートコンドル

- 「ホリゾンタルスプレッド」:カレンダースプレッド、ダイアゴナルスプレッド

「スプレッド取引」の各戦略については簡単な概要のみ解説します。

ブルスプレッド

マーケットにはやや強気だがそれほど大きくは変動しないと考える投資家に適したポジションです。

コール・プットどちらでも組成が可能です。(コールとプットの使い分けはマーケット環境によりコールが割安な局面とフットが割安な局面がありますのでその時々で割安な方を使います。)

権利行使価格が低いオプションを買って、権利行使価格が高いオプションを売ります。

- ブルコールスプレッド:権利行使価格が低いコール・オプションの買い+権利行使価格が高いコール・オプションの売り

- ブルプットスプレッド:権利行使価格が低いプット・オプションの買い+権利行使価格が高いプット・オプションの売り

ベアスプレッド

マーケットにはやや弱気だがそれほど大きくは変動しないと考える投資家に適したポジションです。

コール・フットどちらでも組成が可能です。

権利行使価格が高いオプションを買って、権利行使価格が低いオプションを売ります。

- ベアコールスプレッド:権利行使価格が高いコール・オプションの買い+権利行使価格が低いコール・オプションの売り

- ベアプットスプレッド:権利行使価格が高いプット・オプションの買い+権利行使価格が低いプット・オプションの売り

ロングバタフライ

マーケットが大きく変動しないと考える投資家に適したポジションです。

ショートストラドル(ストラドルの売り)の損失を抑える代わりにリターンを限定したパターンとなります。

コール・プットどちらでも組成が可能です。

- ロング(コール)バタフライ:権利行使価格が低いコール・オプションの買い+権利行使価格が高いコール・オプションの買い+権利行使価格が中間のコール・オプションの売り×2

- ロング(フット)バタフライ:権利行使価格が低いブット・オプションの買い+権利行使価格が高いプット・オプションの買い+権利行使価格が中間のプット・オプションの売り×2

ショートバタフライ

マーケットの変動が大きくなると考える投資家に適したポジションです。

ロングストラドル(ストラドルの買い)の最大損失を抑える代わりにリターンを限定したパターンとなります。

コール・プットどちらでも組成が可能です。

- ショート(コール)バタフライ:権利行使価格が低いコール・オプションの売り+権利行使価格が高いコール・オプションの売り+権利行使価格が中間のコール・オプションの買い×2

- ショート(プット)バタフライ:権利行使価格が低いプット・オプションの売り+権利行使価格が高いプット・オプションの売り+権利行使価格が中間のプット・オプションの買い×2

ロングコンドル

マーケットが大きく変動しないと考える投資家に適したポジションです。

コール・プットどちらでも組成が可能です。

期間が同じ4つのオプションを使って構築します。

- ロング(コール)コンドル:権利行使価格が最も安いコールの買い+2番目安いコールの売り+3番目に安いコールの売り+最も高いコールの買い

- ロング(プット)コンドル:権利行使価格が最も安いプットの買い+2番目安いプットの売り+3番目に安いプットの売り+最も高いプットの買い

ショートコンドル

マーケットの変動が大きくなると考える投資家に適したポジションです。

コール・プットどちらでも組成が可能です。

期間が同じ4つのオプションを使って構築します。

- ショート(コール)コンドル:権利行使価格が最も安いコールの売り+2番目安いコールの買い+3番目に安いコールの買い+最も高いコールの売り

- ショート(プット)コンドル:権利行使価格が最も安いプットの買い+2番目安いプットの買い+3番目に安いプットの買い+最も高いプットの買い

カレンダースプレッド

マーケットが大きく変動しないと考える投資家に適したポジションです。

コール・プットどちらでも組成が可能です。

同じ権利行使価格で、期間が異なるオプションを組み合わせて構築します。

- コールカレンダースプレッド:期近のコール・オプションの売り+期先のコール・オプションの買い

- プットカレンダースプレッド:期近のプット・オプションの売り+期先のプット・オプションの買い

ダイアゴナルスプレッド

権利行使価格も期間も異なるオプションを組み合わせて構築します。

- ダイアゴナルスプレッド:期間が短く権利行使価格が高いオプションの売り+期間が長く権利行使価格の低いオプションの買い

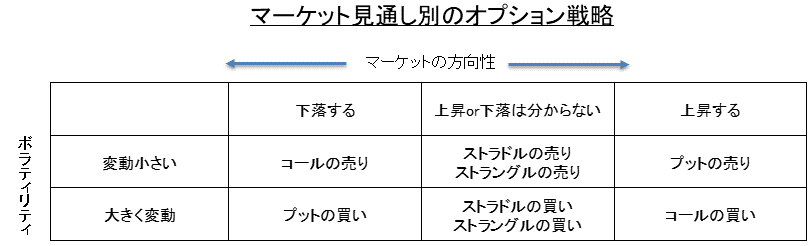

マーケット見通し別オプション戦略の使い方(コール・プット・ストラドル・ストラングル)

オプションの基本取引(コール・プット)とコンビネーション取引(ストラドル・ストラングル)について、マーケット見通し別にどのように活用できるかを紹介します。

ここでは「スプレッド取引」は難易度が高くなるので含めていません。

「マーケットの方向性」と「変動率(ボラティリティ)」を使ってマトリックスを作成しています。

オプション取引の活用事例

利益を得る為に単純にオプションを売買することはもちろん可能ですが、一般的には何らかの目的に沿って活用されるケースが多くなります。

こちらでは代表的なオプションの活用事例を2つ掲載します。

保有する株式のヘッジとしてプットオプションを購入

現物株式を保有する場合に株価の下落リスクをヘッジするためにプットオプションを購入する取引です。

株価下落に対する保険としてプットオプションを購入します。

「それなら現物株を売ればいいのでは?」という意見もありそうですが、オーナーであったり、政策的に保有している場合など、現物株を売りにくいケースはよくあります。

このようなケースで株価が下落しそうだと判断した場合に、現物株を保有しながらプットオプションを購入することで下落リスクをヘッジすることができます。

株価が上昇した場合はオプションを行使しなければよいだけでキャピタルゲインは得られます。

株価が上昇した場合でも下落した場合でも、コストはオプション料のみとなります。

カバードコール

カバードコールは投資家によく活用される取引で、現物株を保有しながらコールオプションを売る取引です。

例えば現在900円のA株式が1,000円になれば売却しても良いと考えている場合、現物株を保有したまま1,000円のコールオプションを売却します。

株価が1,000円を超えた場合はオプションが行使され、1,000円でA株式を売却したのと同じ経済効果になります。

(加えてオプション料も得られます)

株価が1,000円を超えない場合はオプションは放棄されますので、オプション料を受取るだけとなります。

含み損を抱えている株式の戻り売りによく活用されます。

上記の例で説明すると、1,000円で買った株が900円になっていて、1,000円に戻れば売ってもいいと考えている場合に使われます。

その間、オプションプレミアムを受取りながら株価の戻りを待つことが可能となります。

ターゲットバイイング

カバードコールと同様にターゲットバイイングも投資家によく活用される取引です。

プットオプションを売却することで、オプションプレミアムを受け取りながら低い価格で指値をする取引です。

例えば現在価格が1,000円のA株式について950円であれば買いたいと考えているときに使われます。

A株式を対象とした権利行使価格950円のプットオプションを売却し、オプションプレミアムを受け取りながら950円の買い指値をするイメージとなります。

【参考】権利行使価格とオプション料の関係(イン・ザ・マネー、アット・ザ・マネー、アウト・オブ・ザ・マネー)

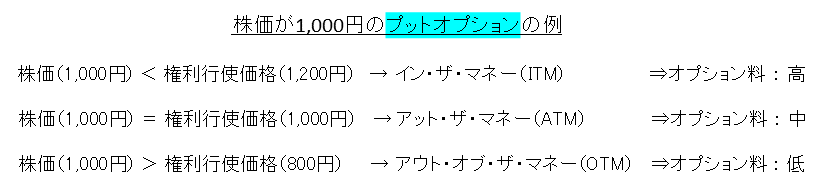

こちらではオプションの権利行使価格とオプション料の関係を掲載します。

権利行使価格をどの水準に設定するかによって、オプション料は変化します。

基本となるのは権利行使価格を原資産価格に設定するパターンです。このパターンの権利行使価格を「アット・ザ・マネー」と呼びます。

コールオプションの場合、「権利行使価格 < 原資産価格」となる権利行使価格を「イン・ザ・マネー」と呼び、「権利行使価格 > 原資産価格」となる権利行使価格を「アウト・オブ・ザ・マネー」と呼びます。

プットオプションの場合は逆で「権利行使価格 < 原資産価格」となる権利行使価格を「アウト・オブ・ザ・マネー」と呼び、「権利行使価格 > 原資産価格」となる権利行使価格を「イン・ザ・マネー」と呼びます。

「イン・ザ・マネー」の場合はオプション料が高くなり、「アウト・オブ・ザ・マネー」の場合はオプション料が安くなります。

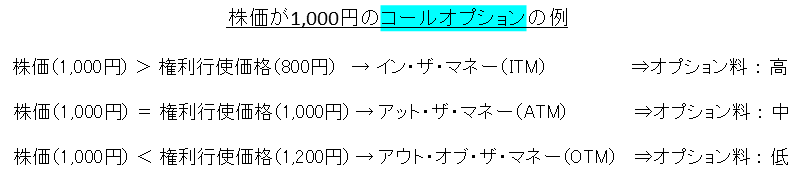

コールオプションの例をまとめたものがこちらです。

次にプットオプションの例をまとめたものがこちらです。