こちらのページでは「株式」と「為替レート」の水準・見通しを客観的に分析するために役立つコンテンツをまとめています。

「株価」や「為替レート」の水準が割安か割高かを判断することは非常に難しい問題です。

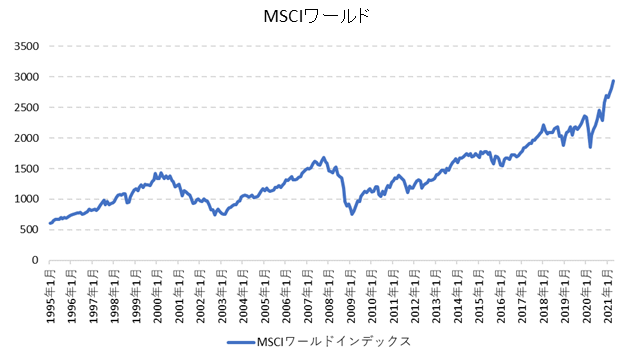

例えば、下記は先進国の株価指数の推移です。

後で振り返れば、「あの時は明らかに割高だった」「いくらなんでも安かった」と思うことはありますが、その時に割高・割安と判断することはなかなか難しいものです。

下記で紹介しているコンテンツを確認して、年に1~2回でも良いので、マーケットを客観的に眺めてみることをお勧めします。

最下段には過去の大きな金融ショック時に各資産クラスがどれくらい下落したかを確認できるページの一覧も掲載しています。

いずれのコンテンツも様々な気づきがあり、長期的に投資で成功する可能性が高まります。

まず最初に「株式」の水準・見通しを分析する為のコンテンツから紹介します。

株式市場の水準・見通しを分析する為のページ

全世界の株式時価総額と名目GDPの比較チャート

-

全世界の株式時価総額と名目GDPの比較チャート【株価水準の分析で超重要】

続きを見る

- 世界の株式市場の水準感を把握するのに最も適した指標です

- 特に株式市場が大きく上昇した時は必ず確認すべきです

- 世界の株式時価総額合計が名目GDP合計を上回ってきた場合は注意が必要です。

- 逆に時価総額が名目GDPより大きく下回る場合は買いのチャンスです。過去の例から30%以上かい離している場合は割安と言えそうです

- 名目GDP合計は右肩上がりが続くので、割安となっている時期は株価がすぐに上昇しなくてもホールドしておけば、割安度は日々高まります

- 特に今から投資を始めようと思っている人は、世界の株式時価総額合計が名目GDP合計を上回っている場合は慎重に検討しましょう(マーケットがピークに差し掛かっている時に、初めて投資をやってみようという人が増加するからです)

日本株(TOPIX)と米国株(S&P500)の予想PER・実績PBR推移

-

日本株(TOPIX)と米国株(S&P500)の予想PER・実績PBR推移

続きを見る

- 株式のバリュエーション分析で最も基本となる「予想PER」と「実績PBR」の推移です

- 過去の推移と現在の水準を確認することで、割安・割高の判断がしやすくなります

- 少なくとも指数ベースでPBR1倍割れは割安と言えそうです

- 米国はROEが相対的に高い分、PBRも高くなる傾向があります

主要国のイールドスプレッド推移

-

主要国株式市場のイールドスプレッド推移(長期チャート)

続きを見る

- イールドスプレッドを確認することで金利水準を考慮した株式のバリュエーションが分析できます

- 国ごとに金利水準が異なることから、金利対比で株価が割高か割安かを調べることは重要です

- ブラジルなど高金利国は株式より債券が選好されやすくなります

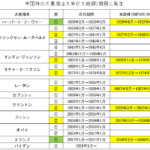

米大統領1期目は株価の大幅下落は起こりにくい【アノマリー発見】

-

米大統領1期目は株価の大幅下落は起こりにくい

続きを見る

- あくまでアノマリーですが、世界恐慌時の経験から大統領1期目は再選に向けて株式市場に配慮した政策を行うことで、株式市場の大幅な下落は起こりにくなっています

- 世界恐慌時、当時のハーバート・フーヴァー大統領は経済政策の失敗が響き2期目の大統領選では歴史的敗北となりました。その教訓が生かされている結果、このような現象が発生しています

- いつまで続くか分かりませんが非常に重要なアノマリーです

米国株(S&P500)長期推移(チャート・変動要因) / 30%以上の暴落は過去8回

-

米国株(S&P500)超長期チャート【30%以上の暴落は100年で8回】

続きを見る

- 世界の株式市場の中心である米国株(S&P500)は過去8回の暴落(30%以上の下落)を経験しています

- 暴落の間隔は数年で起こることもあれば、30年近く発生しないこともありました

- 長期チャートと共に、下落要因等の解説も詳しく掲載しておりますので参考にしてください

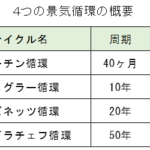

4つの景気循環(キチン・ジュグラー・クズネッツ・コンドラチェフ)は投資に活用できる

-

4つの景気循環(キチン・ジュグラー・クズネッツ・コンドラチェフ)は投資に活用できる

続きを見る

- 日本の当面の景気サイクルの方向性を紹介しています

- ちなみにアベノミクス開始時は4サイクル全てが上向きとなる最高のタイミングでした(アベノミクス景気は政府の経済対策や日銀の金融政策が評価されていますが、実はこの景気サイクルがポイントだった可能性もあります)

- 定期的に確認して、常に頭の片隅に置いておくことをお勧めします

次に為替レートの水準・見通しを分析する為のコンテンツです。

為替レートの水準・見通しを分析する為のページ

為替レートの予想・分析は実質金利差・購買力平価を活用

-

為替レートの予想・分析は実質金利差・購買力平価を活用

続きを見る

- 短中期の分析は「実質金利差」、長期の分析は「購買力平価」で説明できます

- 特に「実質金利差」は重要です。短中期の変動の大部分は実質金利差で説明できます。

- 名目金利の差では不十分で、実質金利の差を確認することが大切です

日米中央銀行(FRB・日銀)のバランスシート(資産残高)推移

-

FRB・日銀のバランスシート(資産残高)推移【ドル円レートに影響も】

続きを見る

- FRBと日銀のバランスシート残高はドル円レートに影響を与える為、大きな流れを把握しておく必要があります

- 上記の実質金利差とこちらのバランスシートを合わせて分析することでドル円レートに関する分析の精度が上がります

ドル円レート長期推移1971年~(チャートと変動要因の解説で歴史を確認)

-

ドル円レート長期推移1971年~(チャートと変動要因の解説で歴史を確認)

続きを見る

- ドル円レートの全歴史を確認することができます

- 長期チャートと共に、変動要因等の解説も詳しく掲載しておりますので参考にしてください

豪ドル・米ドルの実質金利差とドル/豪ドルレート長期推移

-

豪ドル・米ドルの実質金利差とドル/豪ドルレート長期推移(データ更新用)

続きを見る

- 豪ドルの分析でも実質金利差は有効です

- 名目金利差ではなく、重要なのはあくまで「実質金利差」です

金融マーケットでショックが発生した時の下落率を確認するページ

金融市場が大きなショックに見舞われた時、株式・債券・REITがどれくらいの下落率になるかあらかじめ把握しておくことは非常に重要です。

最大でどれくらい下落するかを把握しておくことで、ショックが発生した際でも冷静に対処することが可能となります。

代表的なマーケット下落局面の株式・債券・REITの下落率を掲載しています。(債券・REITは一部のみ)

下落率に加えて下落期間も掲載しております。

この2つを同時に確認することで、それぞれのショックの特徴を把握することができます。

また、下記の中で、特にリーマンショックは株式のみならず、債券も大きく下落しています。

ご覧いただくことで当時のマーケットインパクトがいかに大きかったかを確認することができます。

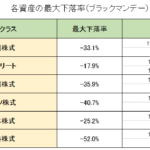

各資産の最大下落率(ブラックマンデー)

-

ブラックマンデー時の最大下落率(株式・REIT)

続きを見る

- NYダウが1日の下落率としては最大の22.6%を記録しました

- ブラックマンデーはトータルの下落率はそれほどでもありませんでしたが、短期間で大きく下落したことが特徴となっています

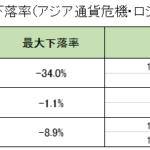

各資産の最大下落率(アジア通貨危機・ロシア危機)

-

アジア通貨危機・ロシア危機時の最大下落率(株式・債券・REIT)

続きを見る

- アジア通貨危機では日本の円も影響を受け、1ドル=147円まで円安が進みましたが、その後のロシア危機では大きく円高となりました

- リスクオフによる円高は1998年のロシア危機ではじめて発生しました

- 日本国内では銀行の破綻など金融不安が台頭していました

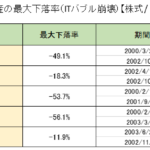

各資産の最大下落率(ITバブル崩壊)

-

ITバブル崩壊時の最大下落率(株式・債券・REIT)

続きを見る

- ITバブル崩壊後、主要国の株式市場はいずれも50%以上の大幅な下落となりました。特にIT銘柄が多いナスダック総合指数は70%以上の下落率となりました。

- ナスダック総合指数は当時の高値であった2000年3月を挟んで、1年半で4倍になり、その後の1年半で1/4になりました

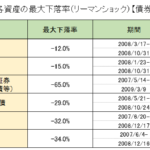

各資産の最大下落率(リーマンショック)

-

リーマンショック時の最大下落率(株式・債券・REIT)

続きを見る

- リーマンショックはいわゆる「流動性危機」で値段の付くものはとにかく売却してキャッシュ化する動きとなり、ハイイールド債等の債券も大きく下落したことが特徴です

- 米国のハイイールド債は50%以上の下落率、金融機関が発行するハイブリッド証券は70%以上の下落率となりました

- 主要国の株式・REITも50%~80%という極めて大きな下落率となりました

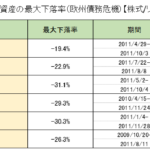

各資産の最大下落率(欧州債務危機)

-

欧州債務危機時の最大下落率(株式・債券・REIT)

続きを見る

- 2010年代の欧州債務危機はギリシャの財政粉飾の発覚が発端となり、その後、欧州各国に影響が拡大しました

- ただし、ITバブル崩壊やリーマンショックほどの混乱にはなりませんでした

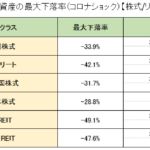

各資産の最大下落率(コロナショック)

-

コロナショック時の最大下落率(株式・債券・REIT)

続きを見る

- コロナショックの特徴はブラックマンデーと同じく、短期間での大幅下落です

- 米国株(S&P500指数)は約1ヶ月で33.9%の下落率となりました