こちらのページでは「利上げ」が株式市場に対して、どのようなタイミングで悪影響を与えるかを検証しています。

「ITバブル崩壊」「リーマンショック」「コロナショック」時のデータでは、米国の株式市場が下落したのは「利上げ」後ではなく「利下げ」後という結果になりました。

詳細は下記をご覧ください。

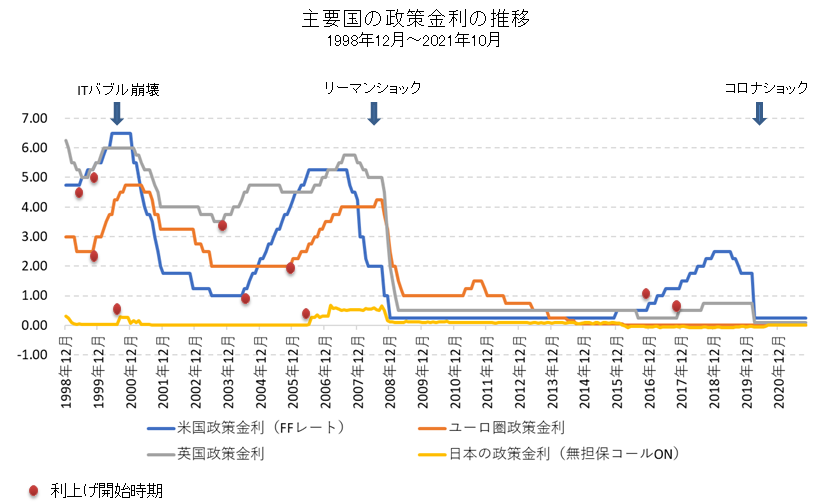

まず最初に、主要先進国の政策金利の推移です。

主要国の政策金利の推移と利上げのタイミング

米国(FRB)・英国(BOE)・ユーロ圏(ECB)・日本(日銀)の政策金利チャートと利上げのタイミング

下記は米国・英国・ユーロ圏・日本の政策金利の推移です。

赤丸は各国の利上げの開始時期を表しています。

これを見ると主要先進国が利上げを行って、ある程度金利水準が高まった後にマーケット環境が悪化しているのが確認できます。

下記では上記グラフの赤丸の利上げ開始時期を整理して掲載しています。

「ITバブル崩壊」「リーマンショック」「コロナショック」前の利上げ時期

「ITバブル崩壊」「リーマンショック」「コロナショック」前の利上げ開始時期です。

「ITバブル崩壊」前の利上げ開始時期(FRB・BOE・ECB・日銀)

ITバブル崩壊前の4中銀の利上げ開始時期です。

- 1999年6月:FRB

- 1999年9月:BOE

- 1999年10月:ECB

- 2000年8月:日銀

2000年4月頃からマーケットが悪化傾向となり、その後、株式市場は大きな下落となりました。

- ITバブル崩壊時の各資産クラスの最大下落率はこちらを参照:各資産の最大下落率(ITバブル崩壊)

「リーマンショック」前の利上げ開始時期(FRB・BOE・ECB・日銀)

リーマンショック前の4中銀の利上げ開始時期です。

- 2003年10月:BOE

- 2004年6月:FRB

- 2005年12月:ECB

- 2006年7月:日銀

2007年11月頃から株式市場が軟調な展開となりました。

2008年9月にリーマン・ブラザーズが破綻し、マーケットの混乱が加速しました。

- リーマンショック時の各資産クラスの最大下落率はこちらを参照:各資産の最大下落率(リーマンショック)

「コロナショック」前の利上げ開始時期(FRB・BOE)

コロナショック前のFRBとBOEの利上げ開始時期です。

- 2015年12月:FRB

- 2017年11月:BOE

2020年3月に新型コロナウイルスの影響でマーケットが混乱、株式市場は短期間での大幅な下落となりました。

- コロナショック時の各資産クラスの最大下落率はこちらを参照:各資産の最大下落率(コロナショック)

利上げはマーケットにマイナス影響だがすぐに悪化する訳ではない

やはり、主要先進国の利上げはマーケットにとってマイナスとなることは明らかなようです。

「ITバブル崩壊」「リーマンショック」前は4つの中央銀行(FRB・BOE・ECB・日銀)が全て利上げを行っています。

また、いずれも欧米の3中銀が利上げを行った後、最後に日銀が利上げを行っています。

日銀が利上げをすると要注意かもしれません。

「コロナショック」前は2つの中央銀行(FRB・BOE)が利上げを行っています。

ただし、「ITバブル崩壊」「リーマンショック」「コロナショック」共に、利上げを行った後すぐにマーケット環境が悪化した訳ではないことも確認できます。

いずれのケースも少なくともFRBは複数回利上げを行って、政策金利の水準がある程度高くなった後に、マーケットのクラッシュが発生しています。

米国(FRB)の利上げと株価の関係を検証

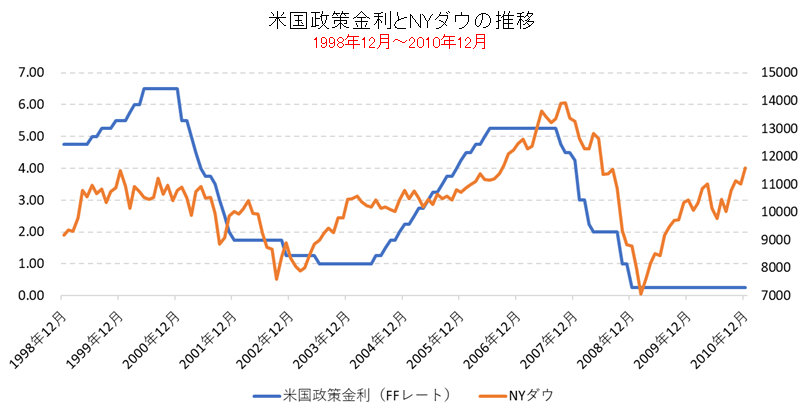

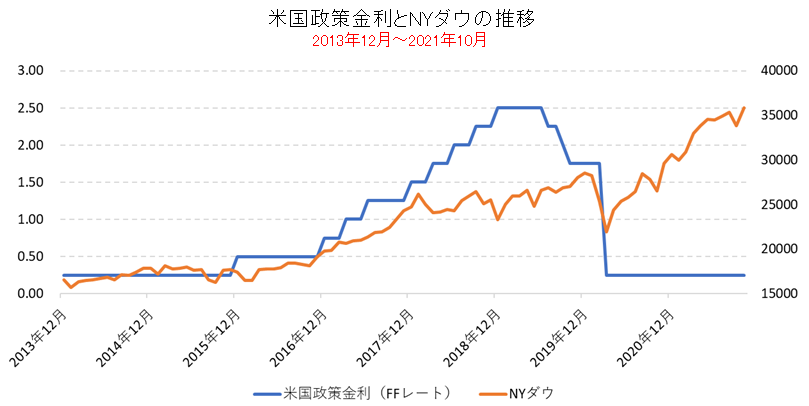

それでは米国の政策金利(FFレート)と株式(NYダウ)について実際の推移を比較してみます。

比較しやすいように、チャートを2つの期間に分けて掲載します。

米国の政策金利(FFレート)と株価(NYダウ)の比較チャート

最初は「ITバブル崩壊」と「リーマンショック」が含まれる期間のチャートです。

次に「コロナショック」が含まれる期間のチャートです。

株価が下落するのは「利上げ後」ではなく「利下げ後」という結果に

上記比較チャートを見るとFRBが利上げをした後に株価が下落しているというよりも、利下げを開始した後に株価が下落しているのが分かります。

「ITバブル崩壊」「リーマンショック」「コロナショック」は共に、FRBが利上げを複数回行って金利水準が高まった後に、利下げを開始した後、比較的早い段階で発生しています。

株式市場はFRBの利上げや金融引き締めに敏感に反応することが多いですが、過去のトラックレコードを確認すると少なくとも「FRBが利上げを行っても直ぐに株式市場が下落に転じるわけではない」ようです。

利上げが数回行われ、金利水準がある程度上昇してはじめて株式市場の下落リスクが高まると考えるべきです。

過去のデータでは「FRBが利上げを行い政策金利が高まった後、利下げに転じてから株価が下落する」という結果になっています。

ちなみに株式だけではなく米国REITも利上げ局面では上昇していました。

金利と株価の関連ページ

米国の長期金利の歴史はこちらをご覧ください!

米国株の歴史はこちらをご覧ください!

米国の政策金利をインフレ率の比較チャートはこちらをご覧ください!

日本の政策金利の歴史はこちらをご覧ください!