こちらのページでは通貨ユーロ(EUR)について幅広い情報を掲載しています。

通貨ユーロの参加国は「通貨と政策金利(短期金利)は共通」「財政(長期金利)は別」となります。

ユーロ誕生当初は早期での破綻も噂されていましたが、既に20年以上が経過しています。

投資対象としては、積極的に投資する必要性はないと思いますが、通貨分散の対象としては検討の余地があります。

詳細は下記をご覧ください。

ドル/ユーロ為替レートは一定のレンジで推移

1999年1月のユーロ発足後からの推移は、1ユーロ=1.1~1.2ドル程度を中心値としてある程度レンジでの推移となっています。

- ドル/ユーロの長期チャートはこちらをご覧ください:ユーロ為替レート(円/ユーロ,ドル/ユーロ)長期推移(チャート、変動要因)

FRBとECBのインフレ目標がともに2%で、購買力平価が大きく変化しないことが一定レンジでの推移している要因の1つと思われます。

ユーロ圈の概要

ユーロ導入国は26ヶ国(EU加盟国20ヶ国・EU非加盟国6ヶ国)

通貨ユーロは1999年に仮想決済通貨としてスタートし、2002年から現金も発行されるようになりました。

2025年現在、26ヶ国で使用されており、米ドルに次ぐ第2の基軸通貨とも言われます。

26ヶ国のうち、EU加盟国が20ヶ国、EU非加盟国が6ヶ国となっています。

一般的に「ユーロ圏」と呼ぶ場合、26ヶ国を表す場合と、EU加盟国の20ヶ国のみを表す場合があります。

こちらでは26ヶ国をユーロ圏として表現します。

ユーロ圏の26ケ国の一覧を掲載します。

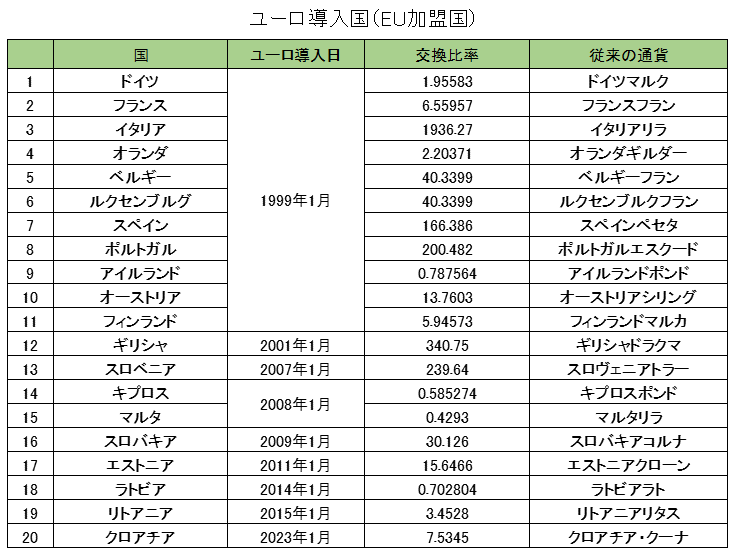

まず、EU加盟国の20ヶ国です。

ユーロ導入日とユーロ導入前の通貨及びユーロとの交換比率を掲載しています。

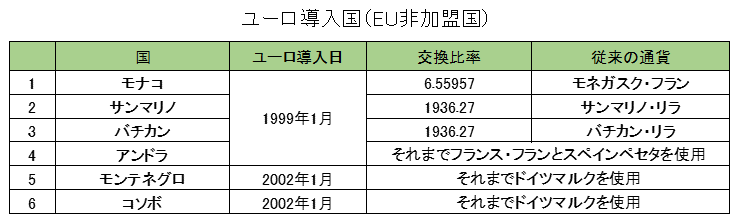

次にEU非加盟国の6ケ国です。

こちらもユーロ導入日とユーロ導入前の通貨及びユーロとの交換比率を掲載しています。

ちなみにモナコで使われていたモネガスク・フランはフランスフランと等価で取引されていたので交換比率はフランスフランと同じです。

同様にサンマリノ・リラとバチカン・リラはイタリアリラと等価で取引されていたので交換比率はイタリアリラと同じになっています。

アンドラ・モンテネグロ・コソボはフランス・ドイツがユーロを導入するのに連動して移行しています。

異なる経済環境の国々が集まることで理想的な経済圏を構築

ユーロ圈26ヶ国の人口は3.5億人と米国の3.4億人を上回ります。(日本は1.2億人)

名目GDPはユーロ圈26ヶ国が約16兆ドル、米国が約29兆ドルです。(日本は4兆ドル)

ユーロ圏の構成国を個別で見た場合、人口と名目GDPで最大なのはドイツですが、人口は0.8億人、名目GDPは4.6兆ドルです。

ユーロ圏の構成国は、個々の国で見た場合、人口・経済規模ともに日本と同水準か日本より小さな国ですが、統一通貨で為替リスクがない経済圏を作ることで大きな経済圏を作り上げました。

日本はバブル崩壊後、少子高齢化の問題もあり経済が長期に渡り低迷しています。

ドイツやフランスなども経済が成熟し、人口構成なども日本とそれ程変わらないにもかかわらず、経済成長を実現しているのは通貨ユーロ発足の影響が大きいと考えられます。

経済がまだ成熟していない国を同一経済圏内にすることは米国の移民制度と似ていて、理想的な人口動態を作ることになり経済成長を後押しすることになります。

- 各国の人口推移については「世界の人口推計/人口ランキング」を参照して下さい。

ちなみにEU加盟国は27ケ国ありますので、EU加盟国でユーロを導入していない国は7ヶ国ということになります。

EU加盟国でユーロを導入していない国はチェコ(コルナ)・スウェーデン(クローナ)・ブルガリア(レフ)・デンマーク(クローネ)・ルーマニア(レウ)・ハンガリー(フォリント)・ポーランド(ズウォティ)の7ケ国です。

通貨ユーロの問題点

同一通貨=同一政策金利(ドイツもスペインも同じ政策金利)

通貨が統一されるということは、金利(政策金利)も統一されることになります。

為替リスクがないのに金利が異なると金利の高い方に資金シフトが発生し、矛盾が生じます。

ユーロ圈の政策金利はECB(欧州中央銀行)が決定します。

ただし、例えばドイツとスペインを比較すると産業構造やインフレ率などが異なり、同じ金利を適用するとどちらかに矛盾が発生します。

本来、インフレ率などから考えるとドイツよりスペインの方が金利を高くすべきです。

しかし、通貨が同一のため、政策金利も同一となります。

ユ一口導入後の政策を見ているとややドイツに合わせた金利政策となっているように感じます。

そのためスペイン等にとっては金利がやや低すぎたことが住宅バブルを発生させ、リーマンショック後の欧州危機の遠因となりました。

このようにユーロには経済のステージが異なる国々に同一の政策金利を適用する問題点があります。

財政政策は各国が独自で運用(短期金利は同じだが長期金利は別々)

ユーロ圈の場合、財政政策は制限があるものの、各国が独自で運営する仕組みとなっています。

そのため、短期金利は同一ですが、長期金利は国ごとに異なる形となります。

財政が健全なドイツなどと比較してイタリア、スペイン、ギリシヤの国債利回りは高くなります。

2010年以降、度々発生する欧州債務危機においてイタリア、スペイン、ギリシャ等、財政に問題がある国の国債が大きく売られました。

長期金利の指標となるのは10年国債利回りですが、ユーロ圈の場合は国ごとに利回りが異なります

ユーロ圏全体における長期金利のベースとなるのは格付けが最上位(AAA)で流動性も高い10年ドイツ国債となります。

それ以外の国債は格付け(信用力)に応じて利回りが上乗せされた形となっています。

通貨と政策金利は同じであるが、財政政策が別で長期金利が異なることは、本質的に矛盾しておりどこかで問題が表面化する可能性があります。

- ユーロ圏主要国の国債利回りの推移はこちらをご覧ください:ユーロ導入国は通貨は共通だが財政は別々 / 10年国債利回り推移(ドイツ・フランス・イタリア・スペイン・ギリシャ)

ユーロヘ投資すべきか

上記の通り、第2の基軸通貨となりうるポテンシャルがあるのは事実ですが、同様に問題点も多くある通貨です。

国際分散投資をするうえで通貨分散は重要ですが、現在の世界の仕組みを考えた場合あくまでベースとなるのは米ドルです。

それ以外に日本人が投資する通貨としてよくあげられるのはユーロ、ポンド、豪ドル、ブラジルレアルなどです。

もちろん通貨を分散すればボラティリティ(リスク)は低下します。

ただし、これらはあくまでボラティリティを低下させる(リスクを落とす)ためのツールであって、積極的に投資しなければいけないものでもありません。

よって、ユーロも豪ドルやブラジルレアルと同様にコア・アンド・サテライトのサテライト部分として考えておいてよいと思われます。

安くなった場合に限り、ポートフォリオの一部として購入することをお勧めします。

補足としてECB(欧州中央銀行)とFRBは以前からインフレ目標を2%としており、ユーロ圈と米国のインフレ率はそれほど大きくかい離しない傾向があります。

そのため米ドル/ユーロ為替レートの購買力平価は一定のレンジの推移となり、実際の米ドル/ユーロ為替レートも大きなトレンドをもってどちらかに動くということはありませんでした。

今後もこのような動きであれば少なくとも米ドルより金利が低い時に、ユーロに大きく投資するインセンティブは低いと言えます。

ただし、ドイツやフランスを中心にデフレが進んだ場合、過去の日本のように、予想外の通貨高(ユーロ高)ということも想定されます。

よって、ユーロ圈のデフレリスクが心配であれば、保有している米ドルのリスクヘッジとしてユーロを保有するのも良いと思われます。

デフレによる通貨高に関しては「日銀はなぜ2%のインフレを目標とするのか?理由は円高トレンド是正と財政再建」と「為替レートの予想・分析は実質金利差・購買力平価を活用」を参考にしてください。

ユーロの関連ページ

ユーロ建て欧州ハイイールド債についてはこちら!

欧州の経済指標についてはこちら!