こちらのページでは「遺言信託」と「遺産整理業務」のポイントについて掲載しています。

富裕層の中でも特に下記に該当する方は「遺言信託」は必須です。

- オーナー企業経営者

- 財産を寄付したい方

- 子供がいない方

- 法定相続分にとらわれず分割したい方

- 離婚経験があり前妻との子供がいる方

詳細は下記をご覧ください。

事前に準備しておきたい「遺言信託」

ある程度資産がある場合、相続が発生すると様々な問題が発生します。

- 相続人間の争いが発生

- 資産・負債の特定に手間がかかる

- 不動産・自社株などの配分方法が決まらない

- 株式・投信の売却、預金の解約など金融機関での手続きが大変

相続は一生の間に何度も発生するわけではありませんので誰もが不慣れです。

一定期間内に相続人全員が集まって協議をし、書類を作成して、金融機関での手続きを行うことは想像以上に大変です。

そのため多くの金融機関(信託銀行)で遺言信託の活用をすすめています。

個人的にも一定以上の資産家の方は「遺言信託」を利用すべきだと考えます。

遺言信託は必ずしも金融機関(信託銀行)で行わなければならないものではなく、弁護士や司法書士や税理士に直接依頼する人も多いようです。

弁護士・司法書士・税理士に直接依頼するメリットはコスト面が最も大きいです。

また、金融機関(信託銀行)で遺言信託を申し込んだ場合でも、高度な相談や税務申告等については結局、弁護士・司法書士・税理士を紹介して任せるので、最初から弁護士・司法書士・税理士にお願いするのも1つと言えます。

逆に金融機関(信託銀行)に依頼するメリットは信用力です。長期間、遺言を保管したり金融機関での手続きを依頼する上で(なんとなくですが)安心感があります。

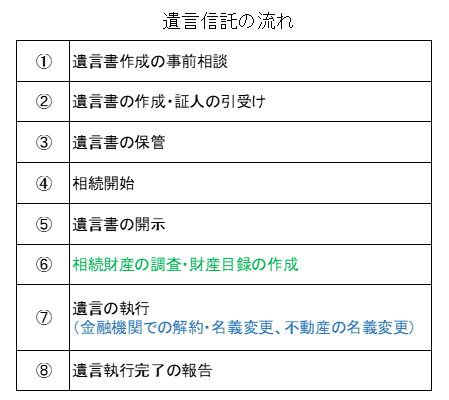

下記は遺言信託の手続きの流れです。

遺言書の作成は実は意外と大変です。

分割の仕方によっては相続税が非常に高くなるケースもありますので、よく考えて行う必要があります。

遺言信託では遺言書の作成に関するアドバイスも行うため、遺言書作成の手間が大幅に軽減されます。

また、遺言書を作成した後も財産や相続人の状況は変化する可能性があります。

財産が大きく変化していた場合、遺言書が効力のないものになる可能性もあります。

遺言信託であれば適宜フォローしてもらえるので、遺言書の修正のきっかけを提供してくれます

実はこの遺言書のアップデートは意外と重要です。

また、遺言書があることで相続財産の特定と配分がスムーズになります。

遺言信託では一般的に自筆証書遺言は受け付けておらず、必然的に公正証書遺言となりますので形式面のミスにより無効となるリスクもほぼありません。

金融機関(信託銀行)での遺言信託のメリットとデメリットを一覧でまとめました。

金融機関(信託銀行)での遺言信託のメリット

- 遺言作成のアドバイスを受けられる

- 金融機関であるため安心して保管・管理を任せられる

- 遺言書のアップデートが行いやすい

- 遺言の執行まで行ってくれる

金融機関(信託銀行)での遺言信託のデメリット

- コストが高い

- 財産の内容を全て知られてしまうことでセールスの対象となりやすい

- 高度な相談は金融機関(信託銀行)では対応が難しく、結局、弁護士・司法書士・税理士を紹介されてしまう

上記の「金融機関(信託銀行)での遺言信託のデメリット」が気になる方は弁護士・司法書士・税理士等に直接依頼するとよいでしょう。

相続が発生してしまった場合は「遺産整理業務」

「遺産整理業務」は相続が発生した後に面倒な手続きをサポート・代行してれる業務です。

遺産整理業務も金融機関や弁護士・司法書士が積極的に取り組んでいます。

上記の遺言信託に申込んでいれば、その中で同様のサービスが提供される為、遺産整理業務を別途申込む必要はありません。

「遺産整理業務」は遺言信託を利用しておらず、相続発生後の手続き負担を軽減したい人が利用するサービスです。

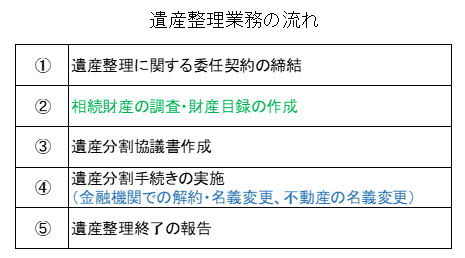

下記は遺産整理業務の流れです。

遺産整理業務の流れの中で、遺産分割協議はあくまで相続人間で行う必要があります。

円満に解決できるようサポートは行いますが、相続人の間で争いが発生したりするリスクはあります。

よって、できれば被相続人が生前から「遺言信託」を活用して準備しておくことが望ましいといえます。

- 遺言信託についてはこちらもご覧下さい:富裕層営業(プライベートバンキング業務)を行うために必ず知っておくべき信託業務

このような方は遺言書を作成しておくべき

下記に該当する方は遺言書は必須と考えるべきです。

事前に「遺言信託」を活用して準備しておきましょう。

①オーナー企業経営者

自社株式の大部分を保有しているオーナー経営者の場合は遺言書の作成は必須と考えるべきです。

遺言書がないと自社株を含む資産が法定相続分で相続人に分割されることになります。

その場合、自社株が分散して、意図せぬ人の手に渡る可能性があるので事前に対策をしておく必要があります。

また、対策がないまま急に相続が発生した場合、会社の経営が停滞してしまい、大きな問題が発生する可能性があります。

②財産を寄付したいと考えている方

よくあるケースとして学校や財団、市町村に遺産を寄付するケースです。

法定相続人とのトラブルを防ぐために遺言信託を活用して公正証書遺言を作成しておくとよいでしょう。

③子供がおらず、万が一の時、法定相続人が配偶者・兄弟姉妹となりそうな方

このパターンは実はトラブルが多くなっています。

子供がおらず、両親も既に他界しているケースでは法定相続人は配偶者と兄弟姉妹となります。

法定相続分は配偶者3/4、兄弟姉妹1/4です。

兄弟姉妹とは疎遠で長年連れ添った配偶者に全て財産を渡したいと思う方は多いようです。

しかし、遺言書がないと上記、法定相続分で分割されます。

一方、遺言書を作成して、全額を配偶者に相続するとしておけば、兄弟姉妹には遺留分がないので全額配偶者に渡す言雄が可能です。

- ちなみに上記の「②財産を寄付したいと考えている方」と「③子供がおらず、万が一の時、法定相続人が配偶者・兄弟姉妹となりそうな方」を合わせたのが2018年にお亡くなりになった「紀州のドン・ファン」こと野崎幸助さんの事例です。全財産を田辺市に寄付するという遺言書がありましたが、公正証書遺言ではなく、自筆証書遺言であったことから遺族が遺言書の無効を主張して争いました。遺言書が無効であれば兄弟は1/4(妻は3/4)の財産を受取れ、遺言書が有効であれば兄弟は1円も受取れません(妻は遺留分1/2)。

④法定相続分にとらわれず、自らの意志で分割したい

老後の面倒をみてくれている子に多めに渡したいといったケースや、法定相続人ではないが世話になった息子の妻やかわいい孫などにも遺産を渡したいといった希望がある場合です。

この場合は事前に遺言書が必要となります。

⑤離婚経験があり前妻との間に子供がいる方

離婚経験があり前妻との間に子供がいる方も遺言書の作成は必須と考えるべきです。

前妻との間の子も法定相続人となりますので、遺産分割協議に参加する必要があります。

何となく想像できますが、その際に話がこじれるケースが多くあります。