「金利が低下する局面ではバリュー株よりグロース株が買われる」

「金利上昇局面ではグロース株が大きく下落する」

このような話を聞いたことがある方は多いと思います。

こちらのページでは金利が上昇・低下した場合にバリュー株とグロース株の理論株価がどれくらい変化するのかを解説しています。

特に「金利の上下によるバリュー株・グロース株の理論株価の変化を計算」では具体的な数字を使って分かりやすく説明していますので参考にしてください。

そこで紹介している内容の一例です。

〇市場金利が0.5%低下した場合の理論株価の変化

- バリュー株(成長率2%):株価上昇は11%上昇【200円→222円】

- グロース株(成長率6%):株価は2倍に上昇【1,000円→2,000円】

詳細は下記をご覧ください。

金利の上下が株価に与える影響を割引キャッシュフロー法の計算式で解説

金利の上下が株価に与える影響は「割引キャッシュフロー法」の計算式に実際の数値を当てはめると、非常に理解しやすくなります。

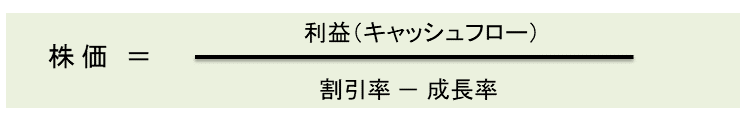

「割引キャッシュフロー法」は株価を将来のキャッシュフロー(利益)の割引現在価値として考えます。

数式で表すと下記の通りとなります。

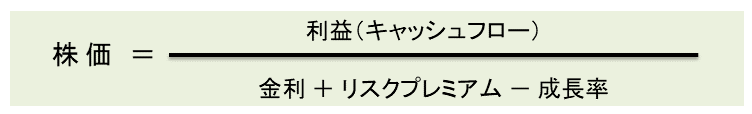

そして、「割引率」は「金利」と「リスクプレミアム」に分解することができますので、最終的に下記のような計算式となります。

「金利」はマーケット金利、「成長率」は対象となる株式の利益成長率を表します。

「リスクプレミアム」はリスク資産(この場合は株式)に投資する際に投資家が求める超過の期待リターンを表します。

「リスクプレミアム」について少し詳しく説明しておきます。(ここは読み飛ばしても問題ありません)

「リスクプレミアム」の計算方法はいくつかありますが、その1つとして「株式の益利回り(PERの逆数)+GDP成長率-10年国債金利(リスクフリーレート)」というものがあります。株価の期待リターンを「株式の益利回り(PERの逆数)+GDP成長率」で仮定したモデルです。

例えばPER20倍の株式であれば益利回りは5%となります。更に名目GDP成長率1%、10年国債利回りが1%と仮定すると、この場合の「リスクプレミアム」は5%(5%+1%-1%)になります。

「リスクプレミアム」は株式や金利のマーケット環境によって変動しますが、感覚的には多くの場合で4%~7%程度となります。

それでは次に上記の計算式を活用して、金利が低下した場合のバリュー株とグロース株の理論株価の変化を確認していきます。

金利の上下によるバリュー株・グロース株の理論株価の変化を計算

金利低下によるバリュー株とグロース株の理論株価の変化を実際の計算式で比較します。

データは2021年7月12日のテレビ東京モーニングサテライトで堀古キャピタルマネジメントの堀古さんが紹介していたものをそのまま使わせていただきます。(非常に分かりやすい内容でした)

- キャッシュフロー(利益):10円

- 当初の金利:2% ⇒ 変化後の金利:1.5%

- リスクプレミアム:5%

- 成長率(バリュー株):2%

- 成長率(グロース株):6%

バリュー株の成長率を2%、グロース株の成長率を6%として、市場金利が0.5%低下(2%→1.5%)した場合に理論株価がどのように変化するのかを計算します。

金利低下によるバリュー株の理論株価の変化

まず最初に、バリュー株の理論株価の変化です。

バリュー株(成長率2%)は0.5%の金利低下で理論株価が200円→222円と11%の上昇となりました。

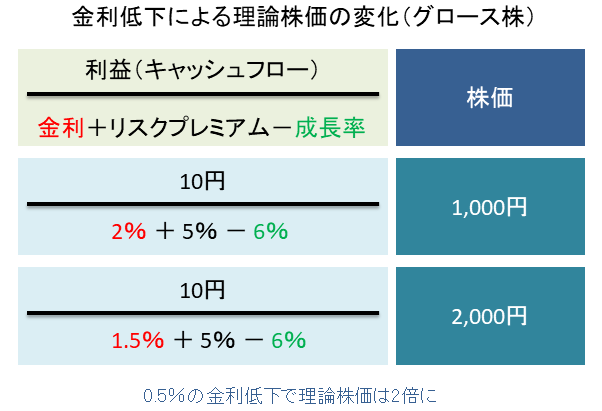

金利低下によるグロース株の理論株価の変化

次にグロース株の理論株価の変化です。

グロース株(成長率6%)は0.5%の金利低下で理論株価が1,000円→2,000円と2倍になりました。

このように、金利が低下した場合は成長率が高いグロース株が優位になることが確認できました。

この動きが特に顕著に表れたのが、コロナショック後の2020年4月~2021年前半の米国株です。

FRBがゼロ金利政策・量的金融緩和政策を行う中、長期金利も大幅に低下しました。

そのような環境下でGAFA+Mをはじめとするグロース株が大きく上昇しました。

- 米国の長期金利の推移はこちらを参照:米国の長期金利(10年国債利回り)の長期推移【チャート・変動要因】

- 米国株の推移はこちらを参照:米国株(S&P500)長期推移(チャート・変動要因) / 30%以上の暴落は過去8回

一方、金利上昇時は逆の動きとなります。

米国株・日本株の高配当株ETFと株価指数の比較を行うと、いずれも2000年代は高配当株(バリュー株)が優位で2010年代はグロース株が優位となったことが確認できます。

金利上昇時はバリュー株が買われる?

上記の通り、金利が低下した場合は成長率が高いグロース株が大きく上昇します。

では、金利が上昇した場合はバリュー株が上昇するのでしょうか?

上記の割引キャッシュフロー法ではバリュー株もグロース株も下落するという事になります。

バリュー株の方が相対的に下落率は小さくなりますが、計算上では両方とも下落することになります。

しかし、実際のマーケットでは「金利上昇時はバリュー株に投資!」と言われることが多くあります。

これは例えば米国の2004年~2006年のように、利上げが連続で行われる局面というのは、かなり景気も良く、幅広い銘柄が上昇します。

その場合、バリュー株の方がグロース株より上昇率が高いケースがあります。

一方、超低金利でグロース株が大きく上昇し、バリュー株もある程度上昇したようなマーケット環境後に金利が上昇する局面では、上記の割引キャッシュフロー法で計算されるように、バリュー株・グロース株が共に下落し、相対的にグロース株が大きく下落する形も想定されます。

バリュー株とグロース株の金利感応度はデュレーションでイメージできる

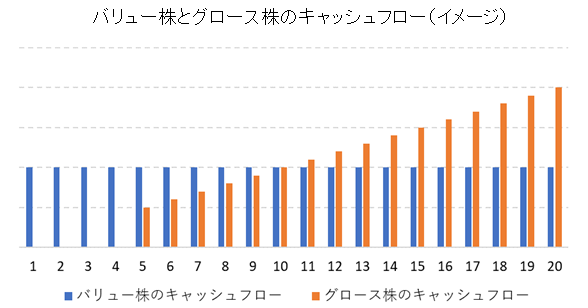

バリュー株とグロース株の将来のキャッシュフロー(利益)を考えた場合、グロース株の方が遠い将来に発生するキャッシュフロー(利益)が多くなります。

これを債券の金利感応度であるデュレーションで例えると、グロース株はバリュー株よりデュレーションが長いと言えます。

デュレーションは固定利付き債券の金利感応度を表し「市場金利が瞬間的に1%上昇した場合の債券価格の変化率」を表します。

債券の残存期間が長い程、デュレーションは長くなります。

- デュレーションについてはこちらを参照: 債券のデュレーションについて分かりやすく解説

下記はバリュー株とグロース株のキャッシュフローのイメージです。

グロース株のキャッシュフローは相対的に遠い将来に受け取る形となっています。

その為、金利の変化に対してグロース株の方が上下に大きく変動する形となります。