こちらのページでは1997年〜1998年にかけて発生した「アジア通貨危機・ロシア危機」の際に各種債券・株式・REITがピークからピークまでどれくらい下落したかを掲載しています。

ショック時の最大損失を把握しておくことは投資を行う上で非常に有益ですので参考にしてください。

「アジア通貨危機・ロシア危機」の特徴として、新興国株式の大幅下落とドル円レートの大きな変動があげられます。

リスクオフによる円高は1998年のロシア危機の際にはじめて発生しました。

まず最初に、アジア通貨危機・ロシア危機について説明します。

アジア通貨危機とは

- アジア通貨危機とは1997年7月にタイを震源に始まったアジア各国の急激な通貨の下落のこと。

- 特にタイ、インドネシア、マレーシア、韓国等は大きな打撃を受け、IMFや世界銀行の支援を受けた。

- 当時アジアの多くの国では自国通貨を米ドルに固定するドルペッグ制を採用していた。為替が固定相場制の中で金利を米国よりも高めに誘導して外国から資金流入を促していた。

- また、米ドルが安く推移していたことで輸出が好調で経済が順調に成長していた。

- しかし、1990年代後半から米国が景気回復局面で「強いドル政策」を進めたため、ドルペッグ制を採用しているアジア各国の通貨も連動して強くなり、輸出が伸び悩み始めた。

- アジア各国は景気が悪いにもかかわらず、ドルペッグ制の為、過大評価されており、これに注目したヘッジファンドが大規模な通貨の空売りを仕掛け、固定相場制を維持できなくなったことにより、各国の通貨が大幅に下落した。

- インドネシアルピアの長期チャートはこちらを参照:インドネシアルピア為替レート(円/ルピア・ルピア/ドル)長期推移(チャート・変動要因)

ロシア危機とは

- ロシアは輸出の大部分をエネルギー関連資源に依存している中で、原油価格が低迷し1バレル=10ドル台まで下落した。

- これにより税収が減少し財政が急激に悪化、通貨ルーブルも下落し始めた。

- このような中、アジア通貨危機の影響で世界的に景気が低迷したことが、事態をより悪化させ、ルーブル売りが加速した。

- IMFからの支援を受けたが、事態は好転せず1998年8月、ロシアは対外債務の支払いを一時停止するというデフォルトに陥った。

- ロシアのデフォルトの影響でノーベル経済学賞受賞者らが名を連ねる大手ヘッジファンドLTCMが破たんし、世界の金融市場に大きな影響を与えた。【ヘッジファンドの歴史についてはこちらを参照:ヘッジファンドの全てをわかりやすく解説】

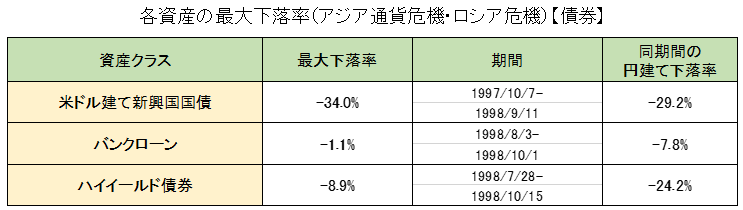

各資産の最大下落率(アジア通貨危機・ロシア危機)【債券】

- 各資産クラスごとに最大下落率となった期間を掲載(よって、資産クラスごとに期間が異なる)

- インデックスは米ドルベース

- 米ドルベースの最大下落率と円ベースの最大下落率を掲載

インデックス

- 米ドル建て新興国国債:JP Morgan EMBI Global Total Return Index

- バンクローン:S&P/LSTA Leveraged Loan Total Return Index

- ハイイールド債券:The BofA Merrill Lynch US High Yield Constrained Index

ポイント

- 1997年に発生したアジア通貨危機ではタイ・インドネシア・韓国等が経済的にも大きなダメージを受け、その1年後にもロシア危機が発生したことで新興国債券が大きな下落率となった

- 一方、米国資産であるハイイールド債やバンクローンはそれほど大きな影響は受けなかった。

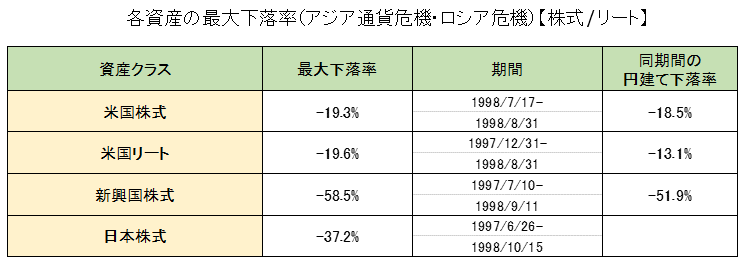

各資産の最大下落率(アジア通貨危機・ロシア危機)【株式/リート】

- 各資産クラスごとに最大下落率となった期間を掲載(よって、資産クラスごとに期間が異なる)

- インデックスは原則、米ドルベース(米ドル以外の場合は下記「インデックス」に赤字で記載)

- 米ドルベース(現地通貨ベース)の最大下落率と円ベースの最大下落率を掲載

インデックス

- 米国株式:S&P500

- 米国リート:FTSE/NAREIT オールエクイティREIT TR指数

- 新興国株式:MSCIエマージングマーケット・インデックス

- 日本株式:TOPIX(円ベース)

ポイント

- 債券と同様、株式においても新興国関連が大きな下落率となった。新興国株式は1年2ヶ月で60%近くの下落率となった。

- 米国株・米国リートの下落はロシア危機の影響である。米国株・米国リートはアジア通貨危機の影響はほとんど受けなかった。

- 日本株の下落率が大きくなっているが、これはアジア通貨危機とロシア危機の影響に加え、日本国内で金融危機が発生していたことも大きく影響している。1997年に4大証券の一角であった山一証券が自主廃業を行い、1998年には長期信用銀行3行の内、長銀・日債銀の2行が破綻、同じく1998年には都市銀行の1つであった北海道拓殖銀行が破綻したことで日本の金融マーケットは大きく混乱した。

- また、1997年〜1998年のドル円レートは非常に特徴的な動きとなった。

- アジア通貨危機が発生した1997年7月からロシア危機前の1998年8月までは、日本円も同じアジアの周辺国通貨というイメージから売られ、1ドル=113円から1ドル=147円まで円安ドル高が進んだ。

- その後、1998年8月のロシア危機発生により急激な円高が進み、1ドル=147円から1998年10月には1ドル=115円まで円高ドル安が進んだ。2ヶ月で30円の円高が進んだ理由は低金利の円を借りて外貨に投資する「円キャリートレード」の巻き戻しである。リスクオフによる円高はその後何度も発生しているが、ロシア危機が最初である。

関連ページ

「アジア通貨危機・ロシア危機」以外のマーケットイベントにおける各資産クラスの最大下落率は下記を参照。