ETFや投資信託で高配当株に投資する商品が多く設定されています。

こちらのページでは高配当株のパフォーマンスが通常のインデックスを恒常的にアウトパフォームするのかを検証しています。

米国株・日本株の代表的な高配当株ETFを取り上げて、一般的な指数であるS&P500やTOPIXと比較しています。

結論から申し上げると、米国株は必ずしも高配当株の方がパフォーマンスが良いとは言えないようです。

マーケット環境により高配当株(バリュー株)が優位になったり、グロース株が優位になったりします。

- 金利環境によるバリュー株とグロース株の変化はこちらを参照:金利の上下によるバリュー株・グロース株の理論株価の変化

一方、日本は短期・長期共に高配当株(バリュー株)が高いパフォーマンスとなりました。

詳細は下記をご覧ください。

米国の高配当株(バリュー株)ETFのパフォーマンス比較

米国株の高配当株(バリュー株)ETFとして「iシェアーズ好配当株式ETF(DVY)」を取り上げます。

「iシェアーズ好配当株式ETF(DVY)」のトラックレコードは2002年からありますが、ここではより長期の比較を行うために「iシェアーズ好配当株式ETF(DVY)」の参考インデックスである「ダウ・ジョーンズセレクト配当込指数(Dow Jones U.S. Select Dividend Index)」を活用してS&P500と比較します。

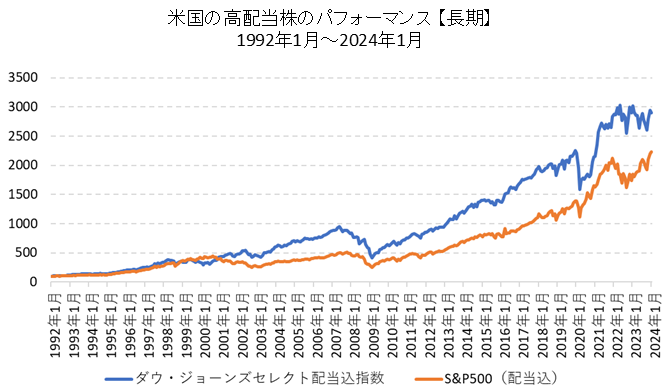

下記は1992年からの「ダウ・ジョーンズセレクト配当込指数【高配当株】」と「S&P500指数配当込み【米国株全体】」の比較チャートです。

1992年1月~2024年1月の長期チャートでは高配当株(バリュー株)がS&P500を大きく上回っています。

1992年1月を100とすると2024年1月には高配当株(バリュー株)が2896、S&P500が2231です。

32年間という長期ですが約29倍と約22倍ですのでかなり大きな差となっています。

これを見る限り、高配当株(バリュー)のパフォーマンスは良いと言えそうです。

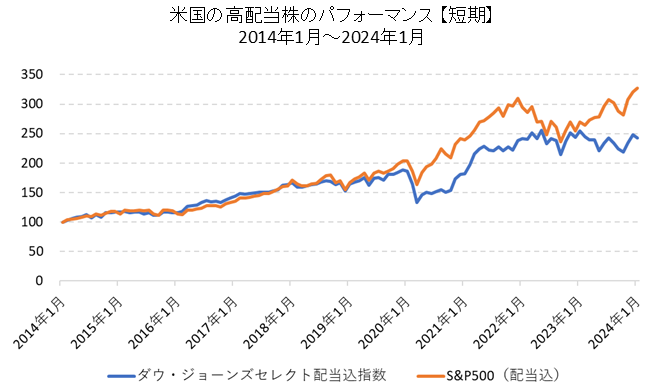

では次に2014年1月からの短期比較チャートを掲載します。

2014年1月から2024年1月の10年間ではS&P500の方が上回っています。

これを見ると高配当株(バリュー)のパフォーマンスは必ずしも良いとは言えなさそうです。

2000年代は米国の長期金利が高水準で高配当株(バリュー)優位のマーケット環境であり、2010年代は米国の長期金利が低下傾向でグロース株優位のマーケット環境であったことが上記の主な要因です。

また、2000年代に高配当株のパフォーマンスが良かったことで、その事実が広がり、高配当株投資を行う人が増えたことが足元のパフォーマンス悪化を招いている面もあります。

日本の高配当株(バリュー株)ETFのパフォーマンス比較

次に日本株の高配当株(バリュー株)を確認してみます。

日本株の高配当株(バリュー株)ETFとして「iシェアーズMSCIジャパン高配当利回りETF(1478)」を取り上げます。

「iシェアーズMSCIジャパン高配当利回りETF (1478)」のトラックレコードは2015年からと短いため、「iシェアーズMSCIジャパン高配当利回りETF(1478)」の参考インデックスである「MSCIジャパン高配当利回りインデックス」を活用します。

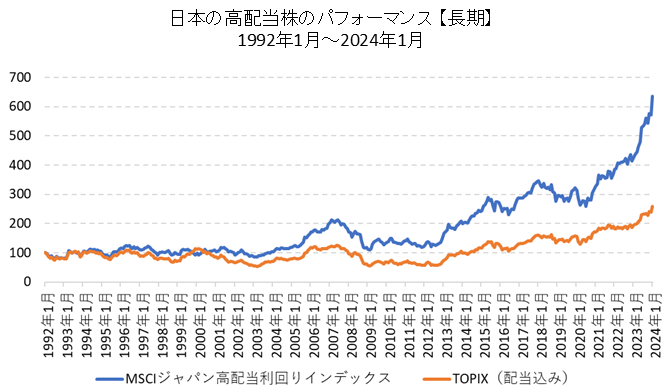

下記は1992年からの「MSCIジャパン高配当利回りインデックス【高配当株】」と「TOPIX配当込み【日本株全体】」の比較チャートです。

こちらも上記の米国と同様に1992年1月~2024年1月の長期チャートでは高配当株(バリュー株)がTOPIXを大きく上回っています。

1992年1月を100とすると、2018年2月には高配当株(バリュー株)が635、S&P500が258です。

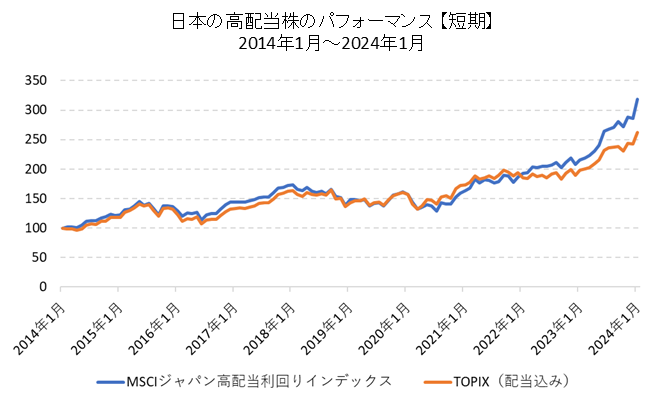

では次に2014年1月からの短期比較チャートです。

こちらは米国と異なり短期でも高配当株(バリュー株)がTOPIXを若干上回っています。

日本株は米国株と異なり短期でも長期でも高配当株(バリュー株)の方が高いパフォーマンスとなっています。

高配当株(好配当株)のパフォーマンスについてのまとめ

米国は長期のパフォーマンスでは高配当株(バリュー株)の優位性がみられましたが、短期の比較では優位性はありませんでした。

一方、日本は短期・長期共に高配当株(バリュー株)が高いパフォーマンスとなりました。

高配当株(バリュー株)などのパフォーマンスをチェックする際は、長期の比較のみだと足元の不調が紛れてしまうことが多いので、必ず直近数年のパフォーマンスも確認しましょう。