こちらのページでは「東証インフラファンド指数」の長期チャートと変動要因を掲載しています。

「インフラファンド(インフラ投資法人)」の歴史を全て確認することができます。

「東証インフラファンド指数」誕生前のインフラファンド市場の推移も解説していますので参考にしてください。

インフラ投資法人と東証インフラファンド指数

インフラファンド(インフラ投資法人)とは

インフラファンド(インフラ投資法人)は、ざっくり言うと「J-REITの太陽光発電施設バージョン」です。

制度的には投資対象は太陽光以外の再生可能エネルギー発電設備や公共施設等運営権(コンセッション)・空港等も含まれますが、太陽光発電は固定価格買取制度(FIT)によりキャッシュフローの安定性が高く、現在は全銘柄とも投資対象は太陽光発電施設となっています。

インフラファンド(太陽光発電施設)に投資する上でのポイントは下記のとおりです。

- 固定価格買取制度(FIT)により買取価格が20年間固定

- 太陽光発電の発電量は予測値からの乖離が非常に小さい

- 上記理由によりキャッシュフローの安定性が高く、価格の安定性も高い

- 地震以外のリスクは保険でカバー

- 地震リスクはPML値で管理(J-REITと比較して低いPML値)

- 固定価格買取制度の買取価格は低下しているが、開発コストも同様のペースで低下しており、新しい物件でも利回りは低下しない

- 市場規模拡大による流動性向上や機関投資家の参入により価格上昇が期待できる

- ハイパーインフレには弱い

その他、インフラファンド(インフラ投資法人)についての詳細は下記をご覧ください。大変詳しく解説しています。

インフラファンド市場はJ-REIT市場と比較するとマーケット規模は非常に小さいと言えます。

ただし、新規の上場や既存銘柄公募増資などもあり、時価総額合計は拡大傾向となっています。

また、流動性は劣りますが、キャッシュフローが安定していることから、ボラティリティはJ-REITより小さい傾向となっています。

一方、分配金利回りはJ-REITと比較して高くなっています。

東証インフラファンド指数とは

東証インフラファンド市場は2016年6月2日にタカラレーベン・インフラ投資法人が上場してスタートしました。

東証インフラファンド指数は2020年3月27日を1,000として2020年4月27日から公表が開始されています。

東証インフラファンド指数は東証に上場するインフラ投資法人全銘柄を対象とした、浮動株時価総額加重型の指数です。

TOPIXや東証REIT指数と同じ算出方法となっています。

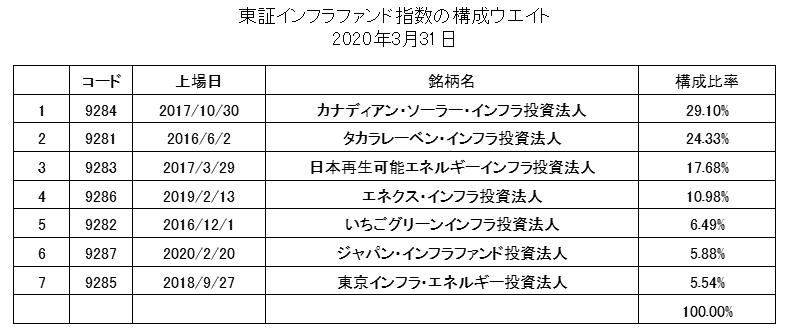

東証インフラファンド指数の算出当初の構成銘柄ウエイトは下記の通りでした。

下記ではインフラファンド(インフラ投資法人)の歴史について掲載しています。

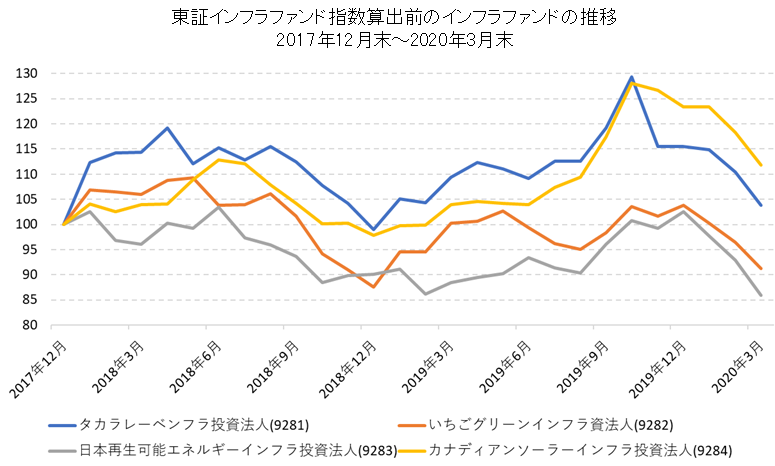

【2017年12月~2020年3月】東証インフラファンド指数誕生前のインフラファンドの推移

まず、東証インフラファンド指数が算出される前のインフラファンド市場の推移を掲載します。

2017年12月末時点で4銘柄が上場していました。

下記は2017年12月末~2020年3月末のインフラファンド各銘柄の推移と変動要因の解説です。

2018年の後半は九州電力の「出力抑制」の影響が懸念され、インフラファンドは下落しました。

九州電力管内では電力の余剰が発生していたことで、太陽光発電施設に対して定期的に出力抑制を行いました。

まず、2018年8月に将来的に出力抑制を行う可能性を公表し、10月に最初の出力抑制を実施しました。

しかし、結果的にインフラファンドが大きな業績の下方修正をすることはありませんでした。

当時、九州地区にポートフォリオが大きく偏っていたカナディアンソーラーインフラ投資法人でも最大で1.54%の減収(2019年6月期)にとどまりました。

出力抑制によるリスクが小さいと確認できたことで、2019年のインフラファンドはリバウンドしました。

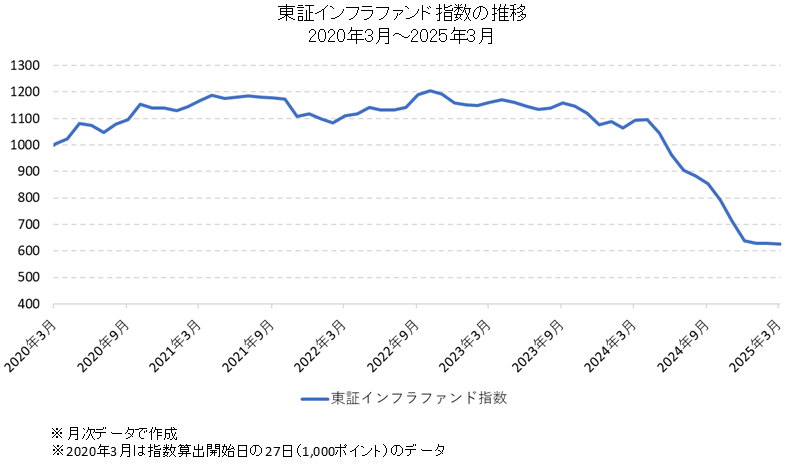

【2020年3月~】東証インフラファンド指数の長期チャートと変動要因

次に、東証インフラファンド指数の算出開始からの長期チャートと変動要因の解説です。

変動要因は箇条書きで掲載しています。

- (東証インフラファンド市場は2016年6月2日にタカラレーベン・インフラ投資法人が上場してスタート)

- 東証インフラファンド指数は2020年3月27日を1,000として算出がスタート(当初の構成銘柄は7銘柄)

- 2020年2月~3月にかけてのコロナショックの影響でマーケットが大きく下落したタイミングでの指数算出開始となった

- コロナショックでは株式市場・REIT市場と同様にインフラファンド各銘柄も2020年3月19日が大底となった

- ただし、コロナショックでは日経平均が約32%の下落、東証REIT指数が約49%の下落した中、インフラファンドは各個別銘柄でも15%~20%の下落にとどまった

- インフラファンドはJ-REITと比較しても時価総額が小さく、ショック時はボラティリティが大きくなりそうだが、キャッシュフローの安定性が評価された形となった

- コロナショック時の債券・株式・REITの最大下落率はこちらを参照:各資産の最大下落率(コロナショック)

- 東証インフラファンド指数ができたことで、機関投資家の参入やETF・投信の設定が期待される環境となった

- 2020年3月末の時価総額:846億円

- 2020年10月30日、月末ベースでインフラファンド市場全体の時価総額が初めて1,000億円を突破した(1,037億円)

- 2020年9月29日、初の公募投信「カレラインフラ・ファンド」が設定となった

- 2021年3月末の時価総額:1,614憶円(2020年12月~2021年3月に大型も含めPOが相次いだことで時価総額が大きく増加した)

- 2022年8月22日、日本再生可能エネルギー投資法人がスポンサーによるTOBにより上場廃止となった(7銘柄→6銘柄)

- 2023年2月1日、タカラレーベン・インフラ投資法人がスポンサーグループによるTOBにより上場廃止となった(6銘柄→5銘柄)

- 2024年に入り日本の金利上昇の影響でインフラファンドは大きく下落

インフラファンドの関連ページ

日本の発電割合の推移についてはこちらをご覧ください!

インフラファンドのリターンの本質的な考え方を掲載しています!

利益超過分配についてはこちらをご覧ください!

東証リート指数の長期チャートはこちらをご覧ください!

インフラファンドの地震リスクについてはこちらをご覧ください!