こちらのページではJ-REIT(不動産)に関する利回りの中で特に重要な「NOI利回り」と「インプライドキャップレート」について分かりやすく解説しています。

「NOI利回り」と「分配金利回り」の関係を最もシンプルに表現すると下記のようになります。

- 『分配金利回り=NOI利回り×レバレッジ-減価償却費-金融費用』

「インプライドキャップレート」はJ-REITの増資による外部成長(物件取得)の効果を分析する際に非常に重要となります。

詳細は下記をご覧ください。

J-REIT (不動産)には様々な種類の利回りが存在

J-REIT (不動産)の世界では様々な種類の「利回り」が存在します。

- NOI利回り(キャップレート)

- 分配金利回り

- インプライドキャップレート

これらの意味を説明できますか?

不動産業で働いている人は比較的理解している人が多いですが、REITを販売している金融機関でも、これらを説明できる人は意外と少数派です。

少なくとも、REITの「NOI利回り」と「分配金利回り」の関係ぐらいは理解してほしいところです。

インプライドキャップレートは少し難しいかもしれませんが。。。。

ちなみにJ-REITの世界では「キャップレート」を「NOI利回り」と呼ぶのが一般的となっています。

「NOI利回り(キャップレート)」の分かりやすい考え方

それではまず、「NOI利回り(キャップレート)」について解説します。

NOIとは「Net Operating Income」の頭文字をとったもので、不動産賃貸事業収入から減価償却費・金融費用以外の費用(固定資産税、管理費、修繕費・光熱費等)を控除したものです。

日本語では「営業純利益」ともいわれます。

NOI利回りはNOIを物件価格で割ったもので、各物件の純粋な収益力を表します。

- NOI利回り=レバレッジ前・減価償却前の利回り(物件の純粋なキャッシュベース利回り)

そして、「分配金利回り」はJ-REITから得られる分配金をJ-REITの投資口価格で割ったものです。株式の配当利回りと同じイメージです。

NOI利回りと分配金利回りの関係を最も簡潔にまとめるとこのような表現となります。

- 「NOI利回りにレバレッジを掛け、減価償却費と金融費用を控除したものが分配金利回り」

計算式にすると下記の通りです。

- 『分配金利回り=NOI利回り×レバレッジ-減価償却費-金融費用』

- NOI利回り:物件そのものの収益力を表す【NOI÷不動産価格(取得価格)】

- 分配金利回り:エクイティ投資家の償却後利回り(レバレッジ付き)

分配金利回りはレバレッジを高めることで上昇させることが可能です。その為、物件そのものの収益力を確認する際はNOI利回りが使われます。

少し難しいかもしれませんが、これ以上分かりやすく表現できません。

少なくともこれが理解できればOKです。

- 詳細はこちらも参照してください:リートの利回りを分かりやすく解説 【分配金利回り=NOI利回り×レバレッジ-減価償却費-金融費用】

次に本題のインプライドキャップレートについて説明します。

「インプライドキャップレート」の分かりやすい考え方

上記にも掲載した通り、ここでの「キャップレート」は「NOI利回り」を表します。

つまり、インプライドキャップレートはインプライドNOI利回りとも言えます。

通常のNOI利回りは上記の計算式にもあるように、取得価格ベースです。

そして、インプライドキャップレート(インプライドNOI利回り)は現在のJ-REIT市場の株価から逆算されるキャップレート(NOI利回り)ということになります。(少しややこしいですが)

言い換えると、「現時点でのJ-REIT投資家目線の、時価ベースのキャップレート(NOI利回り)」とも言えます。

例えば、物件をJ-REITに組み入れた後、マーケット環境が良く、J-REITが上昇した場合、物件の評価額も上昇していると考えます。

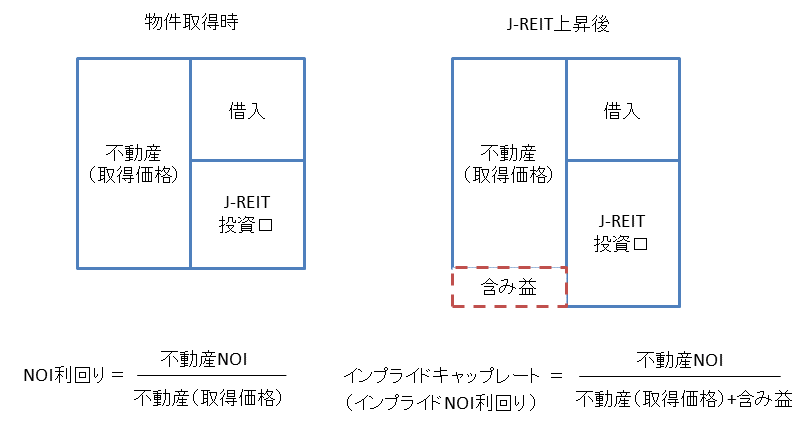

イメージ図がこちらです。

上記は、「当初のNOI利回り」と「J-REIT上昇後のインプライドキャップレート(インプライドNOI利回り)」の計算式です。

J-REITの上昇により、分母(不動産価格)の評価が大きくなっている分だけ、当初のNOI利回りよりインプライドキャップレート(インプライドNOI利回り)の方が低くなります。

J-REITが外部成長(物件の組入れ)をする際、このインプライドキャップレート(インプライドNOI利回り)よりも高い利回りの物件を組み入れる必要があります。

そうしないと物件の組入がマイナスに作用してしまいます。

インプライドキャップレート(インプライドNOI利回り)を計算することで、どれくらいの水準の利回りの物件なら組入れが可能かを判断することができます。

J-REITの価格が上昇してインプライドキャップレート(インプライドNOI利回り)が低下すれば、以前は利回りが低くて組入れ対象にならなかった物件も、組み入れ対象となります。

つまり、J-REITが上昇すると都心の一等地のオフィスビルのような利回りが低い物件も組み入れ対象となるので、組入候補の幅が広がることになります。

そして、そのようなハイグレードな物件を入れることでJ-REITの評価が上がり、更なる上昇となることで好循環が生まれます。

J-REITは「投資口価格上昇→インプライドキャップレート低下→利回りが低いハイグレード物件の取得が可能→投資口価格上昇」となるのがベストです。

J-REITの投資口価格が上昇しないと、インプライドキャップレートが低下せず、外部成長する際に地方などのグレードが低く利回りが高い物件しか購入できないことになり、悪循環になります。

最後に、三井住友トラスト基礎研究所がJ-REITのインプライドキャップレートを算出してくれています。

- 三井住友トラスト基礎研究所:J-REITインプライドキャップレート

これは非常に参考になる資料です。

リート関連の参考ページ

J-REIT関連の幅広い知識・ノウハウについてはこちらを参照してください!

J-REITの長期推移と変動要因の解説はこちらを参照してください!