こちらのページではJ-REITにおける「物流施設特化型リート」のポイントについて分かりやすく掲載しています。

物流施設は供給過剰ではないかと言われることも多いですが、日本のEC化率はまだ低水準であり、当面、需要は底堅く推移すると予想されています。

また、J-REITが保有する物件は先進的物流施設が中心であることから、物流の市況が悪化した場合でも相対的にダメージは小さくなることが想定されます。

詳細は下記をご覧ください。

J-REITが保有する物流施設は単純な「倉庫」ではなく「先進的物流施設」

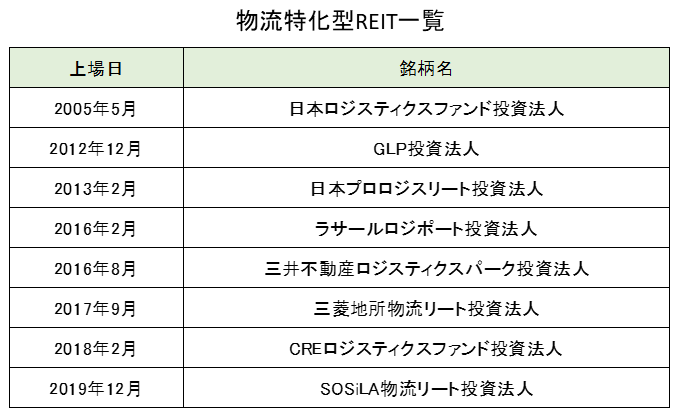

現在、J-REIT市場に上場している物流施設特化型リートは8銘柄あります。

産業ファンド投資法人(3249)も物流リートと呼ばれることがありますが、インフラ施設や工場・研究施設なども多く保有しており物流施設特化型とは言えないため一覧から除外しています。

J-REITが保有する物流施設は単純な物置として使用される、いわゆる倉庫のようなものではありません。

多くの物件がテナントからの高度なニーズを満たす「先進的物流施設」です。

具体的にはこのような条件を満たす物件がメインです。(カッコ内の条件は例として掲載しています)

先進的物流施設の条件例

- 大規模(延床面積10,000㎡以上)

- 重い荷物を置ける十分な床荷重(1.5トン/㎡以上)

- 高い天井高(5.5m以上)

- 広い柱間隔(10m以上)

- 施設にトラックを接車させるためのトラックバース

- 車両が各階に直接アクセスできるランプウェイ(2ヵ所:上がり専用・下り専用)

- 免震構造

その他、物件によっては従業員向けの食堂・事務所スペース・危険物倉庫などテナントのニーズに合わせた物件となっています。

また、これまで複数地域で分散して利用していた物流施設を集約化する流れにより、物件の大型化が進んでいます。

物件価格が500億円以上といった都心の大型オフィス並みの物流施設も存在します。

J-REITが多く保有するような「大型の先進的物流施設」は近年増加しており、一部では作り過ぎではないかといった声も聞かれます。(確かに首都圏の高速道路周辺は大型物流施設だらけです)

しかし、日本の物流施設全体に占める「先進的物流施設」の割合は10%未満しかないと言われており、当面、高いニーズが続くものと思われます。

このようにJ-REITが保有する物流施設は競争力の高いものがメインであり、国内の物流施設の需給が悪化した場合でも相対的に影響を受けにくいといえます。

国内景気や不動産市況の悪化が発生した場合、小型の物流施設(物件価格で数億円~30億円以下)はテナントの離脱や賃料の低下等が発生して厳しい局面も想定されますが、大型の物件(物件価格で100億円以上)はほとんどダメージを受けないと予想されます。

ネット通販の拡大で需要増加は間違いない(日本のEC化率は10%前後)

日本の小売全体に占めるネット取引の割合(EC化率)は2021年時点で10%前後です。

中国は40%を超えています。

米国は15%前後です。

日本のEC化率は主要国でも最低水準となっています。

- 主要国のEC化率の推移はこちら:どこまで上昇するか?主要国のEC化率の推移(小売りのネット取引割合の推移)

各国のEC化率がどれくらいの水準まで上昇するのか分かりませんが、少なくとも日本のEC化率はかなりの上昇余地があります。

その為、物流施設の需要が旺盛な状況は当面続くと思われます。

日本ロジスティクスファンド以外は利益超過分配を支払い

物流リートの特徴として「利益超過分配」があります。

「利益超過分配」とは減価償却費の一部を普通分配金に上乗せして支払うものです。

物流施設は土地代が安い場所に造られる場合が多く、物件に占める建物価格の割合が大きくなります。

そのため、減価償却費の割合が大きくなります。

一方、修繕費用はそれ程必要でないことから、余剰分の一部を「利益超過分配」として支払うものです。

- 「利益超過分配」の詳しい説明はこちら:J-REIT・インフラファンドの利益超過分配について解説

- 「利益超過分配金の課税」についてはこちら:利益超過分配金の税務を分かりやすく解説

物流リートの内、日本ロジスティクスファンド投資法人以外の7銘柄は恒常的に「利益超過分配」を行っています。

日本ロジスティクスファンド投資法人も通常時は「利益超過分配」を行いませんが、物件の売却損などが出て利益水準が低下する場合には活用する方針です。

実際、2013年に「利益超過分配」を行っています。

利益超過分配を活用することにより、分配金が安定するので投資家にとってもメリットがあります。

物流リートの中では外資系3社が実力上位

物流リートはスポンサーの物件開発力(テナント誘致力を含む)が中長期的な運用成果に大きく影響を与えます。

8つの物流リートのスポンサーを掲載します。(J-REITのスポンサー一覧はこちら:J-REITのスポンサー一覧と保有物件の用途一覧)

- 日本ロジスティクスファンド:三井物産、三井住友信託銀行、ケネディクス

- GLP:GLP

- 日本プロロジス:プロロジス

- ラサールロジポート:ラサール

- 三井不動産ロジスティクスパーク:三井不動産・伊藤忠商事

- CREロジスティクスファンド:CRE(公共建物)

- SOSiLA物流リート:住友商事

上記の中で実力的に上位なのはGLP、プロロジス、ラサールの外資系3社です。

一見、三井不動産なども力がありそうですが、物流施設に関しては長年運用している外資系3社はノウハウの蓄積があり1ランク上です。

物件の企画・開発・テナント集めのいずれにおいても力があります。

J-REIT市場では商社系や三井不動産の方がなじみがあり外資系3社より高く買われることがありますが、外資系3社が相対的に割安な場合はそちらの方がお勧めです。

テナントとの賃貸借契約期間は長期・短期様々

一般的に物流リートにおけるテナントとの賃貸借期間は長期と言われていますが、現在は必ずしもそうとは限りません。

近年、物流施設のニーズが拡大していることもあり、将来の賃料アップを期待して短期の賃貸借契約を結ぶケースも増えているようです。

各物流リートのテナントとの契約状況を確認すると大きく2パターンに分けられます。

- テナント1社又は数社が全てを賃貸(1棟貸し):長期の賃貸借契約【1棟貸し+長期】

- 複数のテナントに貸し(マルチテナント):短期の賃貸借契約【マルチテナント+短期】

「1棟貸し」の場合で、特定のテナントの為に特殊な仕様で物流施設を開発する形態はBTS(ビルド・トゥ・スーツ)型と呼ばれます。

もちろん、2つの中間のパターンもありますが、主な例として上記2つに分けられます。

各リートは物件ごとに2つのパターンを使い分け、ポートフォリオ全体として最適化を図っています。

REITの関連ページ

東証リート指数の長期チャートと全ての歴史はこちらをご覧ください!

J-REITのバリュエーションはこちらをご覧ください!