LIBOR廃止により、従来広く使用されていた『6ヶ月LIBORと交換して10年固定金利を受け取る「10年スワップレート」』は2023年6月をもって公表が終了されています。

現在は「SOFR(担保付翌日物調達金利)」と交換する10年スワップレートが公表されています。

下記は2023年6月までの『6ヶ月LIBORと交換して10年固定金利を受け取る「10年スワップレート」』に関する忘備録として残しておきます。

**************************************************************************************

こちらのページでは「金利スワップレート」について、主に「米ドル10年スワップレート」を例に説明しています。

「金利スワップレート」の仕組みをご理解頂く際の参考にして頂ければ幸いです。

理論的には米ドルスワップレートの利回りは米国債利回りにほんの僅かのスプレッドが上乗せされた水準になります。

※ちなみに2015年頃から米ドル10年スワップレートと10年米国債の逆転現象が発生し、2018年に一旦正常化しましたが、その後も何度か逆転現象が発生しています(詳細は下記を参照してください)

※スワップレートの交換対象がLIBORからSOFRに変更となった後も逆転現象は継続しています。LIBORと比較してSOFRはクレジットリスクがない分、利回りが低くなるのでLIBOR時代でも逆転していたのであればある意味当たり前の現象とも言えます。

金利スワップレートとは

「金利スワップ」とは変動金利と固定金利のキャッシュフローの交換のことを表し、「金利スワップレート」はその固定金利のレートのことを表します。

例えば「10年スワップレート」という場合、通常は6ヶ月LIBORなどの短期金利と交換する「10年固定金利のレート」のことを表します。

ちなみに、スワップ取引には「金利スワップ」と「通貨スワップ」があります。

- 通貨スワップについてはこちらを参照:通貨スワップ(クーポンスワップ・フラット為替・長期為替予約)は使い方次第【契約例も紹介】

一般的に「スワップレート」と言った場合は「金利スワップ」取引における固定金利のレートのことを表します。

金利スワップの分かりやすい取引事例としては、変動金利で借りている資金がある場合、金利が低下したタイミングで固定金利に変更するパターンです。

6ヶ月LIBORで資金調達して、10年スワップレートで固定すれば、実質的に10年の固定金利で調達したことになります。

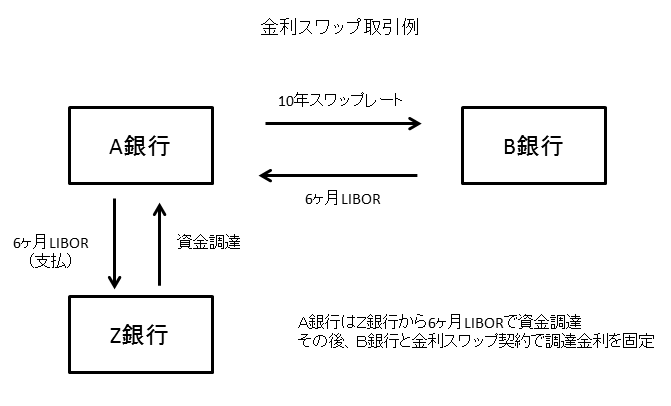

下記の図はA銀行がZ銀行から6ヶ月LIBOR(短期金利)で資金調達をした後、B銀行との金利スワップ取引により金利を10年に固定した取引をイメージしています。

金利スワップの取引自体はLIBORと同じように銀行間の取引となります。

よって、LIBORは銀行間の短期の資金調達レートを表し、スワップレートは銀行間の長期の資金調達レートを表すことになります。(余談ですが、細かく説明するとLIBORは資金の移動が発生しますが、スワップは資金移動が発生しないオフバランスのデリバティブ取引となります)

銀行間レート(インターバンクレート)を期間の短いものから一覧にすると下記のようになります。(2021年12月末まで)

銀行間レートの一覧

- 翌日物LOBOR

- 1週間LIBOR

- 2ヶ月物LIBOR

- 1ヶ月LIBOR

- 3ヶ月LIBOR

- 6ヶ月LIBOR

- 12ヶ月LIBOR

- 3年スワップレート

- 5年スワップレート

- 10年スワップレート

- 30年スワップレート

※LIBORは米ドルの一部期間を除き2021年末以降、廃止されています(LIBORの廃止について考える / 代替指標と問題点)

スワップレートの理論値はAA格の債券利回りと同等(スワップレートと国債利回りの比較チャート)

上記のとおりLIBORもスワップレートも金融機関同士の取引ですので、資金を出す側から見ると相手方の金融機関の信用リスクが発生します。(カウンターパーティリスク)

そのため、理論的には大手金融機関の信用リスク(スプレッド)が上乗せされる分、スワップレートの利回りは国債利回りより高くなります。

ただし、金利スワップは元本の交換はありませんので、金融機関が発行する社債ほどの信用リスクはなく、スプレッドもごくわずかとなります。

イメージとしては米ドルスワップレートは、米国債より1ノッチ下の格付けの債券と考えればよろしいかと思われます。

現在の米国債の格付けはムーディーズがAaa、S&PがAA+、フィッチがAAAです。

よって、米ドルスワップレートの想定される格付けはAA程度と考えられます。

つまり、米ドルスワップレートの利回りの理論値は米国債利回りにほんの僅かのスプレッドが上乗せされた水準ということなります。

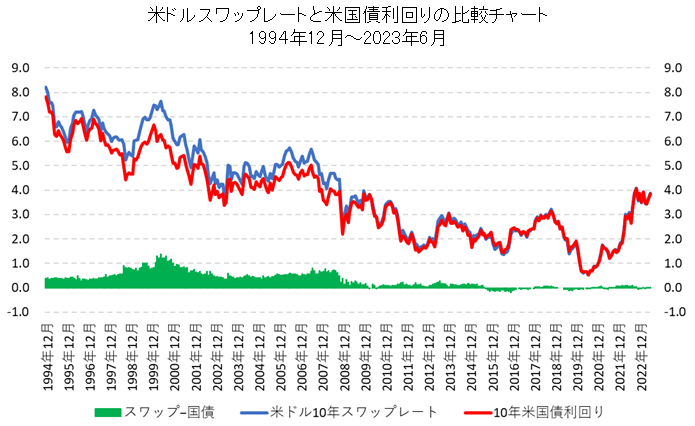

下記に米ドルスワップレートと米国債利回りの比較チャートを掲載します。

米ドル10年スワップレートと10年米国債利回りの長期比較チャート(1994年12月~2023年6月)

米ドルの10年スワップレートの過去の水準を見てみると、多くの期間で10年国債+0.5%程度となっていました。

2000年代前半の景気後退期など信用リスクが高まっていたときはスプレッド(スワップ−国債)が1%を超えることもありました。(上記チャートでは分かりませんがリーマンショック後も日次データでは1%を超えていました)

このような動きはスワップレートの理論通りの推移と言えます。

しかし、2010年頃から10年米国債利回りと米ドル10年スワップレートの利回りがほぼ同じ水準となっています。

また、2015年以降は米ドル10年スワップレートが10年米国債利回りを下回る逆転現象も発生しています。

スワップレートと国債金利の逆転現象の理由

2015年以降、米ドル10年スワップレートが10年米国債利回りを下回って推移することが多くなっています。(2018年に一旦、逆転現象は解消されましたが、2019年に入り再度、逆転しています)

10年スワップレートが10年国債利回りを0.1%~0.2%程度下回っているだけですが、これまでなかった現象で、上記の理論からも通常は起こりえない現象と言えます。

もちろん大前提として、米国の景気回復による米銀の信用リスク低下も要因の1つですが、これで逆転までは行き過ぎです。

このような現象がおきている理由として考えられるのはこちらの2点です。

- 欧米の銀行のバランスシートの縮小化

- 米国債の発行増加

まず、「欧米の銀行のバランスシートの縮小化」ですが、欧米の銀行はこれまでレバレッジを活用して高収益を上げてきましたが、世界的な流れとして景気のショックに備えるべくバランスシートを縮小する動きとなっています。国際決済銀行(BIS)によるバーゼルⅢという新しい規制でも銀行の自己資本比率を高めていくような流れとなっています。

バランスシートを縮小するうえで、保有金額も多く流動性の高い米国債を売却しており、逆に金利スワップは簿外の取引でバランスシートに直接影響を与えないため、そのまま契約を保有していると考えられます。

このため売却された国債の利回りが、スワップレートを上回る現象が起きているものと考えられます。

また、「米国債の発行増加」については、米国は財政赤字が続いており、特に2010年代以降、政府の債務残高(国債の発行残高)が増加しています。

こちらも米国債の需給が悪化することで米国債の利回りが相対的に高くなる要因となっています。

関連ページ

金利スワップ取引を活用した仕組債はこちらを参照してください!

金利に関する詳しい内容は下記を参照してください!