こちらのページでは『法人が投資信託を購入した際の販売手数料の会計処理方法』について掲載しています。

2つのパターンがありますが、原則的には販売手数料を取得費として投資元本に含めて処理します。

詳細は下記をご覧ください。

投信の販売手数料とは

一般的な公募投信では購入時に販売手数料がかかります。(ノーロード投信を除く)

購入金額にかかわらず一定の販売手数料がかかる商品と購入金額に応じて料率が変化する商品があります。

公募投信の販売手数料の例

- 1,000万円未満:3.3%

- 1,000万円~1億円:2.2%

- 1億円以上:1.1%

上記の場合、仮に1億円を購入すると手数料は110万円となりますので支払総額は1億110万円となります。

この時、販売手数料の110万円をどのような仕訳で会計処理するのかを考えます。

投信販売手数料の考えられる会計処理は2パターン

考えられる会計処理は下記の2パターンです。

- 販売手数料110万円を取得費として投資元本に含めて処理

- 販売手数料110万円を費用として損金計上して処理

下記で詳しく解説します。

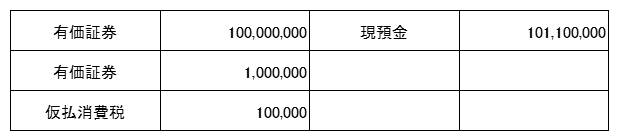

①販売手数料110万円を取得費として投資元本に含めて処理

販売手数料を元本に含めて処理するパターンです。

つまり、投資元本が1億110万円となります。

仕訳は下記のようになります。

手数料も取得原価に加えて、1億110万円の投資信託を購入したと考え、解約時は1億110万円と比較して損益を計算します。

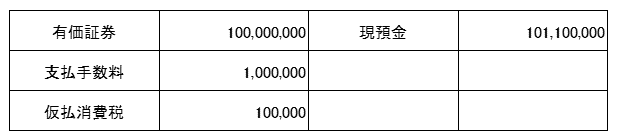

②販売手数料110万円を費用として損金計上して処理

販売手数料を購入時に費用として認識するパターンです。

仕訳は下記のようになります。

支払手数料は損益計算書(P/L)上の「販売費及び一般管理費」に計上されます。

よって、投信を購入した年に、110万円を費用計上し、解約時は1億円と比較して損益を計算します。

2パターンを検討して販売手数料の会計処理をまとめました

2パターンとも支払う税金は変わらない

仮に1億円で購入した投資信託の時価が、解約時1億2,000万円になっていたと仮定します。

①のパターンでは1億2,000万円-1億110万円= 1,890万円の利益となり、これが課税対象となります。

②のパターンでは1億2,000万円-1億=2,000万円の利益となり、解約時は2,000万円が課税対象となりますが、購入時に110万円を費用計上しているので、合計すると2,000万円-110万円=1,890万円となり①と同様になります。

原則、「①110万円を取得費として投資元本に含めて処理」が使われる

では、上記の①と②のどちらが正しい会計処理かというと、一般的には①のパターンで販売手数料を取得費として投資元本に加えて処理されます。

もちろん顧問の会計士さんが良いといえば、「②110万円を費用として損金計上して処理」でも良いのかもしれません。

ただし、②の場合は購入時の販売手数料が「販売費及び一般管理費」に計上されるため、金融商品の手数料が営業利益に影響を与えることになりますので、原則的には好ましくないと思われます。

よって、投信の販売手数料は元本に含めて処理をすると覚えておけば問題ありません。

それでも、法人の会計の場合、継続性さえ担保していれば、原則から外れた処理をしているケースもそれなりにはあるようです。

最終的には会計士の判断ということになります。

法人が投資信託に投資した際に関連する税金や会計処理については下記もご覧ください!