長期と言ってもエントリーポイントは重要

長期分散投資でもエントリーポイントは重要です。

特に日本人の場合、円建てでパフォーマンスを上げる必要がありますので、重要となるのが為替レートの問題です。

日本人がアセットアロケーションをしようとすると海外資産にも投資する必要があります。

また、日本株は国内資産ですが為替レートの影響を大きく受けます。

よって、分散投資を行う場合、大半の資産が為替の影響を受けるため、ある程度円高水準と思われる時に投資を行うべきと考えられます。

アメリカ人であれば基軸通貨の米ドルで考えればよく、金利水準も高いためアセットアロケーションは比較的簡単です。

さらに米国株価は長期的に右肩上がりですので、ドル債:米国株=70:30くらいで大雑把に分散投資するだけで誰でも儲かります。

実際にこれまでアメリカ人の株式(投信)保有金額は大きく増加していますが、これは結果として儲かったからこうなっただけです。

日本も同じように長期間、株価が上がり続ければ同じような状況になるでしょう。

また、日本人がアセットアロケーションを行う場合、日本株だけではなく、ある程度米国株も組み入れるべきと考えます。

日本人がアセットアロケーションを行う場合に最低限必要の資産クラスは日本株式・米国株式・米ドル建て債券となります。

欧州などにより幅広く分散をした方がリスクが下がりますが、リターンも下がってしまっては意味がありませんので、現在の世界の仕組みを考えた場合、米国中心で良いでしょう。

さらに長期投資が可能であればポテンシャルの高い新興国の株式や豪ドルやブラジルレアル等、高金利通貨の債券を追加すればよいと思います。

よって、長期分散投資を行う際は、日本株・米国株・新興国株・米ドル債・高金利通貨債がポートフォリオの中心となります。

ただし、日本株を含め、全てのアセットクラスが為替の影響をうけることになります。

よって、投資を行う際は、円高時か少なくとも円安に行き過ぎていない局面でのエントリーが良いと考えられます。

できれば数回に時間を分けて時間分散をしながらエントリーするのが良いでしょう。

- ドル円の為替レートの推移はこちら:ドル円レート長期推移1971~(チャート・変動要因)

また、株価の水準はGDP対比でどれくらいになっているかを確認することをお勧めします。

世界の株式時価総額合計が世界の名目GDP合計を大きく上回っている局面では注意が必要です。

- 株式時価総額と名目GDPの比較はこちら:全世界の株式時価総額と名目GDPの比較チャート(データ更新用)【株価水準の分析で重要】

長期投資の場合は新興国も入れるべき

10年以上のスパンで投資する場合は、成長ポテンシャルがある新興国にも投資するべきと考えます。

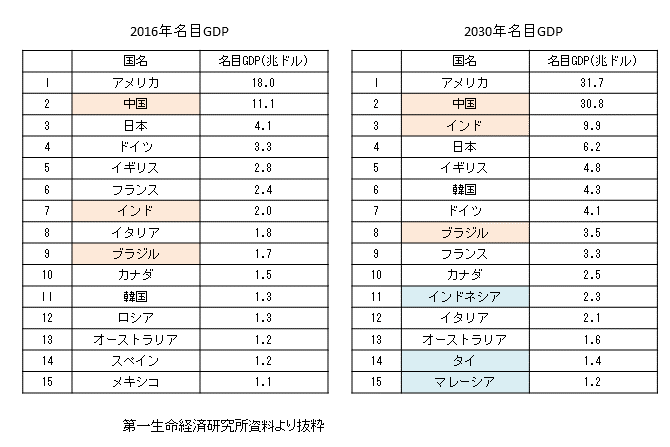

2030年の名目GDP予測をみると、2016年と比較して新興国の成長期待が大きいことが確認できます。

既にランキング上位の中国やインド、ブラジルは今後も大きく名目GDPを伸ばす予定で、さらにインドネシア・タイ・マレーシアが新たにランキング上位に入ってきます。

このことからも長期投資を考えるうえで、新興国の組入れは必要と考えます。

複数の国にバランスされた投信やETFでも結構ですし、上記に記載したインド・インドネシア等、成長率が高く、GDPの規模でも世界トップクラスになることが予想されている国を選んで数か国に投資する形でも良いと思います。

この場合でも単一の新興国に投資できる投資やETFが存在するのでこちらを活用すれば良いでしょう。

新興国についての投資のポイントは「新興国株式のポイント」を参照してください。

その他、新興国に関するデータはこちらを参照してください

長期投資の場合は高金利通貨の債券も入れるべき

高金利通貨の例としては、ブラジルレアルやトルコリラや豪ドルなどが代表となります。

先進国通貨と比較すると金利が高い反面、変動が大きくなります。

また、インフレ率が高い国も多く、長期的に通貨安が続いているものも多くあります。

- 通貨とインフレ率の関係については「為替レートの予想・分析は実質金利差・購買力平価を活用」を参照してください。

ただし、高金利通貨は長期投資ができると非常に魅力的な投資対象となります。

金利が高い分、円高になってもかなりの部分まで吸収できるため、長期になればなるほどリスクが減り、高いリターンを見込むことができます。

例えばブラジルレアルを2008年7月のピーク時に1レアル=70円で購入し、1レアル=32円前後の2016年10月まで保有した場合でもプラスのリターンです。

為替が半分以下でも金利収入でレアルベースでは2倍以上となりトータルでプラスとなっています

このように最悪のタイミングで投資してしまった場合でも、8年間という期間を味方にすることでリスクを軽減できたことになります。

- ブラジルレアルの驚異の為替抵抗力については「ブラジルボンドオープン / ブラジルレアルの投資環境・最新の見通し」」を参照してください。

円債・円ヘッジ外債は使わず円の安定資産は別枠にすることも検討

よくポートフォリオを作る際、円建て債券も入れるケースがありますが、金利水準があまりにも低い場合は本質的に意味がありません。

また、円資産をヘッジ外債で代替する場合もありますが、これは2009年~2016年のように日米の金利差が小さくヘッジコストがかからない場合には有効ですが、金利水準との比較でヘッジコストの割合が大きくなるとメリットは小さくなります。

- ヘッジコストの推移はこちら:為替ヘッジコスト長期推移(円/ドル・円/ユーロ)【データ更新用】

よって、そのような客面では円建ての安定資産は別に分けておいてリスク資産だけで考えることも有効です。

仮に1億円の資産があるとして、ミドルリスクの方であれば、半分の5000万円は円預金に置いておき、残りの5000万円をリスク資産でアセットアロケーションを考えるということです。

参考ポートフォリオ

上記の通り、円の安定資産は別枠と考え、リスク資産のみでポートを構築します。

仮に1億円の金融資産があり、運用期間10年~20年とします。

円建ての安全資産は5,000万円とし、残りの5,000万円で長期分散投資を行うことになったと仮定します。

10年~20年ですので、新興国株式も含めたポートになります。

比率について細かくこだわってもそれ程効果は変わりませんので、下記のような配分が良いと思います。

- ①日本株、②米国株、③新興国株、④米ドル債(投資適格債・ハイイールド債)、⑤高金利通貨債(ブラジルレアル・トルコリラ)のそれぞれに1,000万円投資

- ①日本株、②米国株、③新興国株に600万円投資、④米ドル債(投資適格債・ハイイールド債)、⑤高金利通貨債(ブラジルレアル・トルコリラ)に1600万円投資

時間分散はマーケット環境によりますが、3回くらいに分けて投資すると良いでしょう。

1回目の投資後に大きくマーケットが上昇した場合は追加投資を見合わせることも必要な場合があります。

商品は個別の投信・ETFを複数組み合わせることも可能ですし、ファンドラップやラップ型投信を活用することもできます。