物流関連のJ-REITやインフラファンド(インフラ投資法人)を中心に減価償却費の一部を分配金に上乗せする「利益超過分配」を行う銘柄がいくつか存在します。

下記では「利益超過分配」についてのポイントと注意点を掲載していますので参考にしてください。

まず、利益超過分配の説明に入る前にJ-REITの収益構造を簡単に説明します。(意外とこれを正確に理解している人が少ないので掲載します)

J-REITの収益構造(損益計算)

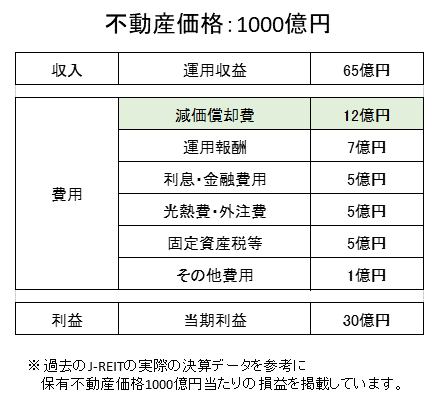

J-REITの一般的な損益計算を下記に掲載します。(物流施設の例)

※インフラファンド(インフラ投資法人)も基本的な仕組みは同じです。

上記は物流関連リートの実際のデータ(2017年頃)ですが、減価償却費の割合が意外と大きいことが分かります。

キャッシュフローは「当期利益+減価償却費」となりますので上記の例では42億円となります。

上記の例で「NOI利回り」を計算してみます。

NOI(Net Operating Income)とは不動産賃貸事業収入から減価償却費と金融費用以外の費用(固定資産税、管理費、修繕費等)を控除したものです。

NOI利回りはNOIを物件価格で割ったものとなりますので、レバレッジを考慮しない純粋な物件の収益力ということになります。

- NOI利回りについてはこちらを参照:J-REITのインプライドキャップレート・NOI利回りを分かりやすく説明

まず、NOIの計算です。

- NOI(減価償却費と金融費用以外の費用を控除した利益)

=運用収益65億円-(運用報酬7億円+光熱費・外注費5億円+固定資産税等5億円+その他費用1億円)=47億円

次に、NOI利回りの計算です。

- NOI利回り=47億円(NOI)/1000億円(不動産価格)=4.7%

参考までに「分配金利回り」の計算も計算してみます。

LTV(Loan to Value、借入比率)をJ-REITの一的な水準の40%とすると出資金は600億円となり、当期利益は30億円であるため、分配金利回りは30億円/600億円=5%となります。(つまり、分配金利回りはNOI利回りと異なり、レバレッジ適用後の利回りとなります)

※PBR1倍で計算

- 分配金利回り=30億円(当期利益)/600億円(出資金)=5.0%

また、J-REITは当期利益の90%以上を分配することで法人税が課されない仕組みとなっており、通常、当期利益をほぼすべて分配金として払い出します。

利益超過分配について分かりやすく解説

利益超過分配とは

上記の通り、J-REITは当期利益のほぼ全てを分配金として支払いますが、さらに一部の銘柄では当期利益に上乗せする形で減価償却費の一部を原資とした「利益超過分配」を行っています。

上記の図の費用のうち「減価償却費」は会計上の費用であり、実際にお金を支払っているわけではありません。

減価償却費は不動産物件の内、建物部分のみに対して耐用年数に応じて費用とするものです。(土地には減価償却は発生しません)

耐用年数が50年の物件であれば建物価格の2%を毎年費用として計上し、建物価格を貸借対照表(B/S)から2%減少させます。

これは建物は年月が経過すると劣化してきますので、それをある一時期に損失とするのではなく、あらかじめ計画的に損失とするものです。

よって、実際にはお金を払うものではありませんのでJ-REITのキャッシュフローとして手元に残る金額は「当期利益+減価償却費」ということになります。

もちろん、減価償却費の一部は修繕費や資本的支出(物件の価値を高めるレベルの修繕)に活用されますが一般的なJ-REITの事例を見ていると減価償却費の一定割合は手元に残ることになります。

残った現金は新規の物件取得資金となるか借入金の返済に回されています。

利益超過分配とはこの余剰となる減価償却費に対応する現金の一部を通常の分配金に上乗せして支払うものです。

ラサールロジポート投資法人などは減価償却費の30%を目途に超過分配金として支払っています。

仮に減価償却費の30%を利益超過分配の原資とすると、上記の例では減価償却費12億円×30%=3.6億円となり、当期利益30億円と合わせた33.6億円が分配原資となります。

よって、利益超過分配を含めたJ-REITの投資家の分配金利回りは33.6億円/600億円=5.6%となります。

物流関連のJ-REITなどは利益超過分配を恒常的に行っている

J-REITで最初に利益超過分配を実施したのはGLP投資法人(3281)です。

物流施設関連のリートは日本プロロジスリート(3283)、ラサールロジポート(3466)、三井不動産ロジスティクスパーク(3471)など多くの銘柄で利益超過分配が実施されています。

これらの銘柄に共通するのは保有不動産に占める土地の価格が相対的に低く、建物部分の割合が大きくなり、減価償却の割合も大きくなる銘柄です。

さらに物件が築浅で新しく、大規模な修繕の必要性が低いことも条件となるようです。

また、太陽光発電施設を保有するインフラファンド(インフラ投資法人)も建物割合が高いことから利益超過分配を行っています。

逆に都心5区のオフィスビルなどは土地代が高いため減価償却費の割合が低くなり、利益超過分配を出すということはありません。

利益超過分配金は税務上、資本の払い戻しとなる

利益超過分配を実施しているJ-REITやインフラファンドで分配金が出た場合、「通常の分配金」と「利益超過分配金」の2つに分かれて通知が来ます。

利益超過分配金は資本の払い戻しと認識され、税法上は「みなし譲渡」と呼ばれます。

分かりやすく言うと利益ではなく「投資した元本部分部分の買戻し」となります。

よって、分配金としての課税は発生しませんがJ-REITやインフラファンドの取得価格を低くする修正を行う必要があります。

また、利益超過分配の出し方により「みなし配当」として一部課税対象になる場合があったり、投資家の取得価格によって「みなし譲渡損益」が発生します。

このあたりの話は一般的に理解するのが難しいので「特定口座」で購入する方が良いです。

特定口座であればここに掲載しためんどうな処理を全て行ってくれますので、利益超過分配があるJ-REITやインフラファンドを購入する際は特定口座での購入をお勧めします。(一部、証券会社によっては対応していないところもあるようなので事前に確認してください)

- 利益超過分配金の課税についてはこちらを参照:利益超過分配金の税務を分かりやすく解説

利益超過分配の注意点

当たり前ですが本来は修繕や資本的支出に使うべき資金を上乗せして分配金に回しているので、本来の実力よりも利回りが高く表示されていることに注意が必要です。

物流リートはほぼ全てが利益超過分配を行っていますが、レジデンシャルやヘルスケアなどは一部の銘柄のみが利益超過分配を行っているため、利回り比較を行う際は注意が必要です。

また、修繕や資本的支出が不十分ですと物件の劣化が進み物件価格が下落してしまう要因となります。

よって、物件価値の維持が適切に行われているかチェックが必要です。

【参考】J-REITおける減価償却の償却期間について

償却期間は耐用年数によって決定されますが、耐用年数には大きく分けて2つあります。

「法定耐用年数」と「経済的耐用年数」です。

「法定耐用年数」は税法で定められており、「用途」や「構造」別に期間が決まっています。

一般的な構造の「法定耐用年数」を例に挙げると、オフィス50年・レジデンシャル47年・物流施設38年です。

「経済的耐用年数」は不動産鑑定士が算出するものです。

物件によっては法定耐用年数より期間が長くなるものもあります。

J-REITでは投資法人ごとに「法定耐用年数」を使用する場合と「経済的耐用年数」を使用する場合があります。

よって、同じような物件でも投資法人ごとに毎年の減価償却費の金額が異なる場合がある点は注意が必要です。

「経済的耐用年数」を使い、耐用年数を長くすると費用が減り、利益が増加することになります。

悪く言うと費用を先送りしているとも言えます。

また、J-REITの場合、「工具、器具及び備品」「機械及び装置」などを含めて全て定額法を採用しています。

各投資法人の減価償却期間はIRライブラリの「資産運用報告」に掲載されています。

ただし、「建物:2年~77年」のような記述になっているので具体的に何年かまでは分かりません。

それでも複数銘柄を比較すると各銘柄の方針が見てとれることもあります。

例えばオフィス特化型の日本ビルファンドは「建物:2年~50年」となっています。

オフィスビルの法定耐用年数は50年ですのでこれを超えた「経済的耐用年数」は使用しないと宣言していることになります。

一方、日本ビルファンドと並びJ-REITの雄であるオフィス特化型のジャパンリアルエステイトは「建物:2年~61年」となっており、法定耐用年数より長い期間を使う可能性を残しています。

リート関連の参考ページ

リート関連の投資信託についてはこちらを参照してください。

J-REITについての営業に役立つ知識はこちらを参照してください。

- J-REITの「負ののれん」

- J-REITの破綻(ニューシティ・レジデンス)、J-REITの実質破綻(日本レジデンシャル)

- J-REITのIPO・公募増資におけるインデックス買い【東証REIT指数への組入れ】

不動産ファンド等についての営業に役立つ知識はこちらを参照してください。

インフラファンドについての詳細な説明はこちらをご覧ください。