日本人の投資において為替レートは非常に重要です。

外債・外国株のみならず、日本株も為替の影響を大きく受けます。

為替レートの予想・分析において、短中期は「実質金利差」、長期は「購買力平価」を参考にすることが有効です。

下記では「短中期の分析⇒実質金利差」「長期の分析⇒購買力平価」について詳しく解説しています。

まず最初に、為替レートの変動要因について紹介します。

為替レートの変動要因は無数に存在

為替レートの予想は難しいと言われます。

株式におけるPERやPBRのようなバリュエーションと言えるものが少ないことや、変動要因が多岐にわたることが難しいと言われる所以だと思われます。

円高の要因として過去に挙げられたものも多岐にわたります。

- プラザ合意

- 日米貿易不均衡

- ロシア危機によるリスクオフ

- イギリスのEU離脱問題(Brexit)

- ドル高による米国グローバル企業の業績伸び悩み

- 中国バブル崩壊によるリスクオフ懸念

為替は予想が難しく、適正価格の算出も難しいと言われていますが、下記では為替レートを分析する上で非常に役立つ2つの指標を紹介します。

まず最初に「実質金利差」です。

これが最も重要です。

「実質金利差」で為替レートを分析【短期~中期の分析】

実質金利とは

為替レートの分析における基本的な考え方は「金利の高い通貨に資金はシフトする」という理論です。

ただし、ここでいう金利は「名目金利」ではなく「実質金利」です。

実質金利とは名目金利からインフレ率を引いたものです。

- 実質金利=名目金利ーインフレ率

実質金利を使う理由は、名目金利が高くても、インフレ率も高ければ実質的にお金が増えていることにならないからです。

例えば名目金利2%、インフレ率3%の場合、実質金利は-1%となり、資産は実質的に年率1%目減りすることになります。

それでは資金をシフトして預けておく意味はありません。

よって、実質的な資産の増加を目指し、実質金利の高い通貨に資金が流れるということは理にかなっているといえそうです。

日米実質金利差とドル円レートの比較チャート

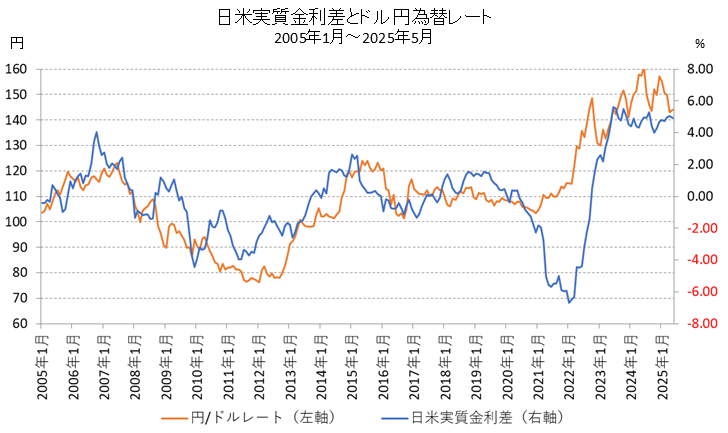

下記のチャートは「日米の実質金利差とドル円の為替レート」の比較です。

実際に過去の為替レートとの比較で検証すると、下記のチャートの通り、かなり連動することがわかります。

例外的に大きな乖離が生じた2021年~2022年はコロナ過における半導体の供給不足やエネルギー価格上昇等が要因で米国のインフレ率が大幅上昇、その影響で一時的に日米実質金利差が大幅に低下しました。この期間は一時的に実質金利差とドル円レートは乖離しました。

- 日米実質金利差=米ドル実質金利-円実質金利

- 日米実質金利差=(米ドル3ヶ月金利-米国CPI対前年比)-(円3ヶ月金利-日本CPI対前年比)

- 米ドル3ヶ月金利:2022年までLIBOR、2023年以降SOFR

- 円3ヶ月金利:2022年までLIBOR、2023年以降TORF

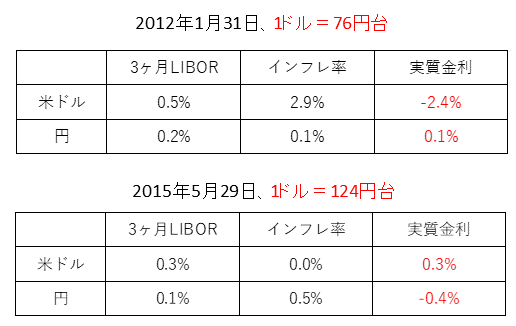

下記にいくつか特徴的な時期をピックアップします。(2012年1月31日・2015年5月29日・2016年6月30日)

1ドル=76円台まで円高が進んでいた2012年1月31日は実質金利差が-2.5%

- 米ドル3ヶ月金利:0.5%、CPI対前年比:2.9%、実質金利:-2.4%

- 円3ヶ月金利:0.2%、CPI対前年比:0.1%、実質金利:0.1%

1ドル=124円台まで円安が進んでいた2015年5月29日は実質金利差が+0.7%

- 米ドル3ヶ月金利:0.3%、CPI対前年比:0.0%、実質金利:0.3%

- 円3ヶ月金利:0.1%、CPI対前年比:0.5%、実質金利:-0.4%

これを見ても実質金利の高いところにシフトしているのが分かります。

その後の2016年には再度、円高になっています。

1ドル=103円台まで円高が進んだ2016年6月30日は(実質金利差は-0.7%)

- 米ドル3ヶ月金利:0.7%、CPI対前年比:1.0%、実質金利:-0.3%

- 円3ヶ月金利:0.0%、CPI対前年比:-0.4%、実質金利:0.4%

1ドル=124円から103円に円高が進みましたが、ここでも相対的に実質金利の高くなった円にシフトしたと説明できます。

このように短期~中期の為替レートの推移は実質金利差が極めて重要です。

足元の実質金利差を確認するには日米の名目金利とインフレ率をネットなどで調べて計算しましょう。

下記のような表を作成すると分かりやすいです。

上記の2012年1月31日から2015年5月29日のように実質金利差が大きく変化する場合は為替レートも大きく変動する可能性があります。

次に為替レートの長期分析に有効な「購買力平価」を紹介します。

「購買力平価」で為替レートを分析【長期の分析】

「購買力平価」の考え方は「1物1価の法則」です。

同じものはどこの国で買っても同じ価格であるという考え方です。

同じ価格になるように為替レートが変動し調整されるということです。

例えば

チョコレートが1個、米国で1ドル、日本で200円、ドル円レートが1ドル=100円とします。

1年後、米国は5%のインフレ、日本のインフレは0%とします。

米国でチョコは1.05ドル、日本は200円です。

この時、1物1価になる為には100÷1.05(1年前のドル円レート÷インフレ率の差)=95.23円/ドルとなります。

言い換えると、インフレ率が高い通貨は安くなるということになります。

ドル円の歴史では、多くの期間で米国のインフレ率が日本のインフレ率を上回っているので、購買力平価は長期的に円高方向にシフトしています。

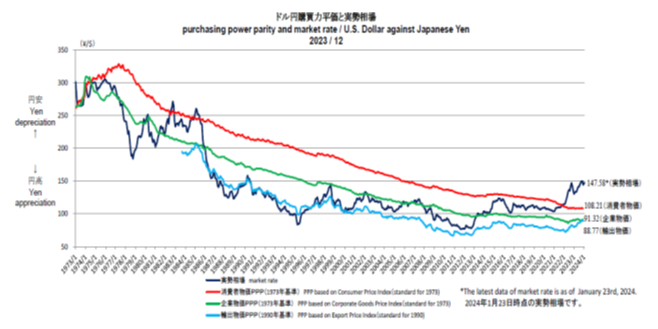

下記に国際通貨研究所が作成している購買力平価のチャートを掲載します。

- 最新のチャートはこちらのサイトで確認してください:国際通貨研究所

消費者物価、企業物価、輸出物価のどれを使うかで数値は変わりますが、どれも円高方向にシフトしています。

ちなみに2013年から日銀が2%のインフレ目標を設定したのは円(JPY)の円高トレンドを防止することも目的の1つとなっています。

日銀の2%インフレ目標と円高トレンドの防止についてはこちらを参照してください!

為替レートの長期的なトレンドを確認する際は購買力平価が重要です。

為替レート分析のまとめ

今回は為替レートを分析する指標として①実質金利差、②購買力平価を紹介しました。

- ①実質金利差は短期~中期の分析

- ②購買力平価は長期の分析

もちろんこれ以外にも様々な指標があると思いますが、この2つは過去の実績を検証しても非常に有効な手法であるため紹介させていただきました。

ちなみに新興国通貨の場合は実質金利差・購買力平価以外にも為替レートに影響を与える要因が多いため、参考程度に見ていただいた方が良いと思います。

為替レートの関連ページ

為替取引についてはこちらを参照してください!

ドル円レートの長期チャートと変動要因の解説はこちら!

ドル円レートの分析には日米中央銀行のバランスシート残高も確認してください!

米国の貿易赤字についてはこちら!

豪ドルの分析でも実質金利差は極めて有効です!