こちらのページではオルタナティブ投資の1つである「ヘッジファンド」について、できるだけ簡単に分かりやすく解説しています。

「ヘッジファンドの全て」と言える内容です。

体系的に理解できるよう心掛けましたので、是非ご覧ください。

ヘッジファンドとは(特徴を分かりやすく解説)

「Hedge Fund」は直訳すると「リスクを回避するファンド」という意味になります。

ヘッジファンドを一言で分かりやすく表現すると「絶対収益を目指すおまかせファンド」と言えます。

事前に決められた制限(戦略・レバレッジなど)の範囲内でおまかせして、マーケット環境に関係なく利益を目指すものです。

一般的なヘッジファンドの特徴を挙げると下記の通りです。(もちろん全てのヘッジファンドに全ての特徴が当てはまるわけではありません)

- マーケット環境に関係なく「絶対収益」を目指す

- 各資産の買い持ちだけでなく「売りたて(空売り)」も活用する

- 「レバレッジ」を積極的に活用する

- 先物・オプションや一般の投資家ではアクセスが難しい「特殊な投資商品」も投資対象となる

- 解約までの期間が長く流動性が低い。(解約の例を挙げると「解約日は毎月末日、45日前までに通知、資金の支払いは解約日から30日」のような条件となる。この場合、解約を申し込んでから資金が返還されるまで最低75日かかることになる)

- コストは相対的に高い。費用は俗に言われる「2の20」が基本で、信託報酬2%、成功報酬20% (最近は安く提供しているファンドも増加傾向)

- 投資家からの信頼を得るためにファンドマネジャーが自己資金を投入(セイムボード出資)

上記はヘッジファンドの一般的な特徴ですが、ヘッジファンドにも様々な戦略があり、商品性・リスクリターン・流動性はそれぞれ異なります。

また、世界中に数多くのファンドがあり、パフォーマンスはファンドマネージャーの手腕に影響されるため一概には言えません。

長期間に渡り高いパフォーマンスを維持しているファンドもあれば、高いパフォーマンスは一時的で資金が集まるとパフォーマンスが低下するファンドも多くあります。

設立当初から運用がうまくいかず、早々に閉鎖になるファンドもかなり多くあります。

長期間にわたって高いパフォーマンスを維持しているファンドではファンド規模が大きくなり過ぎると運用効率が下がるので、新規資金を受け付けていないケースもあります。

また、リーマンショック以降では、ヘッジファンドの情報開示規制が厳しくなり、ジョージソロスのクオンタムファンドのように他人の資金は返還して、ファミリーの資金のみで運用を行っているファンドもあります。(それでも数兆円ありますが)

次にヘッジファンドの歴史を紹介します。

ヘッジファンドの歴史(1949年~)

1949年

- アルフレット・ジョーンズがヘッジファンドの起源と言われるファンドを設立。

- 空売りの活用、レバレッジの活用、パフォーマンスフィーの導入といった現在のヘッジファンドの最も基礎となる仕組みを取り入れたことから、ヘッジファンドの第1号ファンドと言われている。

- このファンドは高いパフォーマンスを残し、1966年に雑誌「Fortune」で紹介されたことにより、新しいヘッジファンドが次々と誕生した。

1969年

- ジョージソロスとジムロジャーズがクオンタムファンドを設立。

- 10年で30倍以上という驚異のパフォーマンスを実現した。

- 両者は1980年に決別し個々に運用を行うこととなった。

- ジョージソロスは1992年にイギリス政府の為替介入に対抗してポンドを大量に空売りし、約15億ドルの利益を得て「イングランド銀行(BOE)に勝った男」として有名になる。

1980年

- ジュリアン・ロバートソンがタイガーファンドを設立。

- 2000年にファンドを閉鎖するまで、割安株に投資するバリュー投資で実績を上げた。

- 1999年~2000年のITバブル時はインターネット関連等の高いバリュエーションの株式が上昇する市場で、バリュースタイルの運用には逆風であり、運用パフォーマンス低下によってファンドを閉鎖した。

1994年~1998年

- 1994年、Long-Term Capital Management(LTCM)が設立される。

- マイロン・ショールズとロバート・マートンの2人のノーベル経済学賞受賞者をメンバーに加え、ドリームチームと呼ばれ当初から注目された。

- 運用スタイルは高度な金融工学に基づいた、高レバレッジの債券裁定取引(債券アービトラージ)であり、当初は高いリターンを実現していた。

- 1997年のアジア通貨危機と1998年のロシア危機の際、運用が低迷し、1998年にファンドは破たんした。(マイロン・ショールズはその後に立ち上げた別のヘッジファンドも2008年のリーマンショック時に破綻させた)

- この時、最終的にロシア国債はデフォルトしたが、LTCMの運用モデルではロシアがデフォルトしない前提で運用されていた為、値段が下がれば下がるほどに「割安になった」と判断され買い進んだことが致命傷と言われている。

1990年代

- ヘッジファンドは一部の富裕層のためのもので一般的な金融商品ではなかったが、1990年代後半から機関投資家も投資を始めたことと、ファンド・オブ・ヘッジファンズという商品が現れたことで一気に投資家層が広がり、運用残高が急拡大した。

2000年代前半

- 1990年代後半から機関投資家に広まったヘッジファンドは、2000年代に入ると個人投資家向けの商品も登場した。

- 日本国内でも公募投信・私募投信で多くのヘッジファンドが販売された。

2008年のリーマンショック時

- 多くのヘッジファンドが破たんに追い込まれ、業界全体の残高も減少した。

- 解約停止・NAV算出停止となったファンドが続出し、ヘッジファンドの信頼性も大きく低下した。

- この時、米国の住宅バブル崩壊を予想し、サブプライムローンの下落に賭けていたジョン・ポールソンが高いパフォーマンスを実現し、一躍有名になった。

2008年〜2012年

- CTAと呼ばれる先物を活用した、定量運用(モデルによる運用)のヘッジファンドが人気化し、日本でも多くの公募投信が販売された。(CTAの運用戦略については下段に掲載)

- CTAの代表的なファンド:マンAHL、ウィントン、アスペクト

- CTAの老舗ファンドである「マンAHL」のAHLは当初の運用モデルを開発したメンバー3名の頭文字。【Adam、Harding、Lueck】

- その後、Hardingがウィントン、Lueckがアスペクトを設立してCTAを運用している。

2014年〜2024年

- ヘッジファンドのパフォーマンスが低迷。「HFRI Fund Weighted Composite Index(HFRI指数)」では2015年・2018年・2022年はマイナスリターンとなり、プラスの年も低調なパフォーマンスに終わった。

- カルパース(CalPERS)などヘッジファンド投資から撤退する機関投資家も増加した

- 一方、ヘッジファンドの大型化が進み、レイ・ダリオ氏が率いるブリッジウォーターのように1,000億ドルを超えるファンドが複数誕生し、ヘッジファンド業界が2極化した。ヘッジファンド業界全体の運用資産残高は引き続き増加し、2024年には4.5兆ドルまで拡大した。

次にヘッジファンドの運用戦略を紹介します。

ヘッジファンドの運用戦略(投資手法)を分かりやすく解説

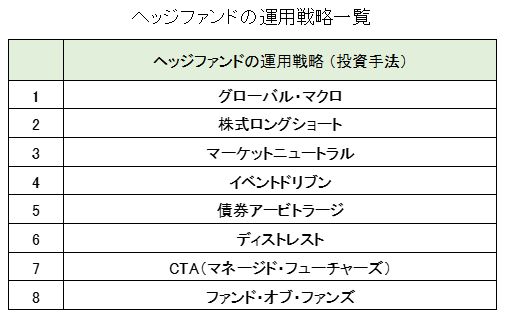

一般的にヘッジファンドの運用戦略(投資手法)は下記の8パターンです。

それぞれの戦略のポイントを分かりやすく解説します。

グローバル・マクロ

- グローバル・マクロ戦略を一言で表現すると「何でもアリ」運用です。

- 世界中のあらゆるマクロ経済指標に着目して、株式・債券・為替・コモディティなどの売買を行います。

- 1992年のポンド売りで有名なジョージソロスやブリッジウォーター・アソシエイツ、AQRキャピタル・マネジメントなど運用資産規模が1兆円以上の大型ファンドが多く存在します。(10兆円以上の超大型ファンドも存在します)

株式ロングショート

- 割安株の買い(ロングポジション)と割高株の売り(ショートポジション)を組み合わせた運用です。一般的にはロングバイアスと言って買いがやや上回るポジションを取るケースが多くなります。

- 例えば「買い60・売り40」でネット20の買い持ちのようなパターンです。レバレッジを効かせて「買い80・売り60」でグロス140、ネット20の買い持ちというパターンもあります。

- 2000年代の一時期、130/30(ワンサーティー・サーティー)という手法が流行しました。130ロング・30ショートでネット100のポジションとなります。ロングオンリーのアクティブファンドに近い商品性が機関投資家に受け入れられやすかったと考えられます。

- 売り・買い共に個別銘柄を使う「ダブルアルファ運用」と買いのみ個別銘柄で売りはインデックスを使う「シングルアルファ運用」があります。

- ヘッジファンドの戦略の中では最も歴史が長く、1950年頃から運用されています。

- 株式ロングショートのヘッジファンドは日本国内でも多く販売されましたが、結果的に良いパフォーマンスのファンドはそれほど多くありませんでした。

マーケットニュートラル

- 割安株の買い(ロングポジションと割高株の売り(ショートポジション)を同じ金額保有する戦略です。それにより市場変動リスクを抑えた形でリターンを狙うことができます。

- 例えば買い50、売り50でネット0(ニュートラル)のようなポジションです。

- ロング・ショートの一部で、売り買い比率が同一のものです。

- レバレッジを活用して、買い100、売り100でネット0(ニュートラル)のようなパターンもあります。

イベントドリブン

- 合併・買収など企業のイベント発生時に割安・割高になった銘柄を発掘し投資する手法です。

- イベントドリブンにはサブカテゴリーとして、買収アービトラージ戦略やディストレスト戦略などがあります。

- 合併・買収の成立・不成立や買収価格の変化を予想して、対象株式の売買を行ったりします。

- イベントドリブンのヘッジファンドでは、ジョン・ポールソンの「ポールソン&カンパニー」が有名です。ただし、ポールソン社は複数のファンドを運用しています。ポールソンが有名になったのは、リーマンショック時にサブプライムローンのショートポジションで大きな利益を上げたことがきっかけです。そのファンドは純粋なイベントドリブンのファンドではなく、グローバルマクロに近い性格のファンドです。

債券アービトラージ

- 債券のアービトラージ(裁定取引)は債券市場のミスプライシングに着目し、割高な債券の売りと割安な債券の買いを組み合わせてサヤを取る手法です。

- イールドカーブの歪みなどに注目して投資機会をうかがいます。(イールドカーブについてはこちらを参照:イールドカーブについての分かりやすくて詳しい説明)

- 債券アービトラージ戦略は高いレバレッジを活用するのが一般的です。その分、見通しが外れた場合のリスクは大きくなります。

- 債券アービトラージ戦略の失敗例として有名なのは、1998年に破綻した「Long-Term Capital Management(LTCM)」です。(上記「ヘッジファンドの歴史」を参照)

ディストレスト

- 破たん企業や破たん懸念の企業の債券などで、回収率等を考慮した場合の理論価格から大幅に下落したものを保有する戦略です。

- 事業再生やリストラクチャリング等によるリターンの拡大も狙います

- デットエクイティスワップによる株式転換で経営に参加し事業再生を行うこともあります

CTA(マネージド・フューチャーズ)

- 株式・債券・為替・コモディティの先物を利用し、動きにトレンドが出たものに追随していく手法です。

- トレンドフォローともいわれます。

- 各資産クラスが上でも下でもトレンドが出て大きく変動するとパフォーマンスが良くなります。逆に多くの資産クラスが方向感のない動きとなるとパフォーマンスが悪化します。

- オプション戦略のストラドルの買いと同じ運用となります。(オプションやストラドルの買いについての詳細はこちらを参照:オプション取引についての分かりやすくて詳しい説明)

- 過去、日本の公募投信でも多く販売されています。

- マン、ウィントン、アスペクトなどが有名です。(上記「ヘッジファンドの歴史」の2008年〜2012年を参照)

- 投資対象は先物である為、透明性が高い点と流動性リスクが低い点がメリットとなります。

ファンド・オブ・ファンズ(ファンド・オブ・ヘッジファンズ)

- 複数のヘッジファンドを組み入れるファンドです。

- 様々な戦略のヘッジファンドを組み合わせる事で分散効果が期待できます。

- ただし、コスト高になりやすい傾向があります。投資先ヘッジファンドで信託報酬と成功報酬を差し引かれ、その上でファンド・オブ・ファンズでも信託報酬と成功報酬が差し引かれます。

- また、リスク分散するのは良いのですが、リターンまでも低下して、面白みのないファンドになるケースも多くあります。

ヘッジファンド業界の資産残高とパフォーマンスの推移

ヘッジファンド業界全体の運用資産残高は急激に拡大しています。

- 1995年:1,860億ドル

- 2000年:4,910億ドル

- 2005年:1兆1,050億ドル(1兆ドル突破)

- 2007年:1兆8,680億ドル

- 2008年:1兆4,070億ドル(リーマンショックで一時的に減少)

- 2011年:2兆800億ドル(2兆ドル突破)

- 2016年:3兆180兆ドル(3兆ドル突破)

- 2021年:4兆100億ドル(4兆ドル突破)

- 2022年:3兆8,300億ドル

- 2024年:4兆5,100億ドル

ただし、運用資産残高が急激に増加する一方、パフォーマンスは悪化傾向です。

基本的に運用資産残高とパフォーマンスは反比例します。

1990年代はインデックスベースでも10%以上のリターンが当たり前でしたが、2010年代のリターンは大きく低下しました。

しかも、10年間の内、3年は年率リターンがマイナスとなりました。

- ヘッジファンド業界の運用資産残高とパフォーマンスの詳細なデータはこちらを参照:ヘッジファンドが昔ほど儲からない理由(年間収益率と運用資産残高の推移)

ヘッジファンド・インデックスとは(生存バイアスに注意)

下記は代表的なヘッジファンド・インデックスです。

- HFRXグローバル・ヘッジファンド・インデックス

- ダウ・ジョーンズ・クレディ・スイス・ヘッジファンド・インデックス(旧CSトレモント・ヘッジファンド・インデックス)

- MSCIヘッジファンド指数

これらのインデックスは各ヘッジファンドからパフォーマンスを集計して、それを指数化しています。

それぞれのインデックスは算出ルールやファンドのユニバースが異なる為、パフォーマンスも若干異なります。

また、ヘッジファンドインデックスの特徴として「生存バイアス」(survivorship bias)というものが存在します。

リーマンショック時が特に顕著でしたが、運用がうまくいかず、保有している資産もすぐに売却できないような場合、ヘッジファンドは基準価格の計算を止めてしまい、そのままファンドが清算されるケースがあります。

この時、基準価格の計算を止めた時点でインデックスから除外されることになります。

実際に保有資産を売却した場合はもっと低い評価になるにもかかわらず、その時点ではインデックスから除外されていますので、一般的にヘッジファンドインデックスは実際のヘッジファンド市場より、パフォーマンスが良く見えているケースが多いです。

これが「生存バイアス」と呼ばれるものです。

生存バイアスがあるため、長期的にヘッジファンドインデックスを上回る運用を行うのはかなり難しいと言えます。

そして、実際のヘッジファンド業界全体のパフォーマンスはヘッジファンドインデックスのパフォーマンスを下回ることになります。

また、このような理由からヘッジファンドインデックスに連動するETFを組成することはかなり難しいと言えます。

ETNであれば可能かもしれませんが、今のところそのような商品はないようです。

ヘッジファンドインデックスのパフォーマンスを再現することを目標とする、いわゆる「レプリケーションファンド」などはこれまでも存在しましたが、広く浸透しているとは言えません。

ヘッジファンドのリスク

流動性リスク

ヘッジファンドの投資対象は一般的な株式や債券だけではなく流動性が低いアセットクラスも含まれます。

また、一般的な株式や債券を保有する際もレバレッジを活用して積極的な運用を行うことから、多くのヘッジファンドでは運用の安定性を担保する目的で投資家からの解約に一定の制限を設けています。

解約規定の例

①「解約日は毎月月末、45日前までに申込み、資金の支払いは解約日から30日目」

②「解約日は3・6・9・12月末、30日前までに申込み、資金の支払いは解約日から30日目」

元々、上記のような解約制限が付与されていることが一般的ですが、それ以外でもリーマンショックのように大きな混乱が発生した際には、解約停止(基準価格の算出停止)といった措置が取られることもあります。

ミューチュアルファンドでも解約停止の可能性はゼロではありませんが、頻度ではヘッジファンドが圧倒的に多くなっています。

透明性が低い、情報が少ない

以前と比べて大きく改善されていますが、情報の開示にはそれほど積極的ではありません。

ガイドラインを逸脱するような運用を行うことはありませんが、ヘッジファンドの場合は幅広い運用が可能なガイドラインになっていることも多く、予想外のポジションを構築しているケースも多々あります。

それを十分にチェックできないリスクがあります。

ファンドマネージャーの技量に依存するリスク(キーマンリスク)

ヘッジファンドの運用はファンドマネージャーにおまかせとなることから、ファンドマネージャーのマーケット見通しがファンドのパフォーマンスに大きな影響を与えます。

マーケット見通しを大きく外した場合はパフォーマンスが悪化することになります。

また、特定のスターファンドマネージャーの運用に依存しているヘッジファンドの場合、そのマネージャーが独立・退職するとパフォーマンスが悪化するケースがあります。(キーマンリスク)

逆に言うとヘッジファンドはパフォーマンスの再現性は高いと言われ、同じメンバーが運用を継続する限り、パフォーマンスの良いファンドには資金が集まりやすくなります。

リターンが正規分布にならない(突然パフォーマンスが悪化するリスク)

ヘッジファンドはリーマンショック等の混乱期を除くとリターンのバラつきが小さく安定的なパフォーマンスとなる傾向があります。

例えば10年分の月次ベースのパフォーマンスを120個並べた場合、117個は3%~5%の騰落率となりますが、ショックがあった3ヶ月間は-15%、-20%、-18%となります。

このように普段は安定していますが、何かあった場合には一気にパフォーマンスが悪化するという特性があります。

リーマンショックの際はこれまで好調だったヘッジファンドが数ヶ月間で20%〜30%の損失を出すケースが多く発生しました。

1998年のロシア危機で破綻したLTCMのようなファンドもあります。(上記、ヘッジファンドの歴史を参照)

よく、リスクリターン表に株式や債券と並んでヘッジファンドのパフォーマンスを掲載しているものを見かけますが、本来これはミスリードといえます。

リスクリターン表で比べられるアセットクラスはリターンの分布が正規分布になるという前提が必要です。

- リスクリターン表や正規分布についての詳しい説明はこちらをご覧ください:リスク(標準偏差)や相関係数の資料をエクセルで作成/リスクリターンの意味を具体的に説明

コストが高い

ミューチュアルファンドと比較するとコストが高く、上記でも触れましたが一般的な目安として「2の20」と言われる「信託報酬2%、成功報酬20%」が基準となります。

近年は、パフォーマンス低下や競争激化により、コストを割安に設定しているヘッジファンドも増えてきています。

また、ファンド・オブ・ファンズの場合、投資先ヘッジファンドのコストとファンド・オブ・ファンズのコストが2重で掛かり、割高となるケースがあります。

ヘッジファンドを購入する際のポイント

ヘッジファンドを購入するパターンとして、国内の金融機関経由(証券会社・銀行・その他仲介業者)とファンドへの直接投資があります。

ファンドへの直接投資の場合、パフォーマンスの良いファンドへの投資は超大型(数十億円)か余程の人脈がないと難しいでしょう。

金融機関経由の場合は金融機関でデューデリジェンスを行なっているので、詐欺など最低限の問題はクリアできます。また、投資単位も数百万円単位から投資できるケースもあります。

ただし、それでも運用が上手くいくか否かは別です。

本当に良いヘッジファンドはわざわざ日本の金融機関を使って販売するケースは稀です。

どうして日本の金融機関経由で販売するのか、理由を確認して納得できるか否かがポイントです。

また、CTAなどで一部公募投信として販売しているケースもありますが、ヘッジファンドは私募投信として組成されるケースも多くなります。

その場合、個人で購入すると総合課税となりますので注意が必要です。富裕層の場合は個人の資金でも資産管理会社で購入するケースが一般的です。

- 個人が私募投信に投資した場合の課税についてはこちらを参照:個人が私募投信・匿名組合・投資組合に投資した場合の課税

ヘッジファンドとアクティブファンド(投資信託)の違い

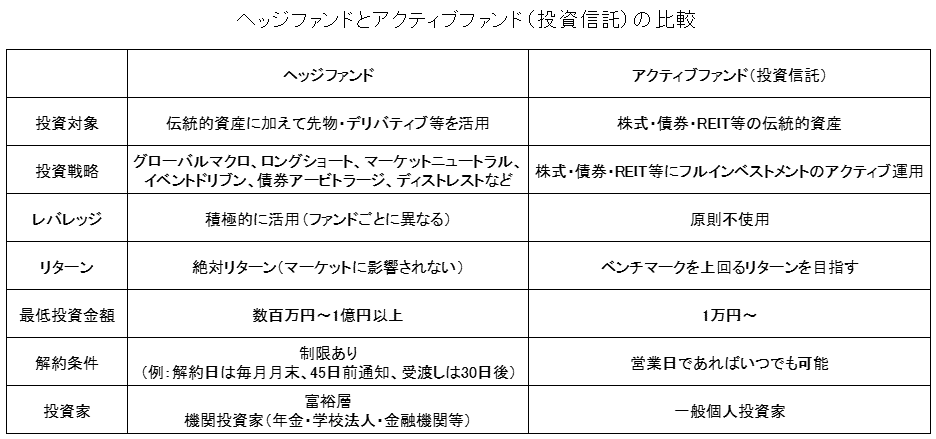

こちらではヘッジファンドとアクティブファンド(投資信託=いわゆるミューチュアルファンド)の違いを一覧で掲載しています。

ちなみに投資信託におけるインデックスファンドとアクティブファンドの違いは下記の通りです。

- インデックスファンド:株価・債券等の指数(ベンチマーク)に連動するように運用

- アクティブファンド:株価・債券等の指数(ベンチマーク)を上回る運用を目指す

それでは、「ヘッジファンド」と「アクティブファンド」の違いをご覧ください。

ヘッジファンドとアクティブファンドの最も異なる点は、ヘッジファンドは絶対リターン(マーケットに影響されない)を追求するのに対し、アクティブファンドはベンチマーク(指数)との相対リターンを追求する点です。

ヘッジファンドに投資をしてマイナスになった場合、それは全てファンドマネージャーの責任と言えますが、アクティブファンドに投資をしてマイナスになった場合は、ベンチマーク(指数)のマイナス分は投資家の責任で、ベンチマーク以上にマイナスになった部分があればそれはファンドマネージャーの責任となります。

また、ヘッジファンドは多くの場合、レバレッジ・先物・オプションなどを活用するのに対し、アクティブファンドは現物の株式・債券・REITなどが大部分を占めます。

流動性に関してはヘッジファンドは解約までの日数がそれなりにかかるのが一般的です。上記の表に掲載した例では「45日前通知+30日後の受渡し」ですので、解約を申し出てから入金されるまで最低でも75日間かかることになります。

ヘッジファンドの関連ページ

ヘッジファンドインデックスのパフォーマンスについてはこちらを参照してください!

公募で販売されているヘッジファンド関連の商品についてはこちらを参照してください!

ヘッジファンドと同じオルタナティブ投資の1つであるPEファンドについてはこちらを参照してください!