こちらのページでは「LIBOR」について解説しています。

「LIBOR」は廃止されることになりましたが、忘備録として残しておきますので参考にしてください。

様々な金利の中で最も重要な指標の1つである「LIBOR(ライボー)」が廃止されることになりました。

廃止となる理由は2012年6月に発覚したLIBORの不正操作事件により、金利指標としての信頼性が失われたことによります。

バークレイズが2005年~2009年に虚偽の申告をしていたことが明るみになり、それ以外にも多数の大手銀行の関与が疑われました。

具体的には自社が保有しているポジションにとって有利となるデータを報告していたケースやリーマンショック時は自社の信用リスクを低く見せるため意図的に低いレートを報告していました。

これまでバークレイズを含む多くの金融機関が和解金を支払ったり、欧州連合(EU)の欧州委員会から制裁金を科されています。

その影響でLIBORは2021年末をもって廃止されることが決定しています。

ただし、例外としてドルLIBORのみ「翌日物、1カ月、3カ月、6カ月、12カ月」の5つの期間について、2023年6月30日まで存続することになっています。

まず、非常に利便性が高い金利である「LIBOR」についての解説から始めます。

LIBORとは(LIBORの仕組み)

LIBORは「London Interbank Offered Rate」の略です。

日本語に直すと「ロンドン市場における、銀行間取引で、資金の出し手が提示する、金利」ということになります。

LIBORの特徴は「複数の通貨」「複数の期間」の金利を公表

対象通貨は「米ドル・ユーロ・日本円・英ポンド・スイスフラン」の5通貨で、期間は「翌日物・1週間物・1ヶ月物・2ヶ月物・3ヶ月物・6ヶ月物・1年物」の7種類が提示されます。

ちなみに、以前は「豪ドル・NZドル・カナダドル・デンマーククローネ・スウェーデンクローナ」も対象となっていましたが2013年に廃止されました。

LIBORが重宝された理由の1つとして、「複数の通貨」の「複数の期間」の金利が同じ前提条件で提供される点が挙げられます。

算出方法は英国銀行協会(BBA)に参加する主要銀行(リファレンスバンクまたはパネル行と呼ばれる)が毎営業日11時に金利を提示し、上下の25%を除外した残りを平均して算出します。

LIBORの不正操作事件後に透明性を高めるべく、算出主体を公募し、英国銀行協会(BBA)からニューヨーク証券取引所を傘下に持つNYSEユーロネクストに変更しました。

その後、米インターコンチネンタル取引所(ICE)がNYSEユーロネクストを買収したことで現在は米インターコンチネンタル取引所(ICE)が算出を行っています。

LIBORの金利水準は「国債金利+α」が理論値

LIBORはインターバンク市場の無担保取引金利の水準を表しますので、理論的にはリスクフリーの国債利回りに参加金融機関の信用スプレッドが上乗せされたレートとなります。

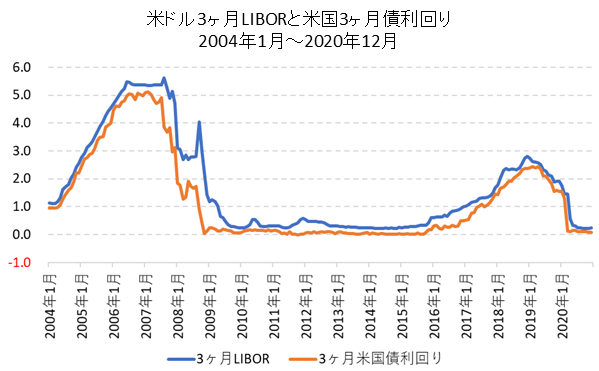

平常時であれば、例えば米ドル3ヶ月LIBOR金利は3ヶ月米国債利回りに0.1%~0.8%程度上乗せしたレートになっています。

しかし、リーマンショック時は極度の金融不安で米国債の利回りに対しLIBORの金利が大きく上昇しました。

両者の差が最も拡大したのは2008/10/10で、米国3ヶ月国債利回りが0.18%、米ドル3ヶ月LIBOR金利が4.81%となり4.63%の差となりました。(下記のチャートは月次データのため国債とLIBORの利回り差は3%程度までの上昇となっていますが、日次データでは4.63%まで上昇しました)

リーマンショックのインパクトが大きかったことを説明する際にもよく活用されます。

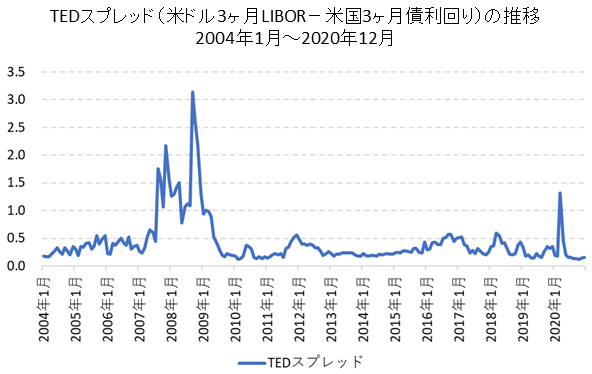

ちなみにこの3ヶ月LIBORと3ヶ月国債の利回り差は「TEDスプレッド」と呼ばれます。

※上記チャートは月次データにより作成。日時データでは2008年10月10日に4.63%までTEDスプレッドが拡大した。

LIBORの代替候補(米国・日本・英国・スイス・ユーロ圏)

各国の中央銀行ごとにそれぞれ独自でLIBORの代替候補を検討し、下記の金利が有力視されています。

- 米国(FRB):担保付き翌日物銀行調達金利(SOFR:ソファ:Secured Overnight Financing Rate)

- 日本(日銀):東京ターム物リスク・フリー・レート(TORF:トーフ:Tokyo Term Risk Free Rate)

- 英国(BOE):ポンド翌日物平均金利(SONIA:ソニア:Sterling Overnight Index Average)

- スイス(スイス国立銀行):スイス翌日物平均金利(SARON:サロン:Swiss Average Rate OverNight)

- ユーロ圈(ECB):ユーロ短期金利(ESTR:エスター:Euro Short-Term Rate)

米国のSOFAは「Secured Overnight Financing Rate」の略です。金融機関同士で取引される米国債を担保にした翌日物のレポ金利をもとに算出されます。

日本は「東京ターム物リスク・フリー・レート(TORF:トーフ)」を採用することが有力視されています。これはターム物のリスク・フリー・レートで、日本円の翌日物金利スワップ(OIS)取引の市場データに基づいて算出します。金利の適用開始時点において、前もって適用金利が確定する「前決め」方式であることが特徴となっています。翌日物金利スワップ(OIS)を使うことでLIBORと比較して内包する金融機関の信用スプレッドが極めて小さくなります。例えば6ヶ月物の「東京ターム物リスク・フリー・レート(TORF:トーフ)」においては無担保コール翌日物をベースに期間6ヶ月のスワップを行うような形となります。スワップは元本の交換が発生しないので金融機関の信用リスクは翌日物部分のみとなります。

- 翌日物金利スワップ(OIS)についてはこちらをご覧ください:OIS(Overnight Index Swap)レートについての分かりやすい説明

各国ごとに検討していることから、米国が候補としている金利が有担保の取引金利であるのに対し、日本は無担保取引の金利を候補としているなど、基準がバラバラで将来、相対比較をする際に問題が出る懸念もあります。

また、LIBORの優れているところは1年以内の様々な期間のレートが提供される点です。

翌日物から1年物までのデータを簡単に取得できる点では非常に使い勝手が良い指標です。

さらに、通貨が異なっても、全て銀行間無担保レートということで、異なる通貨のLIBORの金利差が為替ヘッジコストの計算等に使える点でも重宝されました。

例えば米ドルを円ヘッジする場合は米ドル3ヶ月LIBOR金利と円3ヶ月LIBORの金利の差で円ヘッジコストの大部分を説明することができます。(実際にはこれにベーシスコストも考慮します)

- ヘッジコストの計算についてはこちらを参照:ヘッジコストは金利差とベーシス(ドル需要)で決まる

このような利点を今後も継続できるシステムになることを期待したいところです。

また、LIBORから代替金利に変更されることで金利(スプレッド)の調整が必要となります。

上記で候補に挙げられている代替金利は内包される金融機関の信用リスクが翌日までの1日分となります。TORFでは3ヶ月物金利でも金融機関の信用リスクは1日分のみです。

一方、例えば3ヶ月LIBORであれば金融機関の信用リスクが3ヶ月分内包されていることになります。

そのため、現在、LIBORを使用している取引について、代替金利に変更すると金利の条件を調整する必要があります。

この点については金融当局から何らかの指針が提供されると思いますので、それに従うことになると思われます。

TIBORは廃止されずに残る見通しだが

TIBORはLIBORの東京市場版です。

TIBORは「Tokyo Interbank Offered Rate」の略です。

基本的な仕組みは同じであるためLIBORと同様に不正が行われる可能性がゼロではなく、透明性に問題が残ります。

今のところTIBORが廃止されるという報道はありませんが、LIBORが廃止された後の代替指標として国際的に使われることはないと思われます。

ちなみにTIBORは透明性を高めるために2017年7月に算出方法が見直されています。

LIBORの関連ページ

長期のインターバンク金利であるスワップレートについてはこちらをご覧ください!