こちらのページでは投資信託の手数料(コスト)について詳しく解説しています。

投資信託の「信託報酬」「信託財産留保額」は商品の仕組みの一部ですのでどこで購入しても同じですが「販売手数料」は同じ商品でも販売会社ごとに異なります。

詳細は下記をご覧ください。

投信のコストは3種類(販売手数料・信託報酬・信託財産留保額)

まず、投信の手数料は大きく下記の3つに分けられます。

①販売手数料

②信託報酬

③信託財産留保額(正確には手数料ではありません)

同じ商品の場合、各手数料はこのようになります。

- ①販売手数料は販売会社によって異なる

- ②信託報酬、③信託財産留保額はどこで購入しても同じ

各手数料についての詳細は下記をご覧ください。

①販売手数料(販売会社ごとに異なる)

購入時に外枠でかかる費用です。

目論見書には「○○%を上限として販売会社が定める率とします」と記載されていて、販売会社ごとに設定します。

「ラサール・グローバルREITファンド」を例に上げると下記のようになっており、販売会社ごとに大きく異なっています。

- 野村証券

- 1億円未満:3.3%

- 1億円~5億円:1.65%

- 5億円以上:0.55%

- 三井住友銀行

- ノーロード(2024年10月より1.32%から無手数料)

- 楽天証券、SBI証券(共にIFA以外)

- ノーロード

販売手数料は販売会社によって大きく異なることが分かります。

また、ネット証券の場合、インターネット経由の注文とIFA経由の注文で販売手数料が異なるケースが一般的です。インターネット経由ではノーロードの商品が多くなっていますが、IFA経由では一定の販売手数料がかかる場合が多いようです。

②信託報酬(どこで買っても同じ)

運用資産から日々控除される費用です。

日々計算される投信の基準価格はこの信託報酬を控除したものになっているので、投資家が別途支払うものではありません。

費用として支払っている感覚はあまりないと思いますが、投信の中では日々控除されています。

販売会社が違っても商品は1つなので、販売会社ごとに信託報酬が異なることはありません。

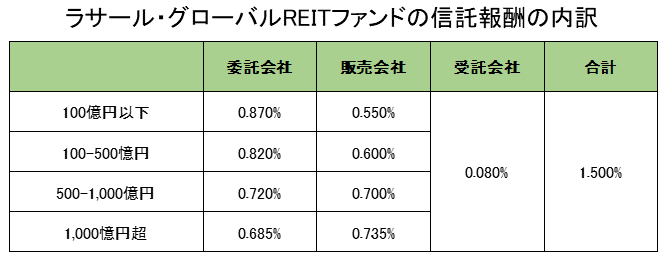

「ラサール・グローバルREITファンド」を例にみると下記のようになっています。

【信託報酬1.65%(税抜1.5%)】

残高が増えると委託会社(運用会社)の取り分が減り、販売会社の取り分が増える仕組みとなっています。

販売会社にとって残高を増やすインセンティブを提供するものです。

③信託財産留保額(正確には手数料ではない)

信託財産留保額は正確に言うと手数料ではありません。

解約した投資家がファンドの中に置いていくもので、販売会社や運用会社がもらうものではなく、残った投資家が受け取るものです。

投信を解約すると組み入れ資産を売却する必要があり、基準価格を押し下げるインパクトが発生します。

これを補填する目的として信託財産留保額を徴収します。

信託財産留保額を設定しないファンドも多く、信託財産留保額がない方がコストが低くて良いと思っている方も多いようですが、投資家保護の観点でみると信託財産留保額がない方が良いとは必ずしも言えまえん。

個人的には、特に流動性の低い資産クラスに投資している投信の場合は信託財産留保額がある方が理にかなっていると感じます。

投信の解約ペナルティのように感じますが、長期保有する投資家からみればメリットになります。

信託財産留保額は商品ごとに決められているのでどの販売会社で購入しても同じです。

投信の手数料はどのように分配されるか

投資家が支払うコストを「誰が・どの部分を」受け取るかという観点から見てみます。

- 販売会社の収益源:①販売手数料の全て、②信託報酬の一部

- 委託会社(運用会社)の収益源:②信託報酬の一部

信託報酬の内訳は上記ラサール・グローバルREITファンドの例をご覧ください。

信託財産留保額は上記で触れているように正確にはコストではなくファンドに置いていくものです。

よって、誰が受け取るかという観点ではファンドの投資家ということになります。

解約手数料がある投資信託も存在する

一般的な投信にはほとんどありませんが、単位型の投信(追加購入できない投信)ではたまにあります。

解約手数料がある投信は販売手数料がないものが多くなっています。

「金融機関債券ファンド(為替ヘッジあり/為替ヘッジなし2014-06」の例では

- 販売手数料:ノーロード

- 信託報酬:1.0152%

- 信託財産留保額:0.2%

- 解約手数料

- 0.5年未満0.864%

- 0.5-1.5年未満:0.648%

- 1.5-2.5年未満:0.432%

- 2.5-3.5年未満:2.16%

- 3.5年以上保有でなし.

一見すると解約手数料は信託財産留保額と同様に見えますが、解約手数料は販売会社が受け取るもので、ファンドの保有者に残していく信託財産留保額とは性格が異なります。

「解約手数料+ノーロード」の仕組みは、当初の手数料は不要なので投資家は購入しやすく、長期保有すれば解約手数料もなくなるので理にかなっていると言えます。

販売会社としてもトータルの収入は手数料率の設定でコントロールできるので問題ありません。

追加型の投信では購入するタイミングが投資家ごとに異なり、保有期間を判定する管理が大変なことからあまり採用されていませんが仕組みとしては可能です。

個人的にはこのパターン(解約手数料+ノーロード)の投信が増えると良いのではないかと考えています。

同じマザーファンドでも別投信にすると信託報酬は異なる

上記で販売会社が異なっても同じ投信であれば信託報酬は同じになると記載しました。

しかし、中身のマザーファンドが同じでも、投資信託自体を別に設定することで信託報酬を変更できます。(別ファンドなので当たり前ではありますが)

例えば、下記の投資信託は全て同じマザーファンドです。

パフォーマンスの違いはコスト(信託報酬等)の違いのみです。

- 野村PIMCO・世界インカム戦略ファンド

- 三井住友・ピムコ・ストラテジック・インカムファンド

- PIMCOストラテジック・インカム・ファンド

- PIMCOインカム戦略ファンド

関連ページ

投信に関する関連ページです。