投信の人気商品(残高上位商品)は時代と共に大きく変化しています。

ここでは「公募株式投信(ETF除く)」残高ランキングトップ10がどのように変化してきたかを掲載しています。

特徴的な時期をいくつか選んでランキングを掲載しています。

- 2000年2月:ITバブルのピーク時【投信黎明期、残高上位は日本株ファンドばかり】

- 2003年3月:ITバブル後の日本株最安値時【1,000億円を超えるファンドは僅か15本】

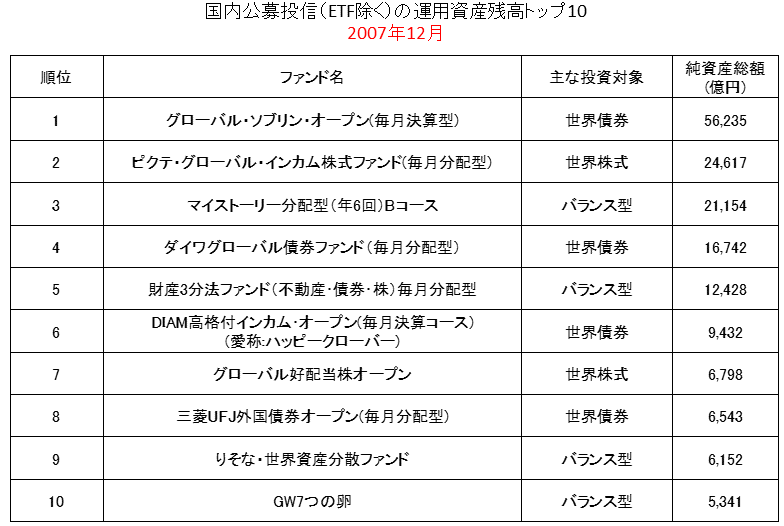

- 2007年12月:リーマンショック前のピーク時【グロソブが5兆円突破】

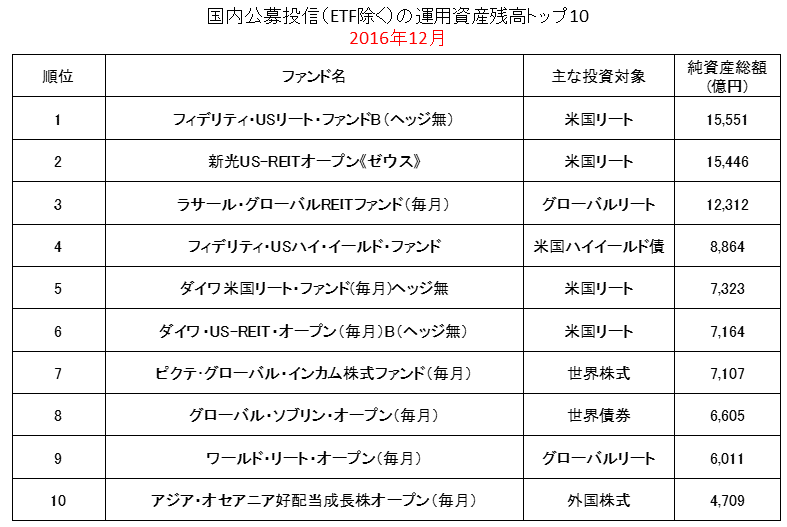

- 2016年12月:分配型・米国リートが人気化【残高トップ10は全て毎月分配型投信】

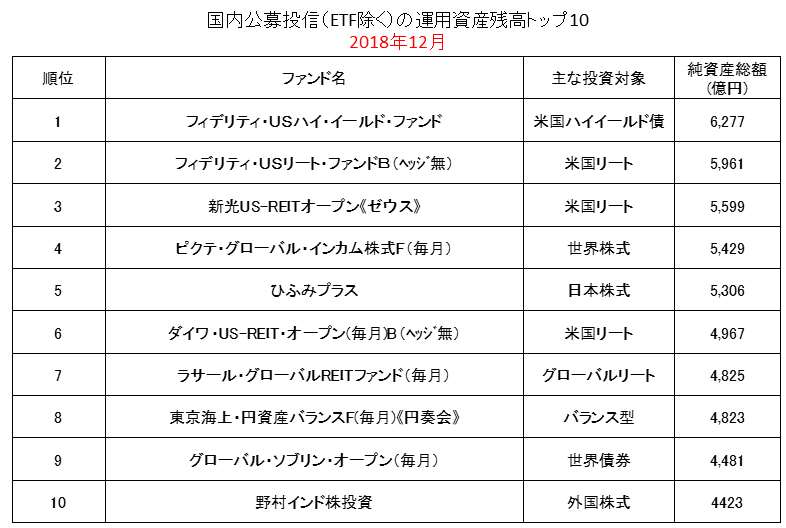

- 2018年12月:分配型投信の販売自粛【1兆円ファンドがなくなった】

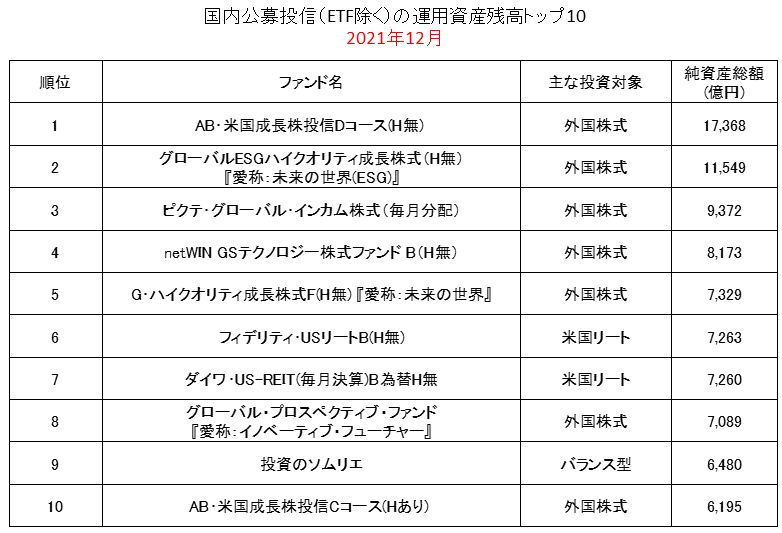

- 2021年12月:グローバル株ファンドブーム

- 2024年2:日経平均が34年ぶりに過去最高値を更新

※データの出所:投信資料館、モーニングスター

「設定時から1兆円を集めたファンド」や「ピーク時約5.8兆円まで残高が増えたファンド」など、振り返るとかなり面白いデータになりました。

人気化したファンドはその後大きく下落しているケースが多く、日本でブームになった投信の資産クラスは注意が必要かもしれません。

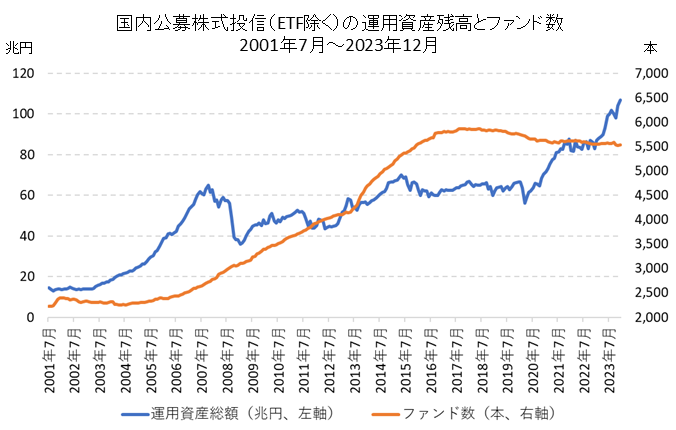

まず、最初に公募株式投信(ETF除く)の運用資産残高とファンド数の推移から掲載します。

国内公募株式投信(ETF除く)の残高とファンド数の推移

※公募株式投信(ETF除く):公募投信から公社債投信とETFを除いたデータ

2003年頃に13兆円前後の運用資産残高であった公募株式投信(ETF除く)は、急激に残高を伸ばし、2007年には約65兆円まで拡大しました。

その後、リーマンショックで大きく減少した後、再度、運用資産資産を拡大し、2015年5月に約70兆円となりました。

一時、伸び悩んだ時期もありましたが、2023年には100兆円を超えています。

ちなみに、よく新聞等で公募投信が大きく増加しているとの記事を見かけますが、それはETFを含んだ数字の可能性がありますので注意してください。2024年時点では、日本国内のETFの大半は日銀がETFの買入れで購入している分です。

また、ファンド本数は足元は減少傾向ですが、リーマンショック前と比較すると大きく増加しています。

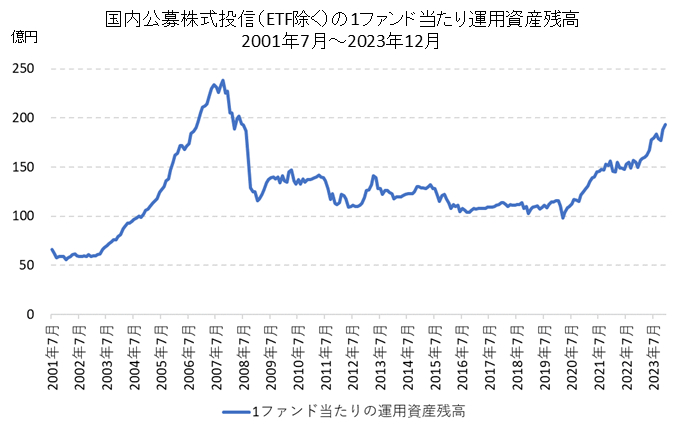

その結果、1ファンド当たりの運用資産残高はリーマンショック前がピークとなっています。

次に、投信残高ランキング・トップ10の変化を掲載します。

投信残高ランキングトップ10の変化

下記では特徴的な時期を選んで、投信残高ランキング10を掲載しています。

公募投信のデータは公社債投信とETFを除いた、いわゆる「株式投信」のデータとなっています。

かなり面白いデータですので、ご覧頂ければと思います。

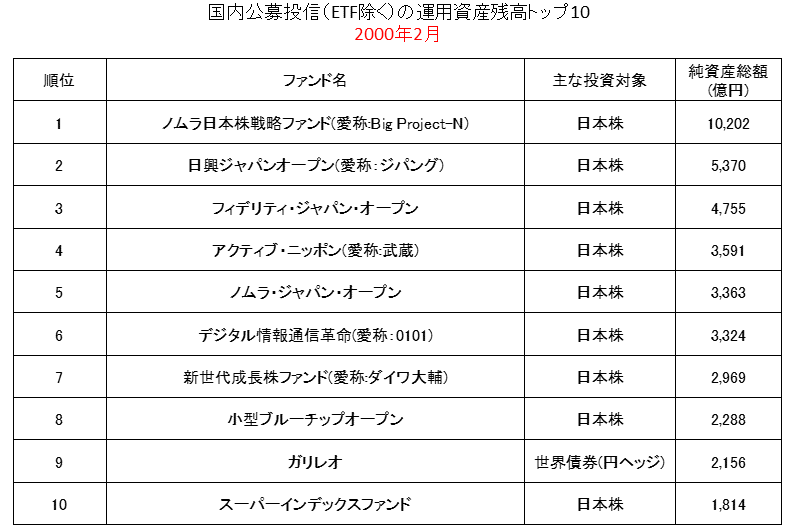

2000年2月:ITバブルのピーク時

投信の黎明期といっても良いかもしれません。

上記の通り、公募株式投信(ETF除く)全体の運用資産残高が10兆円~15兆円の時代です。

1000億円を超えるファンドも24本しかありませんでした。

ランキングを見ての通り、投信業界では日本株が上位を独占しています。

銀行窓販は始まったばかりでどの銀行も投信の販売に消極的な時代でした。

ネット証券もようやくスタートしたところでしたので、投信を販売するのは対面の証券会社のみの時代です。

対面の証券会社でも海外の資産クラスに投資する投信はあまり売り慣れておらず、このような結果になったと思われます。

ちなみに1位の「ノムラ日本株戦略ファンド(愛称:Big Project-N)」は2000年2月2日に設定され、設定時から1兆円を集めるとの触れ込みで通称「1兆円ファンド」と呼ばれ、大きな話題となりました。

トラックレコードが良いからではなく、営業力で設定時から1兆円を集めるというのは、今考えれば異常でした。

そのせいか、見事にマーケットのピーク時の設定となり、その後大きく下落しました。

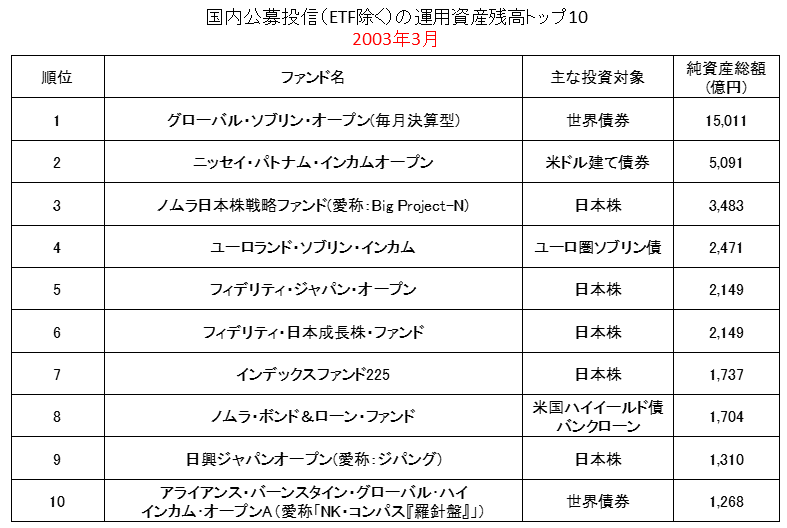

2003年3月:ITバブル後の日本株最安値時

世界的なITバブルが崩壊し、日本では金融不安が継続し、りそな銀行が破綻する直前までいった時期です。

結果的に、りそな銀行に公的資金を注入して破たんを回避したことがきっかけで日本株は底を打ちました。

今では考えられませんが、1000億円を超える公募投信が15本しかありませんでした。

3位の「ノムラ日本株戦略ファンド(愛称:Big Project-N)」は設定から約3年で運用資産残高が約1/3になっています。

このころは「グローバル・ソブリン・オープン(グロソブ)」をはじめとする海外債券型の投信がいくつか上位に来ています。

2007年12月:リーマンショック前のピーク時

公募株式投信(ETF除く)全体の運用資産残高が60兆円前後となり、1、000億円を超えるファンドも100本以上となりました。

2003年~2007年は海外債券型に加え、海外株式やバランス型など、幅広い種類の投信が人気となりました。

投資信託マーケットに最も活力があった時期と言えます。

また、「グローバル・ソブリン・オープン(グ囗ソブ)」が5兆円を超える残高となったのをはじめ、1兆円を超えるファンドが複数登場しました。

グロソブのピーク時残高は2008年8月8日の5兆7,685億円で、これは現在でも、日本の公募投信(ETF除く)の歴代最高残高となっています。

- グロソブの商品性やポイントについてはこちらをご覧下さい:グローバル・ソブリン・オープン(通称:グロソブ)【先進国ソブリン債のポイント】

2016年12月:分配型・米国REITが人気化

この頃の特徴は、毎月分配型で米国リート(グローバルリート含む)に投資するファンドが人気化したことです。

上位10ファンドの内、6本が毎月分配型の米国リート(グローバルリート含む)のファンドです。

フィデリティ・USリート・ファンドBや新光US-REITオープン《ゼウス》は運用資産残高が1.6兆円前後まで拡大しました。

分配金利回りがポートフォリオの利回りを大きく上回っていたことから、タコ配との批判も多くありましたが、投資家のニーズは高く残高が拡大しました。

その後、2017年以降は当時の金融庁・森長官が分配型投信に懐疑的な発言をしたことから、多くの金融機関で販売自粛の方針がとられ、多くの分配型投信は残高が急減しました。

- 分配型の米国REITファンドについての考察はこちらをご覧ください:毎月分配型・米国リート投信は良くないのか?

- 米国REITのポイントについてはこちらをご覧ください:新光US-REITオープン(ゼウス)/米国リートの投資環境・最新の見通し

2018年12月:分配型投信の販売自粛で大型ファンドの残高が減少

2018年12月時点では1兆円を超える大型ファンドはなくなっています。

金融庁の指導による分配型投信の販売自粛で大型ファンドが大きく残高を減らしたことが要因の1つです。

また、2016年12月末~2018年12月末の米国リートは円ベースのトータルリターンはほぼ横ばい(-1%程度)ですので、解約が非常に多く発生したことが分かります。

この間、多くの分配型投信で分配金が減額されたことで、高い分配金利回りを期待していた投資家が解約したと想定されます。

また、米国リート(グローバルリート)は長期的に右肩上がりで、トータルリターンでは損益がプラスの投資家が多かったことで、解約がしやすかったことも要因と考えられます。

2021年12月:グローバル株ファンドブーム

世界的な株価上昇により外国株式に投資するファンドが上位を占めています。

1位~5位・8位・9位と上位10ファンドの内、7ファンドが外国株式に投資をするファンドとなっています。

また、2018年時点ではなくなっていた1兆円を超えるファンドが2本誕生しています。

まさに「グローバル株ファンドブーム」ともいえる状況となりました。

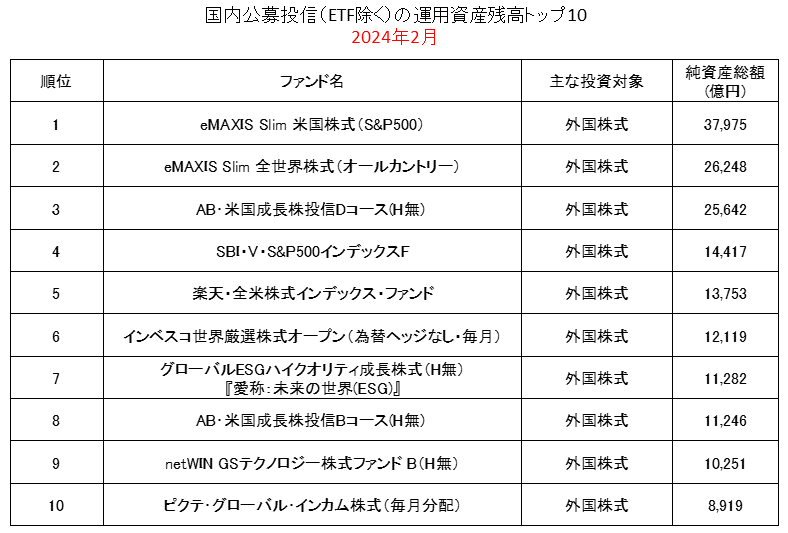

2024年2月:日経平均が34年ぶりに最高値を更新

2024年2月24日、34年2ヶ月ぶりに日経平均が過去最高値を更新しました。

投信ランキングTOP10に日本株ファンドが入っていない点については残念な感じもしますが、この時期は日本株だけでなく世界株も大きく上昇しましたので、仕方ない面もあります。

また、2024年1月に新NISAがスタートしたこともあり、ランキング上位に低コストのインデックスファンドが多く入った点が特徴です。

- 1位:eMAXIS Slim 米国株式(S&P500)

- 2位:eMAXIS Slim 全世界株式(オールカントリー)

- 4位:SBI・V・S&P500インデックスF

- 5位:楽天・全米株式インデックス・ファンド

過去のランキングではほぼ全てがアクティブファンドで占められていたが、これは大きな変化です。

これまでは投信を勧める金融機関の意向がランキングに大きく反映されていましたが、初めて投資家サイドの意向がランキングに反映されたと言えます。

投信残高の関連ページ

投信業界全体の残高推移は下記をご覧ください。株式投信(ETF除く)に加えて、公募投信全体・私募投信等の残高推移も掲載しています。