こちらのページでは2018年時点の「親子上場」について掲載しています。【2020年に一部追記】

日本でもようやく減少傾向となってきましたが、新たに親子上場となるケースも発生しています。

しかも、時価総額上位の日本を代表する企業グループで新たな親子上場も発生しています。

親子上場は時価総額がダブルカウントされるという問題があります。

日本の株式市場の長期的な発展のためには親子上場問題を整理する必要があると思います。

日本は親子上場が多い

親子上場とはその名の通り、親会社と子会社が両方とも上場している状態を指します。

日本では2006年まで右肩上がりで増加していましたが、海外投資家からの批判もあり減少傾向となっています。

それでも2018年時点で親子上場企業数は200社以上存在します。

- 昔からの代表例:親会社がNTT、子会社がNTTドコモ(約63%出資)とNTTデータ(約54%出資)→2020年NTTがドコモ完全子会社化)

- 2015年に親子上場:親会社が日本郵政、子会社がゆうちょ銀行(74.2%出資)とかんぽ生命(89%出資)→その後、売出し等により出資比率は低下

- 2018年に親子上場:親会社がソフトバンクグループ、子会社ソフトバンク(66%出資)→2020年9月の売り出しで約40%に低下

下記では「日本郵政(6178)・ゆうちょ銀行(7182)・かんぽ生命(7181)の親子上場」と「ソフトバンクグループ(9984)・ソフトバンク(9434)の親子上場」の事例を分かりやすく掲載します。

日本郵政・ゆうちょ・かんぽの親子上場【2018年10月現在】

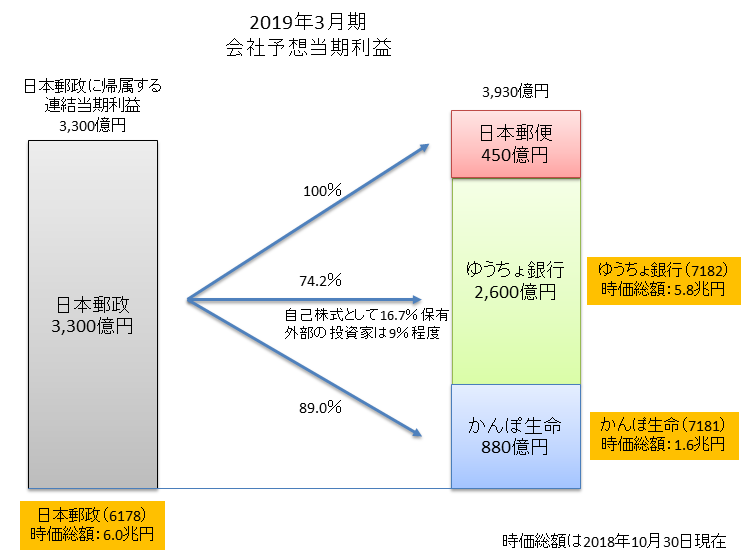

下記は日本郵政(6178)の当期利益の内訳です。

時価総額は2018年10月30日現在、当期利益は2019年3月期の予想利益を使用しています。

日本郵政によるゆうちょ銀行への出資比率は74.2%ですが、残り25.8%の内16.7%はゆうちよ銀行自身が自己株式として保有しています。

よって、実質的にはゆうちょ銀行もかんぽ生命も90%は日本郵政が保有していることになります。

この90%保有している2社に郵便事業を行う日本郵便(100%出資、未上場)を加えたものが日本郵政(6178)の全体像となります。

ただし、ここで問題なのは日本郵政は持ち株会社で、実際の事業を行っているのはゆうちょ銀行、かんぽ生命、日本郵便です。

しかも、事業会社3社の内、ゆうちょ銀行とかんぽ生命で利益の90%近くを計上しています。

よって、日本郵政の利益の大半はゆうちょ銀行とかんぽ生命によるものです。

一方、ゆうちょ銀行とかんぽ生命はそれぞれ上場しています。

つまり、ゆうちょ銀行とかんぽ生命の企業価値を株式市場ではダブルカウントしていることになります。(全てダブルカウントしている訳ではありませんがかなり大きな割合です)

上場している3社の時価総額です。

- 日本郵政:6.0兆円

- ゆうちょ銀行:5.8兆円

- かんぽ生命:1.6兆円

持ち株基準で計算すると下記のような形となります。

日本郵政=「ゆうちょ銀行×74.2%」+「かんぽ生命×89%」+「日本郵便×100%」= 5.7兆円+日本郵便

上記の5.7兆円がダブルカウントされている部分となります。

ゆうちょ銀行とかんぽ生命の企業価値の大部分がダブルカウントされていることになります。

本当に酷い親子上場です。

日本郵政自体はゆうちょ銀行とかんぽ生命の株を持っているだけで事業会社としての経済的な価値ははとんどありません。

その株の価値が6.0兆円です。

このように親子上場が行われるとマーケット全体の時価総額が実態よりかさ上げされることになり、本質的におかしい状態であると思います。

2018年に誕生したソフトバンクグループ(9984)・ソフトバンク(9434)の親子上場【2020年現在のデータ】

2018年12月にソフトバンクグループ(9984)の国内携帯子会社であるソフトバンク(9434)がIPOを行い、巨大な親子上場が発生しました。(ちなみにソフトバンク関連は両社以外にも上場企業がいくつもあります)

IPO時のソフトバンク(9434)の時価総額は7.2兆円で、ソフトバンクグループ(9984)の持ち株比率は66%です。

ソフトバンクグループ(9984)にとっては約2兆円の資金調達となり、経営権は完全に保有したままです。

「ソフトバンク(9434)時価総額×66%の部分」(4.8兆円)はソフトバンクグループ(9984)の評価にも反映されていますのでこちらもダブルカウントです。(2020年9月の売り出しで約40%に低下)

さらにソフトバンク関連は上記2社以外にも上場企業が多く存在します。

ソフトバンクグループ(9984)の子会社であるソフトバンク(9434)の子会社にはZHD(4689)があり、その子会社にはZOZO(3092)やアスクル(2678)などがあります。

親子上場どころではなく、「親・子・孫・ひ孫」上場です。

ここまでくると訳が分かりません。

親子上場は完全に禁止にすべき

日本の親子上場は時価総額が大きい企業に多いことも問題です。

これだけ大企業で親子上場が増えると、日本の株式市場(東証)の時価総額が日本企業の本来の力を表していると言えなくなります。

せっかく外国人投資家がほぼゼロに近かったところから日本株の1/3(約200兆円)を保有するまでになったのに、こんなことをしていては見切りをつけられる可能性もあります。

健全なマーケットを作っていくうえでも親子上場は禁止にすべきではないでしょうか。

もしくは親子上場する際は持ち株比率を50%未満にしなければならない等の規制を設けるべきです。

できれは一定期間内に20%未満にすべきです。

最低限、何らなのガバナンス基準が必要でしょう。

金融庁はもっと厳格に規制すべきですし、証券会社も手数料欲しさに簡単に引き受けるのではなく、投資家のことを第一に考え、発行体企業を指導すべきです。

そうしないと日本の株式市場の長期的な発展は望めません。