こちらのページでは過去に問題となった「残念な金融商品」を忘備録として掲載しています。

投資を行う上で、過去の失敗は大変参考になります。

各商品の問題の本質も掲載していますので参考にしてください。

商品は随時追加していきます。

残念なETN『VIX指数インバース型ETN』【NEXT NOTES S&P500 VIXインバースETNなど】

『VIX指数インバース型ETN』はVIX指数の逆の動きをするETNです。

- VIX指数についてはこちらを参照:VIX指数の長期チャートと投資への活用法

厳密には日々の騰落率がVIX指数の「-1倍」となるETFです。(よって、2⽇以上離れた⽇との⽐較においては「-1倍」から乖離します)

『VIX指数インバース型ETN』の代表的な商品は下記の2つです。

- NEXT NOTES S&P500 VIXインバースETN(東証2049)

- べロシティーシェアーズ・デイリー・インバースVIX短期ETN(ティッカー:XIV)

それぞれVIX指数インバース型の国内ETNと海外ETNで、パフォーマンスはほぼ同じです。

いずれも2018年2月にVIX指数が急騰した影響で短期間に95%以上の損失が発生し、その後償還となりました。

具体的には2018年2月5日にVIX指数が前営業日の17.3から37.3と1日で115%上昇したことで、インバース型ETNは共に1日で約96%の下落となり、償還条項にヒットしたことで償還となっています。

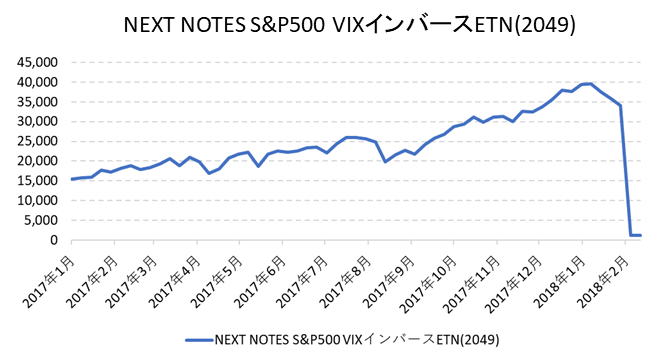

「NEXT NOTES S&P500 VIXインバースETN」(東証2049)の償還前のチャートです。

こちらは「NEXT NOTES S&P500 VIXインバースETN」(東証2049)の償還前のデータです。

凄い下落率です。

本件についてはETNを組成した野村證券が異例の謝罪声明を公表するなど大きな問題となりました。

ただし、VIX指数の過去の推移をチェックしていればこのようなことが起こりうることは容易に想像できたはずですので、投資家の責任も大きいと感じます。(証券会社が提案していた場合は提案した側にも責任がありますが)

上記で紹介したようにVIX指数が17.3から37.3に上昇したことで、インバースETNが96%下落しましたが、それまでにもVIX指数は更に大きく上昇したことが何回もありました。

下記はVIX指数が大きく上昇したイベントの一覧です。(数値はVIX指数の最高値)

- 1997年アジア通貨危機:48

- 1998年ロシア危機:49

- 2001年同時多発テロ:49

- 2002年(7月~10月)エンロン不正会計事件、米国をはじめとする世界的な景気後退:48

- 2008年リーマンショック:89

- 2010年・2011年欧州債務危機:48

- 2015年8月中国景気後退懸念:53

このようにVIX指数は2018年2月5日の37.3より上昇したことが何回もありました。

しかも、下記リンク先のチャートを見ると分かりますが、大きく上昇する時は短期間で急激に上昇することが多くなっています。

過去の推移を知っていれば、大きな損失が出ることはある程度予想できたはずです。

商品を組成した野村證券や損失を被った投資家はVIX指数の過去の推移を知らなかったか、VIX指数が一日で急上昇した場合にインバース型ETFがどのように変化するのかを想像できていなかったものと思われます。(個人的には想像できていなかった方の可能性が高いと思っています)

本件の問題点をまとめると下記の通りとなります。

- VIX指数の過去の推移を知らなかった可能性

- VIX指数が急上昇した際にインバース型ETNがどれくらい変化するかを想像できていなかった

今後、投資を行う上での参考にしてください。

残念な投信『SMBC・アムンディプロテクト&スイッチファンド(愛称:あんしんスイッチ)』

『あんしんスイッチ』はプロテクトライン(一定の元本確保)付きで世界の株式・債券・短期金融資産に分散投資を行う投資信託です。

基準価格がプロテクトラインを下回った場合、クレディ・アグリコル銀行が保証契約に基づき補填する仕組みとなっています。

設定時のプロテクトラインは9,000円ですので、設定時に投資した場合は最大損失リスクが10%となります。

基準価格が上昇すればプロテクトラインも上昇する仕組みとなっていました。(実際にプロテクトラインが上昇することはありませんでしたが)

一方、マーケット環境が悪化してプロテクトラインにタッチするとファンドは償還する契約となっていました。

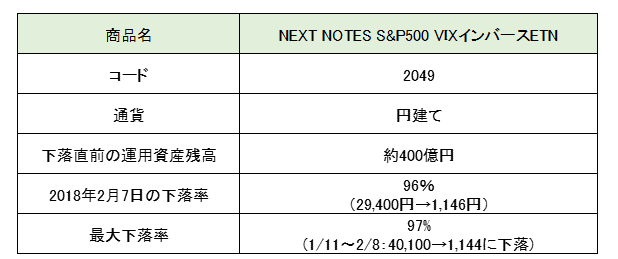

結果的にコロナショックの影響で2020年3月末には基準価格が9,171円まで下落し、その後も回復することなく2021年8月4日に基準価格が9,000円のプロテクトラインにタッチしたことで償還となりました。

当ファンドは基準価格とプロテクトラインの差が小さくなると、プロテクトラインにタッチしないようにポートフォリオのリスク量を減らす仕組みとなっていました。

その為、運用当初は概ね「株式20%・債券60%・短期金融資産20%」のポートフォリオでしたが、2020年4月末には「株式0%・債券3%・短期金融資産97%」というポートフォリオになりました。

その後、一時的に債券の比率を引き上げた時期もありましたが、株式を組み入れることはありませんでした。

株式市場は2020年4月以降大きく反発し、世界の株式市場はコロナショック前の高値を大きく上回りましたが、当ファンドはこの上昇の恩恵を一切受けることができませんでした。

ここでのポイントはマーケットが下落するとポートフォリオのリスク量を減らさなければいけない運用は上手くいかないということです。

ピーク時2,000億円以上の残高を集めましたが、基準価格の最高値が10,231円で、多くの期間は10,000円を下回っていたこともあり、大半の投資家は損失となったはずです。

下記は『あんしんスイッチ』の設定来データです。

本件の問題点をまとめると下記の通りとなります。

- ボラティリティが高くなるとポートフォリオのリスク量を減らす運用(リスクパリティ型運用)は上手くいかない

今後、投資を行う上での参考にしてください。

AAAにもかかわらずデフォルトしたCBO(社債担保証券)『シービーオー・オール・ジャパン』

『シービーオー・オール・ジャパン』は東京都とみずほ銀行がタッグを組んで、2006年3月15日に発行したCBO(社債担保証券)です。

- CBOの仕組みは同じ仕組みのCLOのコンテンツで確認してください:CLO(ローン担保証券)の仕組みとポイントを分かりやすく解説

みずほ銀行が引き受けた事業会社向けの私募債を証券化した商品です。

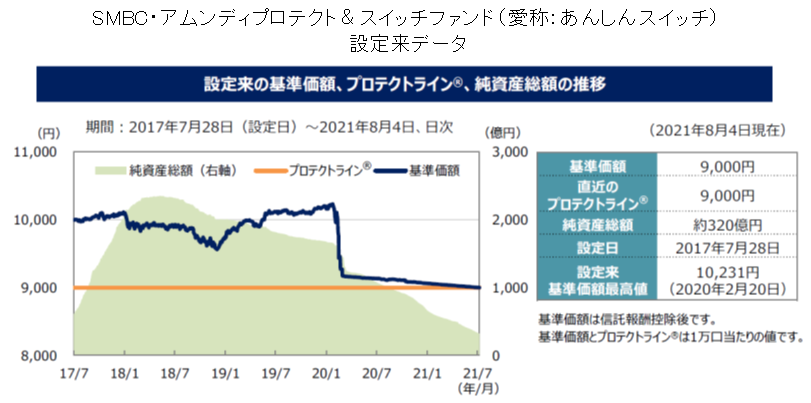

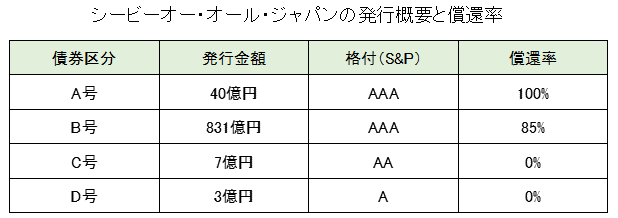

総額881億円で4つの区分に分類されて発行されました。

大部分はB号で831億円が当初、AAAの格付で発行されました。

その後、格下げに次ぐ格下げで最終的にはCCとなり、デフォルトが発生、投資金額の15%が毀損しました。

低格付け債のデフォルトは一定割合発生しますが、AAA格のデフォルトは前代未聞です。

格付の推移

- 2006年3月15日:AAA

- 2007年7月6月:AA

- 2007年9月11日:BB

- 2008年4月11日:B

- 2008年7月11日:CCC

- 2009年7月2日:CC

最終的な償還率のデータは下記の通りです。

A号は100%償還、C号・D号は全損、B号は85%の償還率となりました。

なぜ、AAAの債券がデフォルトという結果になったかはいくつかの要因がありますが、私募債の引き受けにおけるみずほ銀行の審査が甘くなったことが最大の要因ではないかと思います。

もともと東京都とのプロジェクトが前提にあり、CBOの発行金額の規模もある程度決定していた中で、私募債の引受けを行ったと考えられることから、審査が甘くなった可能性が高いと感じます。

加えて、格付会社も過去の一般的なデフォルト率を使って格付を行ったことで、結果的に前代未聞の格下げとなりました。

本件の問題点をまとめると下記の通りとなります。

- 官民の共同プロジェクトありきの金融商品には注意