こちらのページでは「イールドカーブ」について分かりやすく解説しています。

イールドカーブについての基本的な説明から「イールドカーブの種類」「日米の逆イールドの事例」「イールドカーブ・コントロール」「ロールダウン効果」など少し発展した内容まで網羅しています。

「イールドカーブの全て」と言える内容ですので、是非、参考にしてください。

特に、長短金利が逆転する「逆イールド」は景気後退・株価下落の先行指標となりますので重要です。

詳細は下記をご覧ください。

まず最初にイールドカーブについての説明です。

イールドカーブ(利回り曲線)とは

「イールドカーブ」(yield curve)は各期間の債券利回りをつなげた曲線で「利回り曲線」とも呼ばれます。

- Yield(イールド):利回り

- Curve(カーブ):曲線

具体的には縦軸に債券利回り、横軸に償還までの残存期間をとったものです。

金利は大きく分けて「短期金利」と「長期金利」に分けられます。

一般的には1年未満を「短期金利」、1年以上を「長期金利」と呼んでいます。

「短期金利」は中央銀行(FRBや日銀)がコントロールしており、「長期金利」は債券市場の市場参加者の思惑や需給により市場原理で変動します。

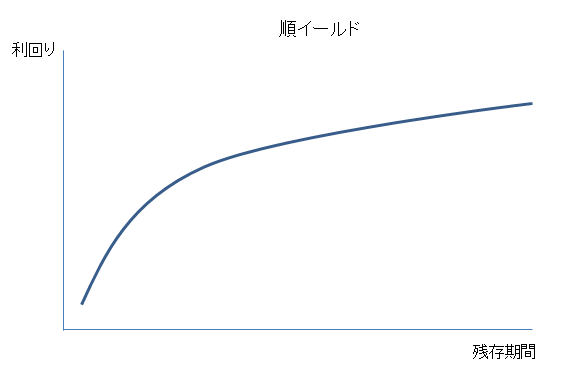

一般的な経済環境では期間の長い金利ほど高くなるため、イールドカーブは右肩上がり(順イールド)になります。

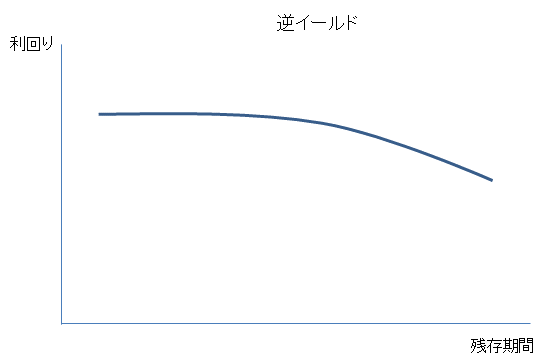

しかし、景気がピークを打つタイミングや、悪化するタイミングでは右肩下がり(逆イールド)など異なった形状になることもあります。

また、イールドカーブの形状の変化は景気の先行指標と言われることも多いですが、将来の景気動向だけでなく、インフレ率の変化、債券の起債状況なども織り込んでいると考えられます。

次にイールドカーブの種類について解説します。

イールドカーブは3種類

イールドカーブは3種類あります。

- 順イールドカーブ

- フラット・イールドカーブ

- 逆イールドカーブ

それぞれ順番に解説していきます。

順イールドカーブ

「順イールドカーブ」は短期金利より長期金利の方が高い状態を表します。

多くの期間でイールドカーブは順イールドカーブになります。

今後、金利が上昇するという見方が多く、政策金利に影響される短期金利よりも先にマーケット金利である長期金利が上昇することで順イールドの形状となります。

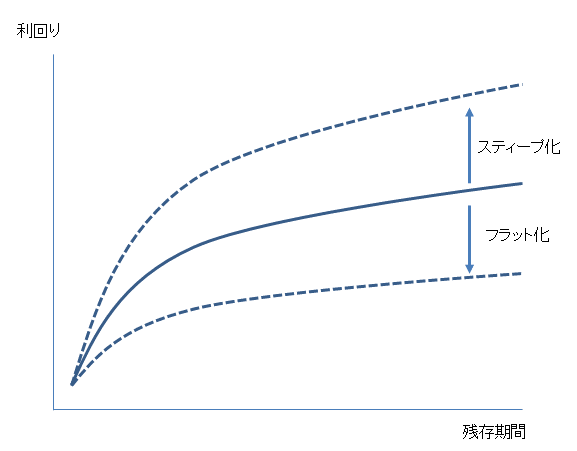

そして、長短金利の差が大きくなってイールドカーブの傾きが急になることを「スティープ化(スティープニング)」といいます。

逆にイールドカーブの傾きが緩やかになることを「フラット化(フラットニング)」といいます。

一般的な銀行は短期金利(預金等)で調達し、長期金利で貸出しや債券運用を行うウェイトが大きいことから、イールドカーブがスティープ化すると収益が増加すると言われています。

下段の方で解説している日銀のイールドカーブ・コントロールはイールドカーブのフラット化による金融機関の業績悪化を是正するために導入されました。

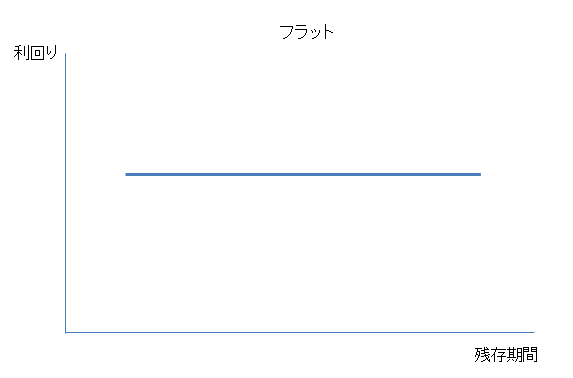

フラット・イールドカーブ

「フラット・イールドカーブ」は短期金利から長期金利までほぼ同じ金利水準で並ぶ状態を表します。

フラット・イールドカーブは景気拡大期から景気後退期への転換点に発生しやすくなっています。

順イールドから逆イールドに移行する際の中間点と言えます。

逆イールドカーブ

「逆イールドカーブ」は短期金利より長期金利の方が低い状態を表します。

いわゆる「長短金利の逆転」現象です。

今後、金利が低下するという見方が多く、マーケット金利である長期金利が先に低下することで発生します。

逆イールドは滅多に発生することはありませんが、景気後退局面に入る場合に発生するケースが多くなります。(米国の2000年・2006年・2019年、日本の1989年など)

そのため、景気悪化・株価下落の先行指数としてマーケットで注目されています。

ちなみに正式に「逆イールド」として認められるには、2年債と10年債の利回りが逆転することとされています。

また、逆イールドは長期間継続することはほとんどありません。

これまでのケースでは逆イールドが発生しても、長くて1年前後で解消しています。

逆イールドは景気後退・株価下落の先行指標【日米の逆イールド発生事例を紹介】

逆イールドは景気悪化・株価下落の先行指標と言われることが多いですが、こちらでは米国と日本の事例について検証します。

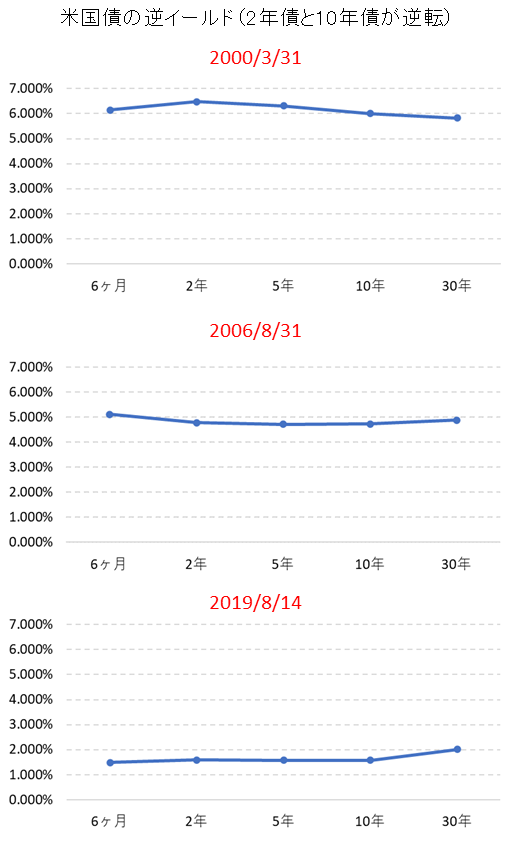

まず、下記の2000年3月・2006年8月・2019年8月の米国のイールドカーブをご覧ください。

米国の逆イールド事例(2000年3月・2006年8月・2019年8月)

2000年3月31日・2006年8月31日・2019年8月14日の米国債イールドカーブは「逆イールド」となっています。(2年債と10年債が逆転)

- 2000年3月31日:ITバブル崩壊直前

- 2006年8月31日:リーマンショック前

- 2019年8月14日:コロナショック前

下記は実際のイールドカーブです。

短期金利は中央銀行(FRB)がコントロールしており、長期金利は市場原理で上下しています。

短期金利より長期金利の方が低くなっているということは、債券市場では将来の景気減速を予測しているということになります。

実際に上記の逆イールド発生後、いずれも景気後退・株価下落が発生しました。

2000年以降の3つの大きなマーケットの下落(ITバブル崩壊・リーマンショック・コロナショック)は債券市場の見通しが正しかったことを示しています。

- ITバブル崩壊時の各資産クラスの最大下落率はこちらを参照:各資産の最大下落率(ITバブル崩壊)

- リーマンショック時の各資産クラスの最大下落率はこちらを参照:各資産の最大下落率(リーマンショック)

- コロナショック時の各資産クラスの最大下落率はこちらを参照:各資産の最大下落率(コロナショック)

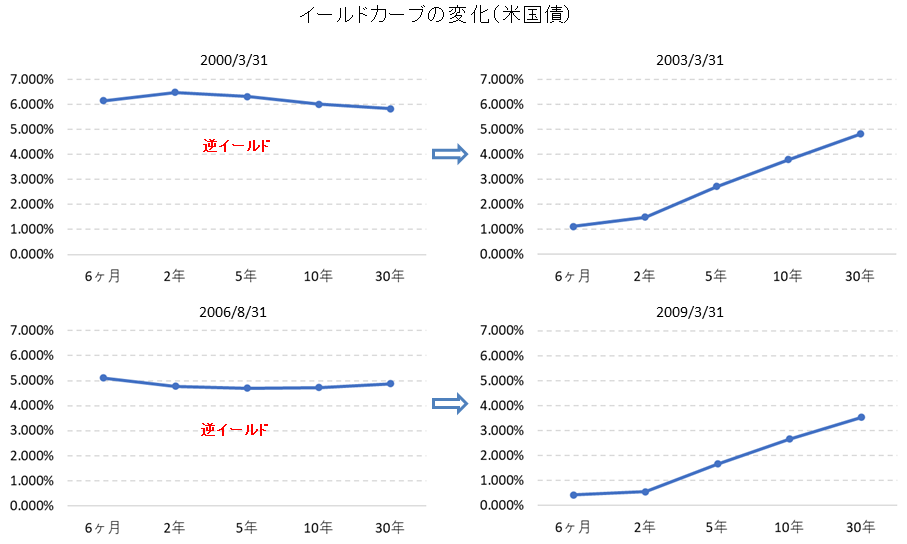

そして、下記をご覧いただくと、2000年代の3回の逆イールド発生後はFRBが大幅に短期金利(FFレート)を下げたことが確認できます。

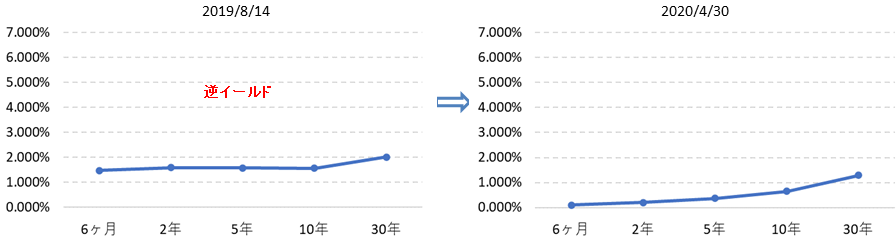

「2003/3/31」「2009/3/31」「2020/4/30」のイールドカーブを確認すると、短期金利が大幅に低下し、イールドカーブが順イールドになっているのが分かります。

- 2001年1月~2003年6月:政策金利を6.5%→1%に引き下げ

- 2007年9月~2008年12月:政策金利を5.25%→0.25%に引き下げ

- 2019年7月~2020年3月:政策金利を2.5%→0.25%に引き下げ

いずれのケースも景気後退・株価下落に対応するため、FRBが大幅な利下げを行うことになりました。

ちなみに2022年3月29日、2022年6月13日にも逆イールドが発生しており、今後のマーケットには注意が必要です。

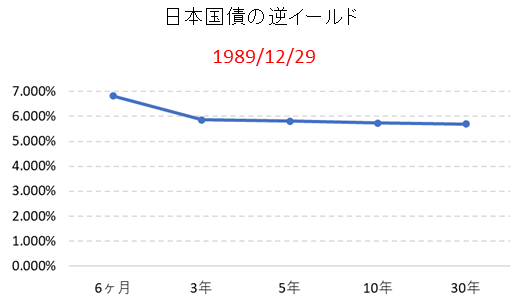

日本の逆イールド事例(1989年12月)

ちなみに日本でも日経平均が史上最高値(38,915円)を付けた1989年12月29日のイールドカーブが逆イールドになっています。(平成バブル)

その後の日本の景気や株価がどうなったかは説明するまでもないでしょう。

日本の景気悪化、日本株の歴史的な下落についても債券市場は見通していたことになります。

逆イールドは「日本の平成バブル崩壊」「ITバブル崩壊」「リーマンショック」「コロナショック」と過去数十年間に起こった大幅な景気後退・株価下落をことごとく予言していたことになりますので、今後、逆イールドが発生した際には、注意する必要があります。

- 逆イールドのより詳しい事例はこちらを参照:逆イールドの歴史(米国は1976年以降5回・日本は1987年以降1回)

イールドカーブコントロールとは

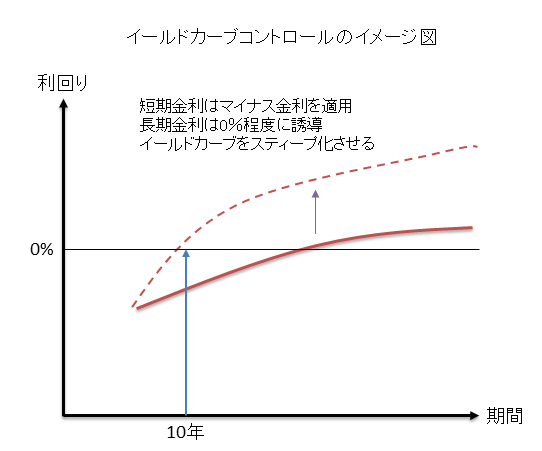

イールドカーブコントロールは黒田日銀の金融政策の1つで、2016年9月から採用された手法です。

正式には「長短金利操作付き量的・質的金融緩和」と言います。

通称が「長短金利操作(イールドカーブ・コントロール)」です。

既に行われていた異次元緩和の影響により、一部マイナスに設定された短期金利とともに、長期金利も大幅に低下し、短期金利と長期金利がほぼ同レベルでフラット化した状態となっていました。

長期金利が極端に低水準のなかでのイールドカーブのフラット化は銀行や生保をはじめとする金融機関や機関投資家の業績にマイナスの影響を与えます。

これを是正するために1年以下の短期金利と10年の長期金利という2つの金利をそれぞれ別に操作して、イールドカーブを立たせる(スティープ化させる)目的でイールドカーブコントロールを導入しました。

短期金利についてはそれまで同様、金融機関が保有する日銀当座預金の一部にマイナス0.1%のマイナス金利を適用して操作します。

そして、新たにコントロールの対象となった長期金利は公開市場操作(オペレーション)を使い、10年国債の利回りがおおむねゼロ%程度で推移するように誘導することとなりました。

10年国債の誘導目標は下記の通り変化していきました。

- 2016年9月~:0%±0.1%

- 2018年7月~:0%±0.2%

- 2021年3月~:0%±0.25%

日銀のイールドカーブコントロールとは本来は市場原理で動くはずの長期金利までも日銀がコントロールするという施策です。

下記は日銀が行うイールドカーブコントロールのイメージ図です。

債券のロールダウン効果(ローリング効果)とは

次に、債券のロールダウン効果(ローリング効果)について説明します。

順イールドの場合、債券の残存期間が短くなるとともに利回りは低下します。

利回り曲線が変化しないとの前提に立てば、長期債を購入したあと、1年、2年と経過すれば利回りが低下することになります。

利回りが低下するということは債券価格が上昇するということになります。

このように時間の経過とともに債券価格の上昇が期待できることをロールダウン効果と言います。

そして、ロールダウン効果は、イールドカーブの傾きが急(スティープ化)な場合に特に効果が大きくなります。

説明だけでは理解が難しいと思いますので、ロールダウン効果を具体的な例を使って解説します。

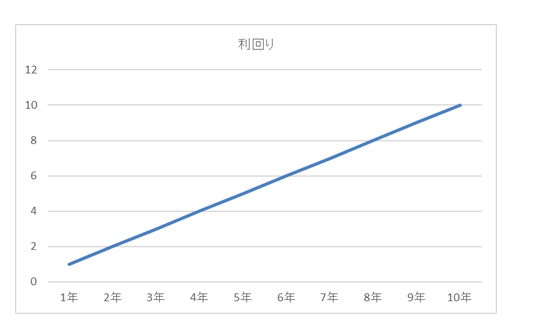

ロールダウン効果の例

- 上記の図のようにイールドカーブが「1年1%・2年2%・3年3%・・・・・10年10%」と仮定します

- 現時点で10年債(クーポン10%・債券価格100)を購入した場合、イールドカーブに変化がなければ5年後の債券価格はいくらになっているでしょうか?

- 残存5年、クーポン10%で最終利回りが5%になればいいので、単純計算で債券価格は125になります。【利付債券の最終利回り(%)={クーポン+(償還価格一買付価格)÷残存年数}÷買付価格×100】

これがロールダウン効果です。

順イールドでイールドカーブが変化しないという前提であればロールダウン効果が発生します。

そして、傾きが急(スティープ化)な場合はより効果が大きくなります。

よって、順イールドで今後イールドカーブがそれほど変化しないだろうといった見通しであれば、長期の債券を購入した方が、ロールダウン効果の分だけプラスになるということになります。特にイールドカーブの傾きが急(スティープ化)な場合はロールダウン効果が大きくなります。

イールドカーブの関連ページ

景気サイクルとイールドカーブ関係はこちらを参照!

債券のスプレッドとデュレーションについてはこちらを参照!

日米の長期金利の推移はこちらを参照!

債券市場の全体像はこちらを参照!