こちらのページでは残高が大きく拡大している「米国学生ローン」について紹介しています。

米国では大学卒業生の約70%が学生ローンを借りており、平均負債残高は平均3.5万ドルと言われています。

就職した段階で3.5万ドルの借金はさすがに厳しい環境です。

延滞率は2013年~2020年に一時10%以上となりました。

2021年以降はコロナ化における政府支援で一時的に低下しています。

詳細は下記をご覧ください。

下記に米国の学生ローンの残高の推移や延滞率の推移を掲載します。

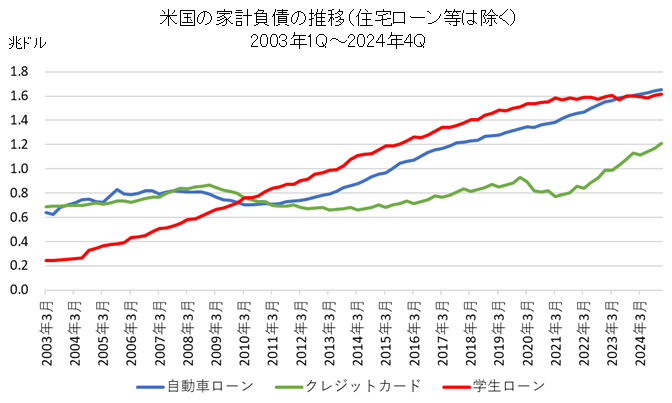

米国の自動車ローン・クレジットカード・学生ローンの残高推移(学生ローンは大幅に増加)

こちらは米国の家計における債務の内、「自動車ローン・クレジットカード・学生ローン」の残高推移を掲載しています。

学生ローンの残高は1.5兆ドルを超え、2003年と比較すると7倍近くまで増加しています。

自動車ローンも2012年頃から再度増加傾向となっていますが、学生ローンは2009年に自動車ローンの残高を抜きました。

上記にも書きましたが、70%の学生が平均3.5万ドルのマイナスから社会人をスタートさせます。

日本でも奨学金を活用している人がいますが、比率としては少数派で金額ももっと小さい金額です。

米国の大学の学費はどんどん値上がりして日本の大学よりはるかに高い金額となっています。

さらに日本の大学生は比較的時間に余裕がありアルバイトを掛け持ちでやったりもできますが、米国の大学は進級や卒業のハードルが高く、予習・復習・テスト対策など学校以外での勉強も忙しいことからアルバイトをする時間がかなり限られます。

そのため、それ程貧しい家庭でなくても学生ローンを借りないと大学に行けないということになります。

余談ですが、大学でこれくらい勉強をするという部分が米国と日本の企業格差になっていると感じます。

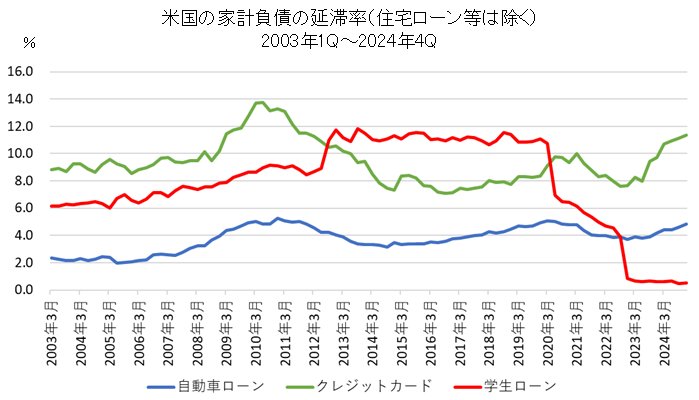

米国の自動車ローン・クレジットカード・学生ローンの延滞率推移

次に「自動車ローン・クレジットカード・学生ローン」の90日以上の延滞率の推移です。

元利金の支払いを90日以上滞納している延滞率をみると米国の学生ローンは2012年~2019年は10%を超える延滞率となっています。

2020年に入り学生ローンの延滞率が急低下していますが、これは「コロナウイルス支援・救済・経済安全保障法(CARES法)」などによる「返済猶予」によるものですので、本質的に改善しているわけではありません。

クレジットカードの延滞率はリーマンショック直後に13%台まで上昇、その後は改善傾向となっていましたが、2023年から再度上昇傾向となっています。

自動車ローンの延滞率は一時、リーマンショック直後の水準である約5%に近づいており、それを問題視するアナリストなどもいましたが、学生ローンの10%超の水準と比較するとかなり低い水準です。

ただし、米国の学生ローンは国(連邦政府)からの借入れが大半であるのに対し、自動車ローン・クレジットカードは民間金融機関からの貸出・与信が大半であるため、延滞やデフォルトが増加した場合の経済やマーケットに対する影響度は自動車ローン・クレジットカードの方が大きい可能性もあります。

違う見方をすると自動車ローン・クレジットカードの方が審査をしっかり行っており、学生ローンは相対的に融資を得られやすい環境になっている可能性も考えられます。

2008年のサブプライムローン・ショック時(リーマンショック時)と同様に、本来なら借入れできない人に対する融資や本来あるべき限度以上の融資をおこなっていることになるかもしれません。ただし、デフォルトしても債権者が国なので、それほど大きな問題にならないということかもしれません。

しかし、多額の学生ローンを抱えることで現在の20代~30代で住宅や自動車の購入を控える動きも出始めているようです。

今後もこの流れが続くようですと、GDPの70%を占める米国個人消費の下押し要因となり、実体経済にも影響を与える可能性がありますので、この点は注意が必要です。

- リーマンショック時の株式や債券の変化率はこちらをご覧ください:各資産の最大下落率(リーマンショック)

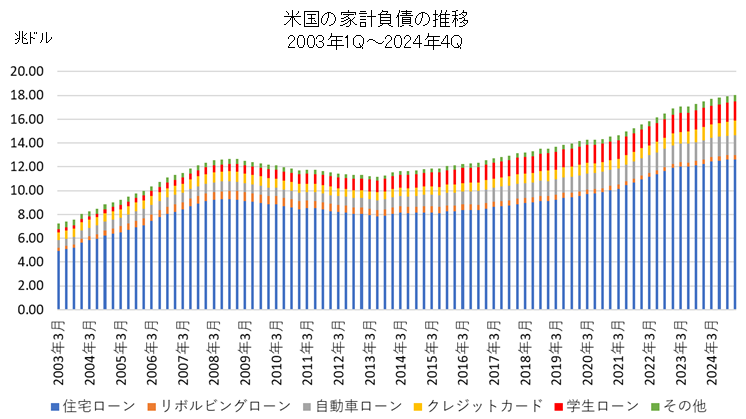

最後に米国の家計債務全体のデータを掲載しておきます。

【参考】米国の家計債務全体の推移(GDP対比でみればバブルではない)

上記では「自動車ローン・クレジットカード・学生ローン」の残高推移を掲載しましたが、こちらでは参考として「住宅ローン・リボルビングローン・その他」を加えた、米国の家計債務の全体の推移を掲載します。

米国の家計債務の内、最も割合が大きいのは住宅ローンです。

住宅ローンについてはリーマンショックの引き金となったサブプライムローン問題(本来、融資できない低い信用力の人にまで住宅ローンを提供していた)は金融市場に大きなインパクトを与えました。

2008年以降、住宅ローン残高は一時的に減少しましたが、2013年頃から増加トレンドとなっています。

更に上記の学生ローンや自動車ローンの残高も増加傾向であるため、家計債務全体では2017年にはリーマンショック前の残高を超えています。

これをもって米国のクレジットバブル再来という人もいるようですが、バブルかどうかを見るには残高ではなく名目GDP対比の水準を確認すべきです。(経済規模が大きくなれば債務が拡大することは当たり前とも言えます)

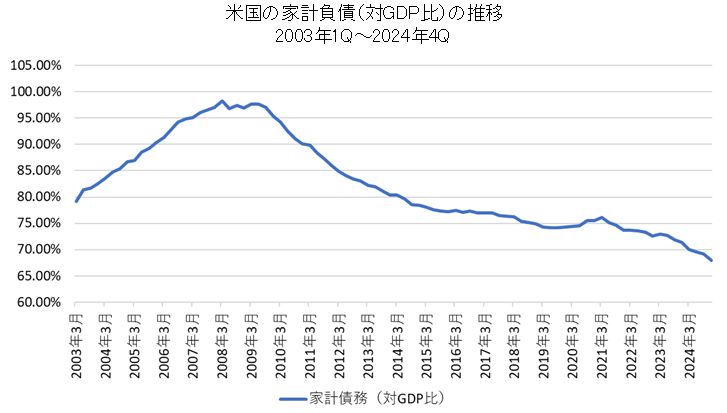

こちらが米国の家計債務(対名目GDP比)の推移です。

米国はリーマンショック以降、名目GDP(経済規模)を大きく拡大させているため、家計の債務は残高では過去最高を超えていますが、GDP対比の水準ではリーマンショック時を大きく下回ります。

よって、米国の家計債務はバブルという状態ではありません。

同様に企業債務もバブルではないかと言われますが、これは確かにGDP対比の企業債務はリーマンショック前を超えてきていますが、水準は名目GDPの75%程度ですので、100%近くまでいった「リーマンショック前の家計債務」ほどではありません。

逆に心配なのは政府債務です。連邦政府と地方政府を合わせると政府債務残高は名目GDPの100%を超えています。

この点はマーケットにも悪影響が出る可能性があるので注意しておく必要があります。

- 米国の企業債務・政府債務の名目GDP対比のデータはこちらを参照:米国の債務残高/GDP比率の推移(家計・企業・金融セクター・連邦政府・地方政府)