「世界最大の機関投資家」「世界最大の年金基金」として度々話題になる「GPIF」。

「Government Pension Investment Fund」の頭文字をとったもので、日本語名は「年金積立金管理運用独立行政法人」という、とんでもなく覚えにくい名称です。

こちらのページでは「GPIF」の役割やポートフォリオの変遷について掲載しています。

「GPIF」の運用資産は巨額ですが、あくまで年金制度の補完的な役割です。それでも長期的に年金制度を維持するためには重要な存在です。

世の中では「GPIF」の役割を勘違いしている方も多いようですので、下記で分かりやすく解説します。

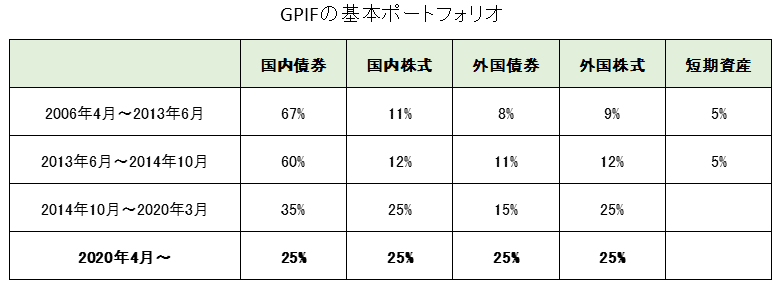

また、元々「GPIF」は超保守的なポートフォリオで運用していましたが、徐々に株式や外貨の比率を高めています。

詳細は下記をご覧ください。

日本の公的年金は賦課方式でありGPIFは年金財政の中心ではなく補完的な役割

過去にもマーケットが低迷すると「株安・円高で年金財政が崩壊する」といった報道を目にしたことが何度もあります。

たしかにGPIFの運用資産は2020年末で約180兆円と巨額であり、株安や円高が進むと数兆円~数十兆円の資産が目減りすることもあるので、そのように言いたくなる気持ちも分からないではありません。

しかし、基本的な部分から説明すると、日本の公的年金制度は「賦課方式」と呼ばれる世代間扶養が原則です。

自分で積み立てた年金原資を運用して受取るのではなく、現役世代が支払った年金を高齢者が受取る仕組みです。

現役時代に支払った掛け金をGPIFが運用して将来受け取るという仕組みではありません。

よって、GPIFが運用している資金が年金財政の中心になっているのではなく、あくまで調整弁でしかありません。

GPIFの運用資産が180兆円と巨額であるため、その資産が年金支払いの中心と勘違いしやすいのですが、2020年時点で公的年金の給付総額は1年間で55兆円もあります。

GPIFの運用資産が中心ですと、3年も持たずに財源がなくなります。

GPIFは賦課方式(世代間扶養)による年金給付において不足がある場合に、年金特別会計に納付することで穴埋めする役割です。

現在の運用残高は過去に国民が納めた保険料のうち、年金給付に回されずに余った分とその運用益です。

ちなみに2020年度は年金会計が不足したため、1.5兆円を年金特別会計に納付しています。

55兆円の内、1.5兆円ですので年金給付の2.7%程度です。

もちろん、少子高齢化が進むことで今後、必要金額が増えていく可能性はあります。

ちなみに年金の財政計画では今後100年間の年金給付の内、10%をGPIFの運用収益で賄うことが前提とされています。

よって、GPIFの資産が株安円高によって短期的に減少しても、直ちに年金財政に影響を与えるわけではありません。

ちなみに2001年の市場運用開始以来、2020年までの累積収益は約95兆円となっています。

やはり国際分散投資を長期で行えば儲かる可能性が高いのでしょうか。

今後、余程マーケットがクラッシュしても累積収益がマイナスになることは中々ないと考えられます。

マーケットが下落した時に「年金財政の破綻」と批判したり、騒ぎ立てることはもうやめましょう。

GPIFの基本ポートフォリオの変化

上記にも掲載しましたが、マーケットが調整するたびに「年金財政の破綻」「年金資産でバクチ」と騒ぎ立てる人が出てきます。

その中にはGPIFのポートフォリオが徐々にリスクを高めた構成に変化させていることを批判する人もいます。

個人的には現在のポートフォリオはバランスが取れてちょうど良いと感じています。

下記に「GPIFの基本ポートフォリオの変遷」を掲載します。

GPIFのポートフォリオの推移を見ると、国内債券の比率を引き下げて、国内株式・外国債券・外国株式の比率を高めてきたことが分かります。

2013年6月までは国内債券と短期資産で72%を占めていました。

アベノミクス開始後、ポートフォリオが大きく変更され、現在では国内外の株式・債券に25%ずつという比率になっています。

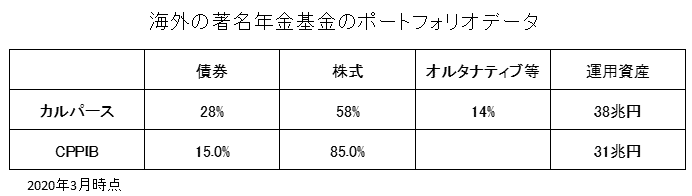

GPIFと同じような機能である「カリフォルニア州職員退職年金基金(カルパース)」と「カナダ年金制度投資委員会(CPPIB)」のポートフォリオデータはこちらです。(2022年時点)

また、世界最大のソブリン・ウェルス・ファンドである「ノルウェー政府年金基金グローバル」のポートフォリオのデータは下記をご覧ください。

「ノルウェー政府年金基金グローバル」は株式比率が高いことで有名です。

ちなみに、ノルウェー政府年金基金グローバルは「年金」という名称が入っていますが、GPIFのような純粋な年金のためのファンドではなくSWF(ソブリン・ウェルス・ファンド)としての性格が強くなっています。国の財政が不足した時に補填する役割です。

反対にGPIFをSWF(ソブリン・ウェルス・ファンド)と紹介する人がいますが、GPIFはSWFではなく、純粋な年金基金です。

いずれにしても、世界で著名な年金基金やSWF(ソブリン・ウェルス・ファンド)は株式の比率がかなり高めとなっています。

年金基金やSWF(ソブリン・ウェルス・ファンド)は超長期の運用が可能ですので、資本主義経済が破綻しない限りにおいては株式の比率を高水準にすることは理にかなっています。

GPIFも2014年に株式比率を内外合計で50%まで高めたことで、ようやく世界基準のポートフォリオになりました。

日本においては家計が保有する株式の比率が低く、現預金に偏っています。

GPIFのポートフォリオは個人の資産形成の指針になると思います。

老後まで10年以上ある人などはGPIFのポートフォリオを参考に株式比率を高めた方が良いのではないでしょうか。

- 日・米・欧の家計の金融資産構成はこちらを参照してください:家計の金融資産構成(日本・米国・ユーロ圏)

また、iDeCoで運用する場合も、同じ年金ということもあり、GPIFのポートフォリオは参考になると思います。

特に若い人は、運用期間を長くとれるので最低でもGPIFのポートフォリオ並みに株式を組み入れた方が良いでしょう。