「空売り比率」の意味を勘違いしている人が多いようです。

「空売り比率」は将来買戻しされるポテンシャルを表すものではありませんので注意が必要です。

おそらく「空売り比率」と「空売り残高比率」を混同していると思われます。

- (正しい)空売り比率=信用売り金額÷合計売り金額(売買代金)×100

- (間違った)空売り比率=信用売り残÷1日の出来高×100【←空売り残高比率】

また、2013年に行われた空売りに関する2つの制度改正の影響で「空売り比率」は高くなりやすくなっています。

1日に信用取引が何回転でもできるようになり、さらに空売りの注文が出しやすくなりました。

詳細は下記をご覧ください。

空売り比率とは(空売り残高の比率ではありません)

2014年以降、マーケットアナリストなどが「空売り比率が高まっているから株式市場は反転する」といったコメントをしているのをよく耳にするようになりました。

おそらくこのようなコメントをしている人は空売り比率の定義を勘違いして「出来高に対して信用売り残がどれくらい残っているか」と解釈しているはずです。

計算式にするとこのようなイメージです。

- (間違った)空売り比率=信用売り残÷1日の出来高×100

たしかに昔はこのような基準でみている人もいたように記憶していますが、少なくとも2008年から東証が日々公表している「空売り比率」はそのような定義ではありません。

上記は「空売り比率」ではなく「空売り残高比率」です。

現在、東証が公表している「空売り比率」とは1日の売り注文合計(売買代金)に占める空売りの比率です。

計算方法は、まず一日の売り注文を「現物の売り」と「信用の売り(空売り)」に分けます。

合計の売り注文の金額(売買代金)に対して「信用売り(空売り)」の金額がどれくらいの割合かを計算します。

計算式にするとこのような形です。

- (正しい)空売り比率=信用売り金額÷合計売り金額(売買代金)×100

ちなみに売り注文と買い注文が成立することで売買が成立しますので、「合計売り金額=売買代金」となります。

仮に空売り比率が40%ということは、その日の売り注文の内、40%が空売りで60%が現物の売りということになります。

それでもなんとなく空売り比率が高いと将来買い戻される株式が多くなるというイメージで、株価の底入れの目安になりそうな気もしますが、実際には違うので注意が必要です。

また、一部では空売り比率を「信用売り残÷発行済み株式数」と勘違いしている人もいるようですが、そうだとしたら40%のような数字になるはずがありません。(少し考えれば分かります)

「信用売り残÷発行済み株式数」や上記で触れた「信用売り残÷1日の出来高」は「空売り比率」ではなく、空売り残高の比率です。(「空売り残高比率」と言った場合は正式には「信用売り残÷1日の出来高」の方を指します)

しつこいようですが「空売り比率」はあくまで空売りの残高とは関係ありませんので注意してください。

次に、2013年以降、空売り比率が高くなりやすくなっている原因について説明します。

空売り比率の上昇は2つの制度変更が原因

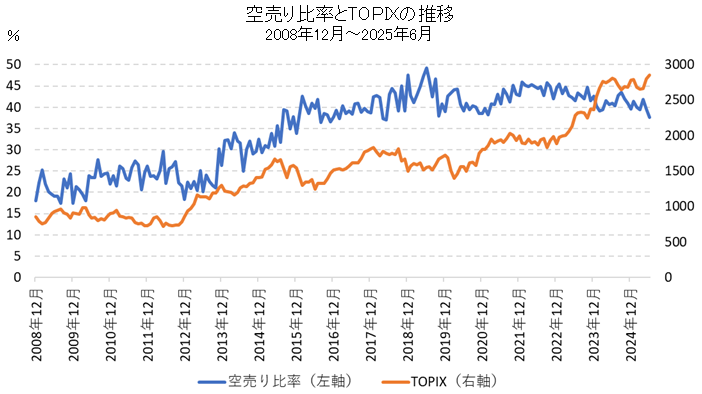

まず、空売り比率とTOPIXの比較チャートです。

下記の青い線は東証が公表している空売り比率の推移です。

空売り比率は東証が公表する空売り(価格規制あり)と空売り(価格規制なし)の合計から算出しています。

空売り比率をみると2012年10月頃~2013年10月頃に一時的に低下した後、2013年の後半から大きく上昇しているのが分かります。

2012年10月頃~2013年10月頃に一時的に低下しているのは、アベノミクスにより株価が歴史的安値から反転したことが要因と考えられます。

大底からの回復局面の初期段階では空売りが減少するのが一般的です。(日計りの回転売買でも売りから入る人が減ります)

そして、2013年11月以降は右肩上がりで空売り比率が上昇していますが、この前後で「空売り」に関して極めて重要な制度改正が2つ行われています。

空売りに関する制度変更①:信用取引で1日何回転でも売買が可能に

まず、2013年1月から信用取引の証拠金規制が緩和されました。

従来は「信用買い→売り」「信用売り→買い」で決済しても証拠金を使いまわすことはできませんでしたが、1日何回転でも売買できるようになりました。

つまり信用取引であれば無制限に何度でも売買が可能となりましたので、そもそも売買代金に占める信用取引の割合が増加しています。

これにより「信用売り→買戻し→信用売り→買戻し」を繰り返して行った場合、一日の売り注文(現物・信用)に占める信用売りの割合が高くなることから、空売り比率を高める要因となっています。

つまり、売りから入る回転売買をやる人が増えているということです。1日に何回転もするので空売り比率が上昇します。

これは売りだけでなく買いも同じです。

買いでも一日の買い注文(現物・信用)に占める信用買いの割合が高くなっています。

公表されていませんが信用買い比率(買い注文全体に占める信用買いの比率)を計算すると空売り比率と同様に上昇しているはずです。

空売りに関する制度変更②:空売り規制の緩和

次に、2013年11月5日に空売り規制の緩和が行われました。

従来は50単元超の空売りについて、直近公表価格以下の価格での発注(成行含む)が禁止されていましたが、改正後は当日基準値段から10%以上下落した銘柄以外は規制されないこととなりました。

イメージとしては従来は直近価格より少し上で指値をするしかありませんでしたが、改正後は現物の注文と同様に特に何も気にすることなく空売りの注文を出せるようになりました。

これにより空売りの利便性が格段に高まりました。

この改正も空売りの増加に大きく影響を与えていると考えられます。

ちょうど制度改正の直後から空売り比率が大きく上昇し、その後右肩上がりとなっています。

これら2つの制度改正の影響で、2013年以降、空売り比率が上昇しています。

空売り比率の調べ方

空売り比率は東京証券取引所(日本取引所グループJPX)が下記サイトで日々公表しています。

「空売り(価格規制あり)」と「空売り(価格規制なし)」のデータが公表されており、この2つの比率を合計したものが空売り比率の合計値となります。

空売りの価格規制とは「前営業日終値等から算出される当日基準価格から、10%以上価格が下落して取引が成立している銘柄(トリガー銘柄)について、51単元以上の信用新規売注文を、直近公表価格以下(成行注文も含む)で行うことが禁止されている」という内容です。

適格機関投資家は51単元以上ではなく、1単元から規制されます。

51単元とは100単位の銘柄であれば5,100株となります。

ちなみに50単元以下の注文を繰り返すことは意図的な分割発注とみなされ、法令違反行為の対象となりますので注意しましょう。

空売り比率の時系列データを確認したい方は下記サイトも便利ですので参考にしてください。

空売り比率のまとめ

現在、東証が公表している「空売り比率」は必ずしも将来買戻しされるポテンシャルを表すものではありません。(「空売り比率」と「空売り残高比率」は全く別のものです)

2013年以降、「空売り比率」が大きく上昇している要因として2つの制度改正が影響しています。

2つの制度改正により、1日に信用取引が何回転でもできるようになり、さらに空売りの注文が出しやすくなりました。

これにより「空売り→買戻し→空売り→買戻し→空売り→買戻し」を1日に繰り返すことで、空売り比率が高まっていると考えられます。

- 日本株の投資環境についてはこちらを参照してください:ひふみ投信・ひふみプラス/日本株の投資環境

- 信用取引の詳しい仕組みについてはこちらを参照してください:信用取引の仕組みを分かり易く解説

- 逆日歩についてはこちらを参照してください:逆日歩についての分かりやすくて詳しい説明