こちらのページでは株式の「信用取引」について体系的に分かりやすく解説しています。

信用取引のメリット・デメリットはもちろん、「一般信用取引」と「制度信用取引」の違い、「信用倍率」と「貸借倍率」の違いなど、知っているようで知らない部分も多いと思いますので参考にしてください。

「信用取引の全て」と言える内容ですので是非参考にしてください。

信用取引のメリット

信用取引のメリット①レバレッジが活用できる

信用取引は証券会社からお金を借りて株式を買う制度です。(信用取引の買い)

委託保証金として現金や保有株式等を担保提供することで、株式の購入資金を借りることができます。

そのため、手持ち資金(資産)より大きな取引を行うことが可能です。(レバレッジの活用)

例えば、100万円の現金を原資に300万円の株式を購入するような取引です。

また、長期的に保有しておきたい株式を担保にしながら、追加の株式取引をすることもできます。

ただし、レバレッジのかけ過ぎには注意が必要です。株価の下落により、担保が不足した場合は「追証」として追加の担保提供を求められます。

「追証」を提供できない場合は、信用取引で購入している株式や担保提供している株式を強制的に売却されてしまいます。

信用取引のメリット②空売り(信用の売り)が可能

信用取引では「買い」からだけでなく、「売り」からも取引をすることが可能です。(信用取引の売り)

そのため、株価が下落局面でも利益を上げることができます。

また、積極的に下落する銘柄を探して空売りするだけでなく、保有株式のリスクヘッジを目的とした取引にも活用できます。

信用の売り(空売り)を活用した取引手法として「つなぎ売り」があります。

一部規制が強化されましたが、今でも活用できる部分がありますので覚えておいてください。

次に信用取引における2種類の取引について解説します。

信用取引は「一般信用取引」と「制度信用取引」の2種類が存在

一般信用取引と制度信用取引の違い

信用取引には「一般信用取引」と「制度信用取引」の2つの制度があります。

「一般信用取引」は投資家と証券会社が相対で信用取引を行う仕組みです。

「制度信用取引」は取引所の定めたルールの下で信用取引を行う仕組みです。

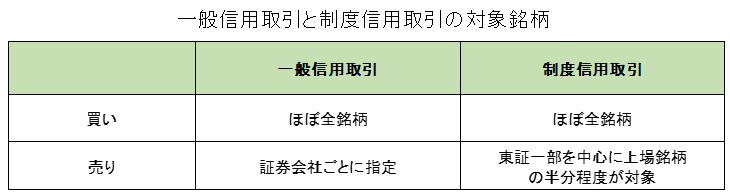

「一般信用取引」の対象銘柄は原則全上場銘柄です。ただし、常に全銘柄の取引ができるわけでなく、各証券会社が指定するものになります。通常、「一般信用取引」による「信用の買い」はほぼ全ての銘柄で可能ですが、「信用の売り」はかなり銘柄が限定されます。

「制度信用取引」の対象銘柄は2パターンあり、「信用の買い」のみができる「制度信用銘柄」と証券金融会社との貸借取引を活用した「信用の売り」も可能である「貸借銘柄」があります。

「制度信用銘柄」は基本的に上場後、初値が付いた翌日に全銘柄が指定されます。債務超過等の銘柄以外のほぼ全銘柄が対象と考えて問題ありません。よって、「制度信用取引における信用の買い」は上場日の翌営業日以降はほぼ全ての銘柄が可能と理解しておきましょう。

一方、「貸借銘柄」は株主数、流動性、業績などの基準があるのでややハードルが高く、ざっくり全上場銘柄の半分くらいが対象となっています。(東証プライムのみでは80%以上が対象となっていますが、東証スタンダード・グロースを含めると半数程度となります)

よって、「制度信用取引における信用の売り」は東証1部銘柄を中心に全上場銘柄の半分くらいで可能と理解しておきましょう。

「一般信用取引」と「制度信用取引」の対象銘柄をまとめると下記の通りとなります。

次に「一般信用取引」と「制度信用取引」のメリット・デメリットについて解説します。

一般信用取引と制度信用取引のメリット・デメリット

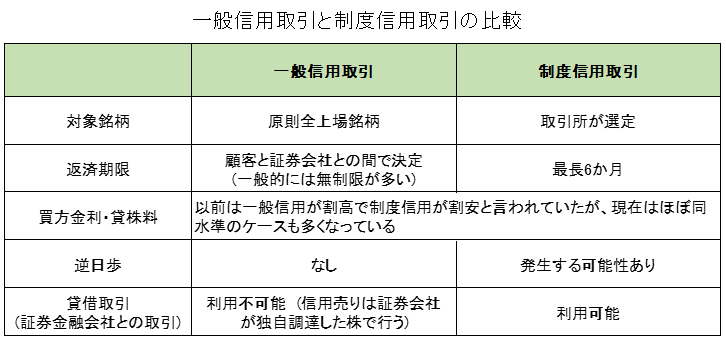

下記の表は「一般信用取引」と「制度信用取引」のポイントを比較しています。

「一般信用取引」と「制度信用取引」のどちらを使うのかを判断する際のポイントを解説します。

まず、「一般信用取引」のメリットとして「期限が長期(無期限)」である点があります。

一方、「制度信用取引」のメリットとして以前は「コスト(買方金利・貸株料)が安い」という点がありましたが、現在はケースバイケースで、「一般信用取引」で「制度信用取引」と同水準の買方金利・貸株料を提示している証券会社も増えています。

よって、コストが同水準の証券会社の場合は、信用の買いは基本的に「一般信用取引」で行い、信用の売りは取扱い可能銘柄に応じて「一般信用取引」と「制度信用取引」を使い分ける形となります。

コストが高い証券会社の場合は、短期の売買であればコストが安い「制度信用取引」、長期の売買は「一般信用取引」という形になります。

この場合でも取り扱い可能銘柄に応じて「一般信用取引」と「制度信用取引」を使い分ける必要があります。

例えば、IPO(新規公開銘柄)の信用売りを行いたい場合は、「制度信用取引」では不可能ですので短期の場合でも「一般信用取引」となります。

また、制度信用取引における「貸借銘柄」に指定されていない銘柄の信用売りを行いたい場合も「一般信用取引」となります。もちろんいずれの場合も各証券会社で「一般信用取引」の銘柄として指定されている場合に限ります。

また、「一般信用取引」のメリットとして空売りにおける「逆日歩」の発生がない点があげられます。ただし、証券会社に株券の在庫がなくなると、空売りはできなくなります。

- 逆日歩についてはこちらを参照してください:逆日歩についての分かりやすくて詳しい説明

次に空売りに関連する用語で重要な「信用倍率」と「貸借倍率」の違いを解説します。

信用倍率と貸借倍率の違い

同じような内容を意味する用語で「信用倍率」と「貸借倍率」というものがあります。

信用倍率の計算式は下記の通りです。

- 信用倍率(倍)=信用買い残÷信用売り残

信用倍率は通常1倍を上回っていることが一般的です。

1倍近くになったり1倍割れをした場合、「取り組みが良い」といわれます。

これは売り残の割合が大きいことを表しますので、将来の上昇要因となります。

ただし、信用倍率が低くても、そもそも信用買い残と売り残の残高自体が売買高に対して小さい場合は影響がほとんどありません。

よって、信用倍率をみる場合は、まず信用買い残と信用売り残の規模が一定以上あるかを確認する必要があります。

その上で信用倍率が1倍割れなどであれば将来の株価上昇要因となります。

貸借倍率の計算式は上記の信用倍率と同じです。

- 貸借倍率(倍)=信用買い残÷信用売り残

「信用倍率」と「貸借倍率」の違いは、「信用倍率」が一般信用取引と制度信用取引の合計値であるのに対し、「貸借倍率」は日本証券金融(日証金)が公表する制度信用取引のみのデータです。

よって、データの信頼性は「信用倍率」が高くなります。

ただし、「貸借倍率」は公表タイミングが速く速報性に優れています。

ちなみに、売り残が増加して信用倍率・貸借倍率が低下すると「逆日歩」が発生することもあります。

2013年に信用取引の大きな規制緩和が2つ行われた(これにより空売り比率は高くなる傾向に)

2013年に行われた下記の2つの規制緩和によって「空売り比率」が高く算出される傾向にあります。

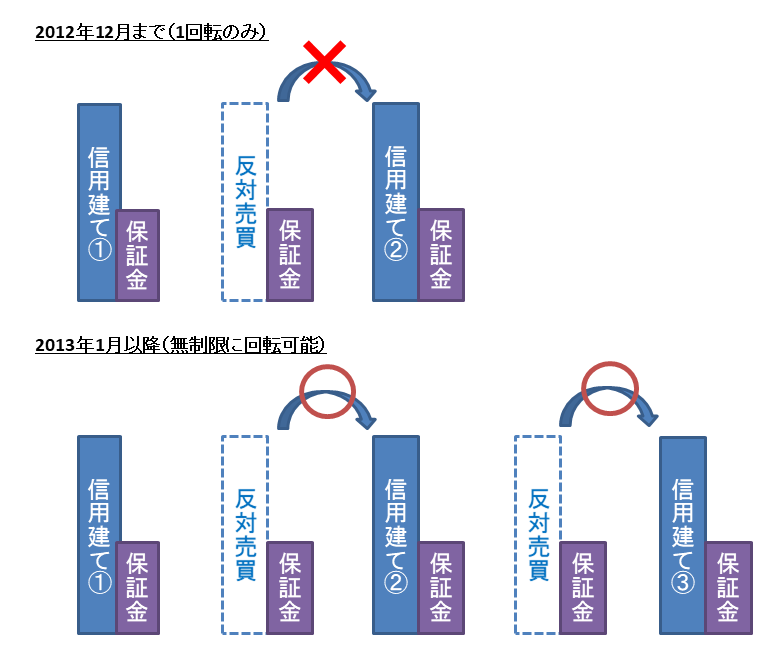

委託保証金に関する制度改正(2013年1月)

いわゆる回転が無制限になった改正です。

それまでは信用取引(売り・買い)を行った後、同日に反対売買で決済しても再度、その委託証拠金を利用して信用取引を行うことはできませんでした。

2013年1月以降は、反対売買で決済した後、その委託証拠金を使って信用取引ができることとなりました。

そのため、2013年1月以降は日本株の売買代金が増加傾向となっています。

日本株の売買代金を時系列で比較する際は注意が必要です。

空売り規制の緩和(2013年11月)

いわゆる時価より低い価格の空売りが可能となった改正です。

大口取引は従来の規制が残っていますが、これにより信用売り(空売り)の利便性が大きく向上しました。

空売り規制の緩和と上記の委託保証金に関する制度改正により東証が公表している空売り比率が上昇しやすくなっています。

「空売り→買戻し→空売り→買戻し→空売り→買戻し・・・・」を無制限に行う取引が増加することで空売り比率が上昇します。

- 空売り比率についてはの詳細はこちらを参照してください:「空売り比率」の意味を間違えていませんか?

信用取引の注意・規制措置

東証が行う注意・規制措置

「日々公表銘柄」:信用取引の利用が一定割合以上である銘柄の残高・信用取引利用率について公表

「規制措置」:信用取引の利用が過度と認められる場合に委託保証金率の引上げ、代用の制限(現金の差入れ)を行う

日本証券金融(日証金)が行う注意・規制措置

「貸株注意喚起」:信用取引の売りの増加に伴い賃借取引における貸株利用が増加し、日証金による株式の調達が困難となるおそれがある場合、証券会社に対して注意喚起を実施

「貸株申込み制限措置」:信用取引の売りの増加に伴い貸借取引における貸株利用が増加し、日証金による株式の調達が困難となった場合、証券会社に対して新規の貸株申込みの受付を制限又は停止する措置を実施