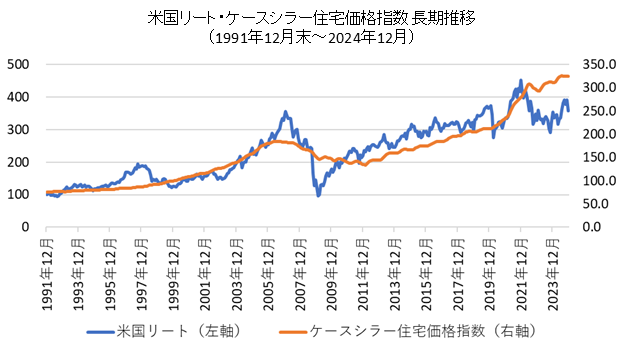

こちらのページでは「米国リート」「ケースシラー住宅価格指数」「長期金利(10年国債利回り)」の比較チャートを掲載しています。

米国リート・米国不動産市場の歴史を確認することができます。

米国リートはマーケットで取引されているため、ケースシラー住宅価格指数よりもボラティリティが大きくなります。

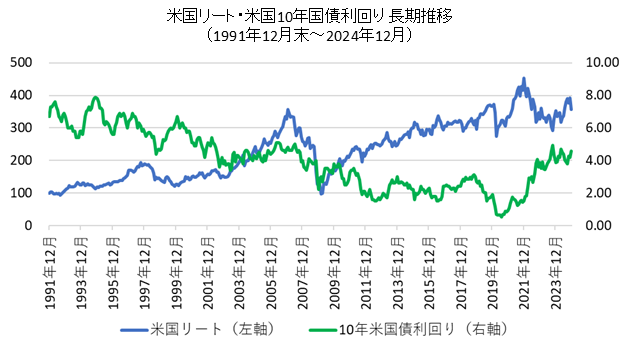

また、米国リートは長期金利に対する感応度が高いと言われています。

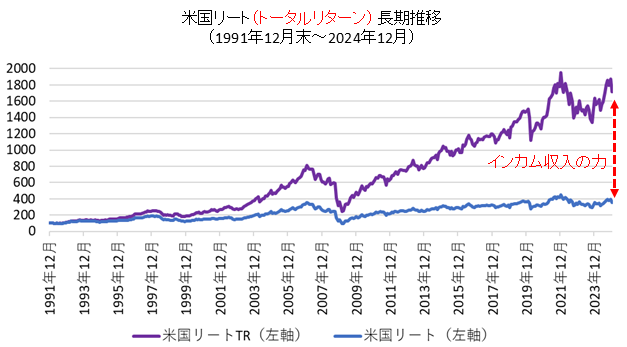

そして、米国リートはインカム収入のウエイトが大きいことが特徴です。(トータルリターン指数の推移を参照)

詳細は下記をご覧ください。

それではまず、「米国リート・ケースシラー住宅価格指数・長期金利」の長期チャートから掲載します。

変動要因は箇条書きで掲載しています。(下段の方では10年ごとに区切ったチャートを掲載し、変動要因を細かく掲載しています)

米国リート・ケースシラー住宅価格指数・長期金利の比較チャート【超長期】

使用しているデータ

- 米国リート:ダウ・ジョーンズ米国不動産指数(米国リートのインデックス)

- ケースシラー住宅価格指数:S&Pケースシラー住宅価格指数(全米主要都市の一戸建て住宅の再販価格から算出。米国の住宅価格動向を示す代表的な指標。)

- 長期金利:米国10年国債利回り

- ケースシラー住宅価格指数をみると1992年以降の米国不動産市況はリーマンショック時を除いては概ね良好な環境が続いたことが分かる

- ケースシラー住宅価格指数は大きく上昇しているように見えるが、1991年12月末75.8から2020年12月末234.5の上昇となっており、約29年で3.1倍になった計算である。ただし、年率リターンで表すと年率4.0%の上昇であり、インフレなどを考慮すると特に大きく上昇しているわけではないことが分かる(賃料収入は別にあり、価格のみの上昇)

- この間、米国リート(ダウ・ジョーンズ米国不動産指数)は100から336と3.36倍になっている(配当収入は別にあり、価格のみの上昇)

- 米国リート(ダウ・ジョーンズ米国不動産指数)も年率では4.3%の上昇であり、リートがレバレッジを活用していることなどを考慮するとそれ程極端な上昇ではないと言える(配当収入は別にあり、価格のみの上昇)

- 参考として下記に米国リート(ダウ・ジョーンズ米国不動産指数)のトータルリターン指数のチャートを掲載

- 米国リートは配当込みでは1991年12月31日の100が2021年12月31日には1,949と、30年間で約19.5倍になっている(リートはインカム収入が大きいことが分かる)

下記では10年ごとに区切って「米国リート」「ケースシラー住宅価格指数」「10年国債利回り」の変動について解説しています。

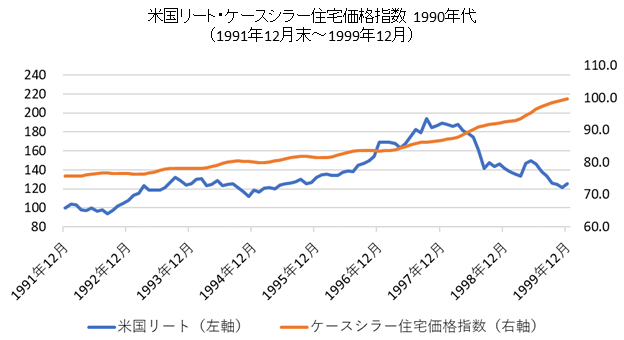

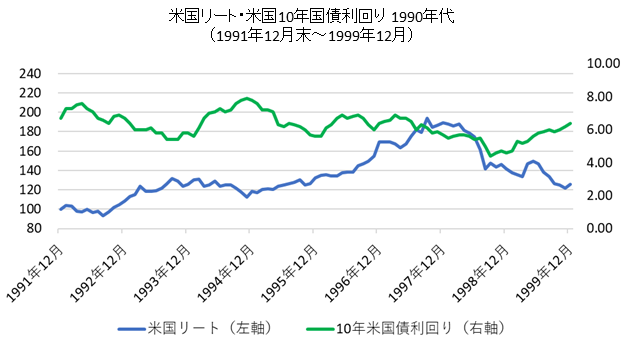

米国リート・ケースシラー住宅価格指数・長期金利の比較チャート【1990年代】

- ケースシラー住宅価格指数の推移をみると1990年代の不動産市況は安定的な右肩上がりで推移していたことが確認できる

- ケースシラー住宅価格指数は1991年12月末の76から1999年12月末には100まで上昇した

- 米国リート(ダウ・ジョーンズ米国不動産指数)も概ね右肩上がりで推移しているが、米国の金利が上昇した1994年と1999年、ロシア危機が発生した1998年は一時的に下落した。

- 1994年はFRBが急激な金融引き締め行い1994年2月~1995年1月にFFレートを3%から6%まで引き上げた。それにより10年国債利回りは上記の通り、5.5%から7.9%まで上昇、同時に米国リートは売られ1994年2月の131から1994年11月の112まで10%以上下落した

- 1998年はロシア危機によるリスクオフが下落の原因であるため、長期金利が低下すると同時に米国リートも下落している。米国リート(ダウ・ジョーンズ米国不動産指数)は188から141まで20%以上の下落となった。

- その翌年の1999年はITバブルによる世界的な景気回復局面で米国経済も好調でありFRBが利上げを行った。10年国債利回りはロシア危機発生後の1998年9月の4.4%から大きく上昇し1999年12月末には6.4%まで上昇した。金利上昇の影響で米国リートのパフォーマンスは低迷したが、数%程度の下落で大きな下落にはならなかった

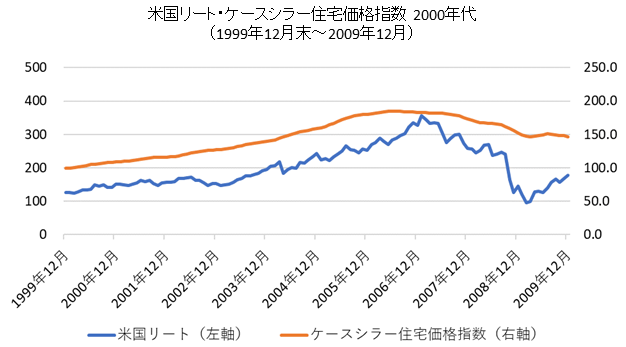

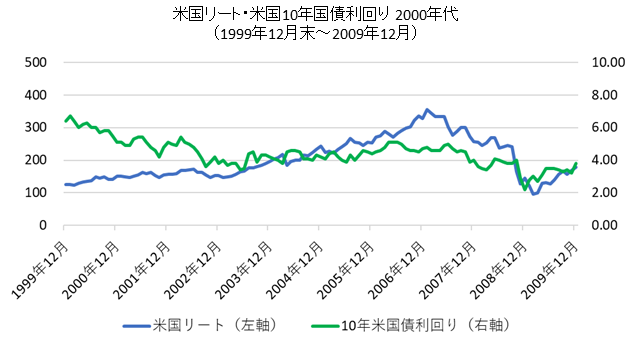

米国リート・ケースシラー住宅価格指数・長期金利の比較チャート【2000年代】

- 2004年6月~2006年6月までFRBは連続利上げを行い、FFレートは1%から5.25%に上昇した。ただし、この間の長期金利の上昇は限定的で、10年国債利回りは3.5%から5.1%程度の上昇となった

- 米国リート(ダウ・ジョーンズ米国不動産指数)は利上げ開始前の2004年3月~4月に長期金利が上昇したタイミングで15%程度下落した。

- ただし、その後の利上げ局面では利上げによる悪影響よりも米国経済や不動産市況が好調な点が評価され、米国リート(ダウ・ジョーンズ米国不動産指数)は大きく上昇した

- 2006年後半からサブプライムローンは問題視され始めたが、世界の金融市場は2007年後半まで比較的堅調に推移した。

- その中でケースシラー住宅価格指数は2006年中頃から緩やかではあるが下落を始め、米国リート(ダウ・ジョーンズ米国不動産指数)も2007年1月をピークに下落を始めている点は注目すべき点である

- その後、2008年9月にリーマンブラザーズが破たんし、2009年の3月頃まで世界中の金融市場は大混乱したなかで、米国リート(ダウ・ジョーンズ米国不動産指数)も70%前後の大きな下落となった。(株式と比較して時価総額が小さく流動性が劣ることから、米国リートは株式より大きな下落率となった)

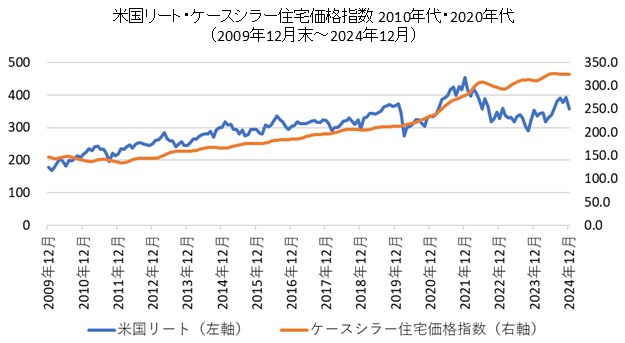

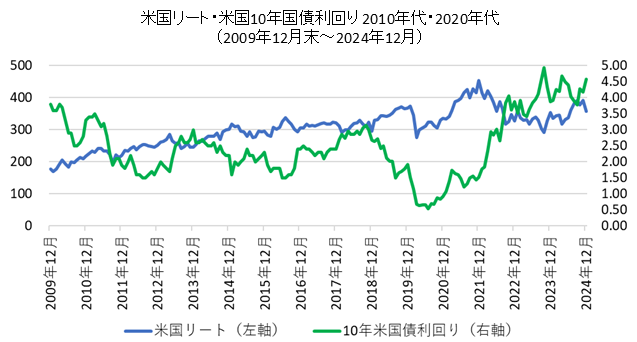

米国リート・ケースシラー住宅価格指数・長期金利の比較チャート【2010年代・2020年代】

- リーマンショック後、ケースシラー住宅価格指数は2012年2月まで下落したが、米国リート(ダウ・ジョーンズ米国不動産指数)は2009年2月を底に回復を始めた。

- これは米国リートは不動産の性格に加えて金融商品として側面も持っており、金融市場の好転に影響されたことと、もともと米国リートが下がりすぎていたことが要因と考えられる。

- ピークからの下落率はケースシラー住宅価格指数が2006年7月~2012年2月で27%であるのに対し、米国リート(ダウ・ジョーンズ米国不動産指数)は2007年1月~2009年2月で70%と短期間で大幅な下落となっていた。

- 2010年代の米国リートは概ね堅調に推移している。

- 長期金利との感応度が高くなっており、短期的に金利が上昇すると米国リートが下落し、金利が低下すると米国リートが上昇していることが見て取れる。

- 2013年のバーナンキショックによる長期金利急上昇、2016年のトランプ大統領就任による長期金利急上昇時には一時的な調整をしているが、15%前後の一時的な下落にとどまり、その後再び上昇している

- ダウ・ジョーンズ米国不動産指数(配当を含まない指数)は2019年にリーマンショック前の高値を更新した。(ちなみに同じ米国リートの主要指数であるFTSE/NAREIT指数はかなり以前にリーマンショック前の高値を更新していた)

- 2020年2月から発生した新型コロナウイルスの影響により米国リートは大きく下落したが、その後一定の回復を見せた。ただし、サイモンプロパティなど商業施設関連リートの反発は鈍く、データセンター・電波塔関連リートが回復を主導した。

- 2021年に入り米国リートは大きく上昇し、ダウ・ジョーンズ米国不動産指数は過去最高を更新、2021年4月末には387ポイントまで上昇した。2021年1月~4月にかけて米国長期金利(10年国債利回り)も上昇したが、米国リートはほとんど悪影響を受けなかった。

- その後も上昇が続き、2021年12月末には453ポイントまで上昇した。米国リートの配当利回りは2010年~2020年までの10年間、概ね4%前後で推移していたが、REIT価格上昇により2021年12月末には2.72%まで低下した。

- 2022年~2023年は、米国金利上昇の影響により米国リートは低迷した。

- 2024年は金融緩和(期待)の影響で米国リートは反発した

関連ページ

利上げと米国リートの関係はこちらを参照してください!

米国リート配当利回りの長期推移(チャート・変動要因)についてはこちらを参照してください!

米国リートについてのポイント等詳しい内容はこちらを参照してください!