こちらのページではJ-REITの「負ののれん」について分かりやすく解説しています。

J-REITでも「負ののれん」を有する投資法人がいくつか存在します。

「負ののれん」は簿価ベースの純資産価格より低い価格で他のJ-REITを吸収合併した場合に発生します。

利益の大半を分配するJ-REITにとって「負ののれん」は唯一とも言える内部留保を作る手段です。

「負ののれん」があると安定配当しやすくなることや含み損がある物件の入替が容易になるなど大きなアドバンテージとなります。

詳細は下記をご覧ください。

「負ののれん」とは

「のれん」と「負ののれん」

「負ののれん」を説明するに際して、まず最初に「のれん」についての説明からはじめます。

会社を買収(吸収合併)する際、一般的にはバランスシート(B/S)上の純資産に一定のプレミアムを上乗せした価格で株式を取得します。

その際、株式の取得価格と純資産価格の差額は「のれん」として費用計上されます。

B/Sの株主資本が500億円の会社の株式を時価600億円で取得すると、100億円を「のれん」として費用計上します。株主資本500億円はB/Sに合算されます。

「負ののれん」は「のれん」の逆です。

B/Sの株主資本より安く株式を取得した場合(イメージとしてはPBR1倍割れで取得した場合)にその差額を利益計上した部分となります。

- のれん=費用【合併により発生した含み損】

- 負ののれん=負の費用(つまり利益)【合併により発生した含み益】

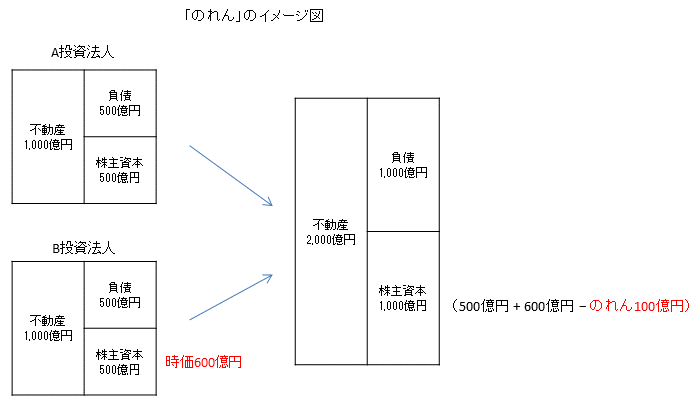

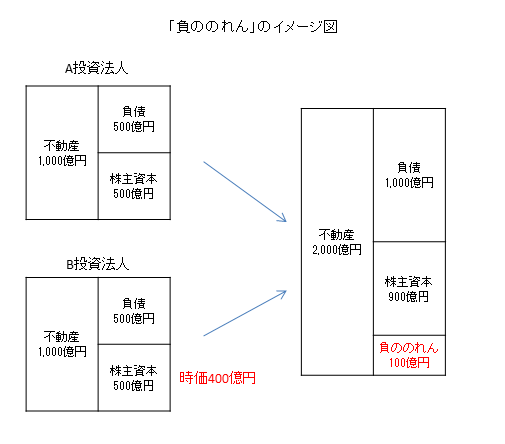

下記の「のれん」のイメージと「負ののれん」のイメージをご覧いただくと分かりやすいと思います。

「のれん」のイメージ

- A投資法人がB投資法人を吸収合併

- B/S上の株主資本500億円に対し、時価600億円で買収(PBR1.2倍で買収)

- 差額の100億円が「のれん」として費用計上される

「負ののれん」のイメージ

- A投資法人がB投資法人を吸収合併

- B/S上の株主資本500億円に対し、時価400億円で買収(PBR0.8倍で買収)

- 差額の100億円が「負ののれん」として利益計上され、内部留保される

J-REITの「負ののれん」

J-REITは導管性の要件を満たすために利益の90%以上を配当する必要があるため、基本的に内部留保が発生しない仕組みとなっています。

「負ののれん」に関しては配当しなくても導管性の要件に影響しないこととなっており、実質的に「負ののれん」はJ-REITが内部留保(剰余金)を作る唯一の手段となっています。

「負ののれん」は簿価ベースの純資産価格より低い価格(つまりPBR1倍未満)で他のJ-REITを吸収合併した場合に発生します。

「負ののれん」のメリットはこちらです。

- テナント退去等で分配金が減少してしますような状況でも、「負ののれん」を使い分配金の穴埋めができる【分配金の安定化】

- 競争力が低く含み損がある物件を売却して損失が出ても「負ののれん」で相殺でき、分配金の減少につながらない【物件のグレード維持】

つまり、負ののれんを活用することで、分配金が安定し、古い物件から新しい物件への入れ替えがスムーズになるということです。

不動産市況が右肩上がりであれば鑑定価格も緩やかに上がっていくため問題にならないのですが、市況が悪化し鑑定価格が取得価格を下回る含み損になると物件の入れ替えが難しくなります。

REITは利回り商品として安定した分配金を投資家が期待しています。

含み損の物件を売却し損失が実現化するとその分、分配金が減少するので問題となります。

逆に損失の発生を嫌い、含み損を抱えたまま築年数の古い物件を保有し続けると塩漬け状態となり、さらに年数が経過し鑑定価格も下がるという悪循環になってしまいます。

この時、「負ののれん」があれば損失を相殺でき、分配金に影響を与えないまま物件を入れ替え、築年数が浅い物件ばかりでポートフォリオを維持することができます。

結果として安定的な分配金と質の高いポートフォリオが両立できることになります。

このように「負ののれん」があるJ-REITは大きなアドバンテージを有することになります。

「負ののれん」を有するJ-REITの銘柄(2016年9月時点の忘備録)

「負ののれん」は年を追うごとに減少していきますので、長期的な観点でみて「負ののれん」を有する銘柄が多かった2016年9月時点のデータを掲載します。

- アドバンス・レジデンス(3269)

- 大和ハウス・レジデンス(8984)

- ジャパン・ホテルリート(8985)

- いちごオフィスリート(8975)

- ユナイテッドアーバン(8960)

- 日本賃貸住宅(8986)

- 平和不動産リート(8966)

- 日本リテールファンド(8953)

特に「負ののれん」が多かったのはアドバンス・レジデンス(3269)です。【2016年9月】

- 帳簿価格:約4,200億円

- 鑑定価格:約5,000億円

- 年間の分配金:約120-130億円

- 負ののれん:335億円

上記の規模感のリートですが、「負ののれん」が335億円ありました。

もともと2010年3月1日、破たんしたパシフィックホールディングスがスポンサーとなっていた日本レジデンシヤルを吸収合併したことにより432億円の「負ののれん」が発生しました。

- J-REITの破綻についてはこちらを参照してください:J-REITの破綻(ニューシティ・レジデンス)、J-REITの実質破綻(日本レジデンシャル)

合併当初に「負ののれん」を活用して低収益物件の売却と高収益物件の取得を通じた物件入替を積極的に行いましたが、それでも2016年9月時点で「負ののれん」が335億円残っていました。

含み益(鑑定価格-帳簿価格)が大きいのは、負ののれんを活用して物件の入れ替え(築年数の古い物件を売却→築浅の物件を取得)を進めてきた成果でもあります。

このようなREITは減配リスクもなく、物件の含み益も大きいので理想的です。

長期保有目的で購入したい銘柄です。

アドバンス・レジデンスのように大きな「負ののれん」を持つには、J-REITが実質破綻するような事象が発生しないと起こりえませんので貴重な銘柄です。

リート関連の参考ページ

リート関連の投資信託についてはこちらを参照してください。

J-REITについての役立つ知識はこちらを参照してください。いずれも実践的な内容です。

- J-REITのIPO・公募増資におけるインデックス買い【東証REIT指数への組入れ】

- 東京都心5区オフィスビルの空室率・平均賃料・延床面積・ビル数の長期データ

- J-REIT・インフラファンドの利益超過分配について解説

J-REITの長期推移(チャート・変動要因)についてはこちらを参照してください!

不動産ファンド等についての役立つ知識はこちらを参照してください!