「株特はずし」は企業オーナー向け相続対策の最も基本となる対策です。

あまり知識のない方にも分かるように記載しましたので参考にしてください。

株特外し(かぶとくはずし)とは

企業オーナーやその一族が所有する資産管理会社の株式(自社株)の評価に関連する内容です。

例えば上場企業オーナーが所有する資産管理会社では保有資産のほぼ全てが上場企業の株式というケースが多く存在します。

- 資産管理会社についての詳細はこちらを参照:富裕層の資産管理会社について

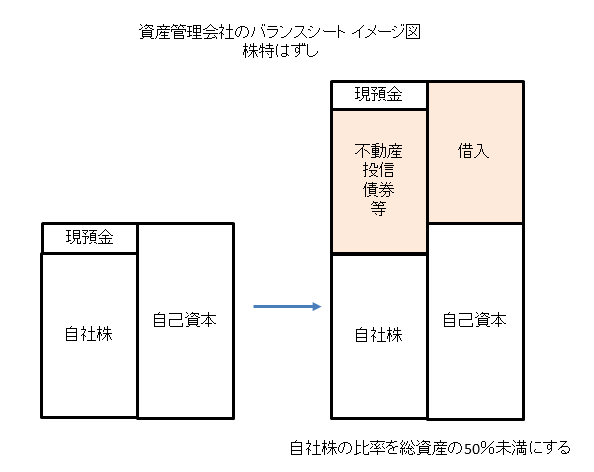

資産管理会社の総資産の50%以上を株式が占めている場合、「株式等保有特定会社」として認定され、オーナーが亡くなった場合の資産管理会社の株式の相続税評価額が一般的な評価に比べて高く評価されてしまいます。

一般的な未上場株の相続税評価は多くの場合、上場企業の株価を参考にした類似業種比準方式によって計算されますが、「株式等保有特定会社」は原則、純資産価格方式で評価されます。

自社株の評価の際、「純資産価格方式」は「類似業種比準方式」よりも株価が高く評価される傾向にあります。

そこで自社株の評価を引き下げるため「株式等保有特定会社」に該当しないように保有株式の比率を引き下げることを「株特はずし」と言います。

- ※2017年に新株予約権付社債(転換社債)が「株式等」に含まれることとなったタイミングで「株式保有特定会社」から「株式等保有特定会社」へと名称が変更となっています

株特はずしの方法

- 保有株式を一部売却して株式以外の資産を購入する

- 借入により株式以外の資産を購入し株式の割合を減少させる

まず大前提となるのは株特はずしが認められるにはいわゆる「事業性」が必要です。

その為、通常は不動産や航空機を保有して不動産業・リース業として事業を行っている形にします。

その上で余剰となっている資金をどうするかがここでの議論となります。

重要なことは新たに購入する金融資産も「株式等」に該当しないものにする必要があるということです。

不動産や債券のように明らかに「株式等」に該当しないものは問題ありませんが、判定に迷うものもいくつか存在します。

下記に判定に迷うものも含めて国税庁HP等からの情報をベースに例を掲載します。

国税庁HP内容等からまとめると、現在では下記のような解釈になっています。

「株式等」に該当するもの・しないもの

- 該当するもの

- 国内外の株式

- 株式制のゴルフ会員権

- J-REIT(日本のREITは投資法人型の為、株式と同様とみなされる)

- 特定金銭信託(投信と仕組みは似ているが、実質的に委託者が運用を指定できるため株式と認定される)

- 匿名組合契約でない特定目的会社(SPC)

- 新株予約権付社債(転換社債)

- 該当しないもの

- 現金

- 不動産

- 債券・仕組債

- 投資信託の受益権

- ETF

- 匿名組合の出資

- 航空機

- 個人年金保険や一時払い終身保険等の資産計上される保険商品

あくまで現時点の一般的な解釈ですので具体的な案件の場合は税理士さんに確認ください。

上記の内容から、当ページのタイトルに対する答えとしては、「株特はずし」で投資信託を保有することは有効となります。

ちなみに国税庁HPの質疑応答事例の中で正式に公開されているのは下記の5つです。

- 「証券会社が保有する商品としての株式」=株式等に該当

- 「外国株式」=株式等に該当

- 「株式制のゴルフ会員権」=株式等に該当

- 「匿名組合の出資」=株式等に該当せず

- 「証券投資信託の受益証券」=株式等に該当せず

国税庁のサイトはこちらをご覧ください。【国税庁HP:判定の基礎となる「株式等」の範囲】

これをベースに様々な解釈を加えて上記の「該当するもの」「該当しないもの」が出来上がっています。

補足になりますが「株特はずし」の対策を行う際、株式保有割合を50%未満にしても当該株式が上昇して50%を超えてしまうと意味がなくなるので、少し多めに他の資産を購入するのが一般的です。

株特はずしで最も多く活用されるのは不動産の取得

上記にあるように株特はずしを行うにあたって債券や投資信託を保有することも有効となりますが、実際に多く活用されているのは不動産の取得です。

上記でも触れた「事業性」を担保する目的に加えて、銀行からの借り入れが行いやすい点も理由となります。

株特はずしのニーズがある法人(資産管理会社)の場合、バランスシートの大半が自社株式になっているケースが一般的で、「株式等」に該当する資産を購入する以前に、借入により資金を調達する必要があります。

銀行から借入れをする際は資金使途や事業性を明確にする必要があり、投資信託購入資金や債券購入資金では貸してもらえないケースが多いと考えられます。

その結果、不動産取得資金であれば不動産賃貸事業として借入れがしやすく、結果として株特外しに多く使われることになります。

また、同様の理由で航空機リースも株特はずしで使われるケースが多くなっています。(JOLCO・1機買い)

特に航空機の1機買いであれば資金調達もしやすくリース事業として「事業性」も担保されやすくなります。

- オペレーティングリースについての詳しい内容はこちらを参照してください:オペレーティングリース(JOL)を活用した節税【多くの法人が契約】

このように「事業性」に加え「資金調達ができるか否か」も株特はずしを行う上で重要なポイントになってきます。

株特はずしの注意点(直前の対策および事業性には注意すべき)

「株特はずし」はある程度一般的に行われている対策ですが、非上場株式の相続税法上評価を定める財産評価基本通達189では「課税時期前において合理的な理由もなく評価会社の資産構成に変動があり、その変動が株式保有特定会社と判定されることを免れるためのものと認められるときは、その変動はなかったものとして当該判定を行うものとする」として一定の制限が記載されている為、相続・贈与発生直前に極端な対策を行うことは控えるべきと思われます。

よって、株特はずしを行う際は、早めの対策が重要です。

また、債券や投資信託など事業性がない資産をメインに株特外しを行うと「事業性」がないことを理由に否認される可能性もあります。

実際に対策を行う場合には自社株対策に精通していて、ある程度加減の分る税理士や会計士に相談してから行うことをおすすめします。

法人の節税や税金に関連するページ

法人の節税や税金についてはこちらを参照してください!