こちらのページでは個人向け国債のポイントについて分かりやすく解説しています。

個人向け国債は一見、なんの特徴もない商品に見えますが、多くの金融機関でキャッシュバックキャンペーンを行っているため、実はリスクフリーの運用では最強の商品となっています。(2021年時点)

特に超低金利下においては、1年以上置いておける資金であれば、迷った場合は「10年物の個人向け国債」を購入しておけば問題ありません。

下記で商品性とメリット・デメリットを詳細に解説しています。

個人向け国債とは(商品性の概要)

債券タイプ

- ストレート債

- 円建て

- 名前の通り、日本国が発行し、個人のみが購入できる債券です

条件

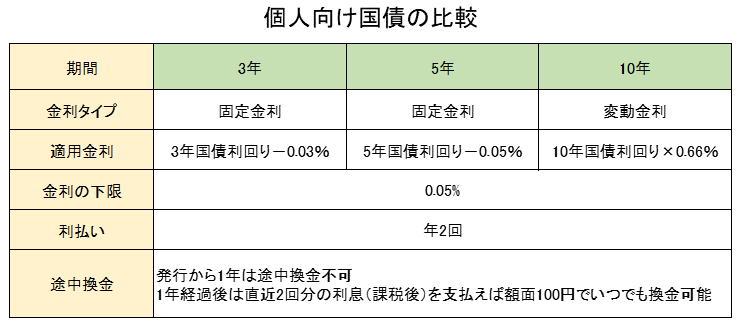

- 個人向け国債は償還までの年限が3年・5年・10年の3種類となっています。

- 下記は3種類の個人向け国債の条件をまとめたものです。

- ゼロ金利時など超低金利でいずれも下限金利で発行される場合は変動金利である10年を選択する方が賢明です。

- 期間は長くなりますが、変動金利であることと、1年経過すれば額面100円でいつでも途中換金ができますので金利上昇リスク・流動性リスクはそれ程大きくありません。(詳細は下記参照)

個人向け国債の良い点(メリット)

1年保有すれば元本割れしない

- 1年経過後は直近2回分の利息(課税後)を支払えば額面100円でいつでも換金可能である為、利息込みで考えれば元本が割れることはありません。

- マーケット金利が上昇しても額面100円で換金可能であることから金利上昇リスクもないということになります。

- これは非常に大きなメリットです。

キャッシュバック・キャンペーンが最大のメリットだが

- 2024年時点では多くの金融機関で0.1%〜0.2%程度のキャッシュバック・キャンペーンを行っています。

- 国債を発行する国(財務省)から証券会社が受け取る引受手数料を原資にキャンペーンを行っています。

- よって、個人向け国債を1年で途中換金すると直近2回分の利息を支払う必要がある為、本来は利回りがゼロとなりますが、キャンペーンのキャッシュバック分はプラスになります。(ただし、キャンペーンのキャッシュバックに対する課税は総合課税になりますので注意が必要です)

- キャッシュバックは総合課税

- キャッシュバックに関しては税法上、利息ではなく雑所得になるため総合課税となります。

- 所得税は累進課税であるため、所得水準が高い場合は、所得税・住民税合計で55%(課税所得金額4,000万円超の部分)となります。

- 逆に年金生活者などで資産はあるが、所得がそれほど高くない人にとっては税率が低くなります。

- ゼロ金利時などは預金金利と比較してキャッシュバック率が高くお得感がありますが、日銀の利上げにより預金金利が上昇すると相対的な魅力は低下します。

最低保証利回り0.05%

- 市中金利がマイナス金利になっても0.05%を下回ることはありません。

低金利時は個人向け国債は10年債がおすすめ

- 例えば2021年1月時点では、(個人向けでない)通常の国債利回りは3年・5年でマイナス利回り、10年で0%~0.1%前後といったマーケット環境でした。その為、発行される個人向け国債の適用金利は3年・5年・10年すべてが最低保証の0.05%でした。

- そのようなケースでは10年債を購入するのがベストです。

- 個人向け国債は10年債のみ6ヶ月毎の変動金利となっており、将来、金利が上昇する可能性もあります。とりあえず10年債を購入しておき、将来、他に良い商品が出てくれば途中換金すれば良いでしょう。

- そして、上記のキャッシュバックにおいて原資となる財務省から受け取る手数料は10年債が最も高くなっており、多くの金融機関ではキャッシュバック率は10年債が最も高くなっています。

迷ったらとりあえず預けておく先として個人向け国債がベスト

- マイナス金利でない通常の金利環境では利付国債よりやや利回りは劣りますが、上記の通り元本割れリスク(金利上昇リスク)がないのが大きなメリットです。

- マイナス金利の環境下でも最低保証0.05%未満にはならない為、この場合、利回りは利付国債よりも高くなります。

- キャンペーンによる実質的な利回りを考慮した場合、預け先に困ったらとりあえず置いておく先として個人向け国債(特に10年債)はベストと考えられます。

- ただし、日本の預金金利が上昇すると、キャッシュバック率の魅力が相対的に低下する可能性はあります。

個人向け国債のリスク(デメリット)

日本の財政に依存

- 国債であるためクレジットリスクは国の信用力に依存します。

- 日本は財政赤字が定着しており、国債発行残高も高水準である点は注意が必要です。(日本の国債格付けの推移はこちらを参照してください:世界の国債格付け(ソブリン格付け)一覧)

リスク商品への乗り換えを勧誘される可能性

- 特にキャッシュバック・キャンペーンを行なっている証券会社は注意が必要です。

- キャッシュバック・キャンペーンは財務省から受け取っている手数料の大部分を使っているケースが多く、それだけで終わってしまうと証券会社は事務コストの分だけ赤字になります。

- そこまでしてキャンペーンをやるのは、とりあえず資金導入を図り、将来的に他の債券や株式・投信・保険などへの乗り換えを期待しているからです。

- 1年後に解約して、資金を引き出そうと思っていても、何か勧誘されることは間違いないので、それを頭に入れた上で購入すべきです。

個人向け国債のまとめ

個人向け国債はキャッシュバック・キャンペーンが最大のポイントになります。

キャッシュバック・キャンペーンがないと特段、特徴のない債券です。

逆にキャッシュバック・キャンペーンがあると最強の安定運用商品になります。

加えて、1年経過後は直近2回分の利息(課税後)を支払えば額面100円でいつでも換金可能な点も大きなポイントになります。

これにより、金利上昇による債券価格の下落を考える必要がなくなります。

個人向け国債はもともと1年で解約する前提で10年債を購入するケースが多くなります。

1年で解約すると1年分の利息は返還することになりますので、キャッシュバック分のみが残ることになります。

0.2%のキャッシュバックの場合、総合課税の最高税率(55%)で計算しても、手取りは0.09%になります。

所得水準が低い方(年金生活者なども)は0.2%がほぼ手取りになります。

ゼロ金利の環境では、期間1年のクレジットリスクがない安定運用商品でこの利回りを出せる金融商品は他にありませんので最強と言えます。(ただし、日本の預金金利が上昇すると、キャッシュバック率の魅力が相対的に低下する可能性はあります)