こちらのページでは債券投資の代表的な手法である「ラダー型運用・バーベル型運用・ブレッド型運用」について「特徴・メリット・デメリット」を解説しています。

- バーベル型運用:金利変動が大きくなると有利に

- ブレッド型運用:金利の変動が小さくなると有利に

- ラダー型運用:バーベル型運用とブレッド型運用の中間的な位置づけ

詳細は下記をご覧ください。

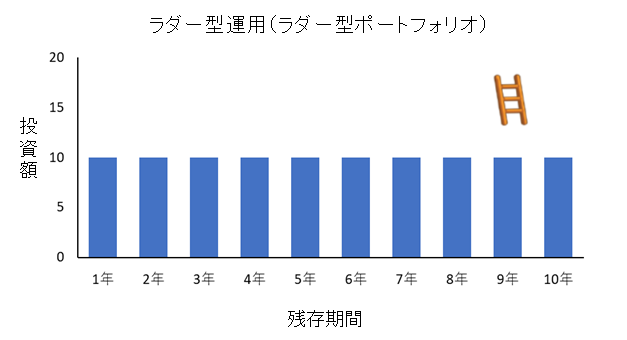

まず最初に「ラダー型運用(ラダー型ポートフォリオ)」から解説します。

ラダー型運用(ラダー型ポートフォリオ)の特徴・メリット・デメリット

ラダー型運用(ラダー型ポートフォリオ)の特徴

「ラダー(ladder)」は日本語で「はしご」を意味します。

上記の図を見ても分かるように、各残存期間の債券に等金額ずつ投資する手法で、「はしご」を横にした形に似ていることからこのように呼ばれています。

上記の図では残存1年~10年までの債券を同額ずつ保有しています。

翌年以降は償還金をそのまま10年債に投資するだけです。

- ラダー型運用を活用した投資信託はこちらを参照:【円債くん】東京海上・円建て投資適格債券ファンド / 円建て社債の投資環境

ラダー型運用(ラダー型ポートフォリオ)のメリット

金利変動リスクを分散できる

短期から長期の債券に等金額での分散投資を行うため、特定の年限に集中して投資した場合と比較して、金利変動リスクを軽減する効果が期待できます。

インカム収入の安定化が図れる

様々な年限の債券に分散している為、イールドカーブの形状変化や金利水準の変化に対して、相対的にインカム収入が安定化します。

流動性の確保

毎年、償還を迎える債券があるため、一定の流動性は確保されます。

メンテナンスが容易

例えば上記の例では毎年、償還金で10年債に再投資するだけの機械的な取引であり、メンテナンスが容易です。

ラダー型運用(ラダー型ポートフォリオ)のデメリット

大きなパフォーマンスは期待できない

ラダー型運用(ラダー型ポートフォリオ)はすべての年限に分散してリスクを軽減していることから、パフォーマンス面では極端に優れた運用成績にはなりません。

概ね市場平均に近いパフォーマンスになることが一般的です。

市場で債券が買えないリスク

ラダー型運用(ラダー型ポートフォリオ)の場合、毎年、同種の債券を購入する必要があります。

国債などであれば問題ありませんが、社債などの場合、希望する種類・年限の債券が流通していない可能性があり、ラダー型運用(ラダー型ポートフォリオ)を維持できなくなるリスクがあります。

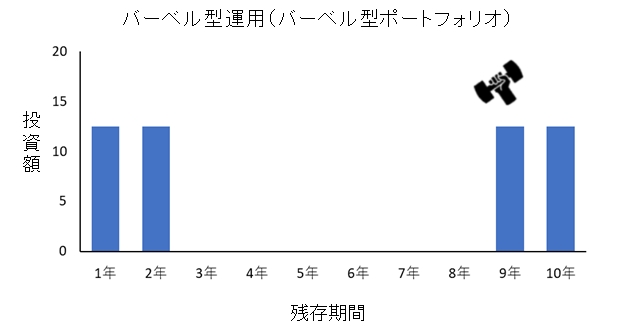

バーベル型運用(バーベル型ポートフォリオ)の特徴・メリット・デメリット

バーベル型運用(バーベル型ポートフォリオ)の特徴

バーベル型運用(バーベル型ポートフォリオ)は年限が離れた短期債と長期債に投資する手法です。

上記のような図で表したときにウェイトトレーニングで使う「バーベル」の形に似ていることからこのように呼ばれています。(ダンベル型と呼ばれることもあります)

上記の例では残存期間が1年・2年・9年・10年にのみ投資しています。

3年~8年には投資していません。

バーベル型運用(バーベル型ポートフォリオ)のメリット

一定の流動債を確保

短期債と長期債を半分ずつ保有戦略でるため、常にポートフォリオの半分はある程度の流動性が確保されます。

金利が大きく変化すると有利に

同じデュレーションのブレッド型運用(ブレッド型ポートフォリオ)と比較した場合、金利低下時には債券価格の上昇率が大きくなり、金利上昇時には債券価格の下落率が小さくなります。

よって、市場が不安定で金利の変動が大きくなる時に有利な戦略となります。

バーベル型運用(バーベル型ポートフォリオ)のデメリット

金利安定時にパフォーマンスが劣後

上記で紹介したメリットの逆で金利が安定的に推移する局面ではブレッド型運用(ブレンド型ポートフォリオ)と比較してパフォーマンスが劣後します。

長期金利の上昇の影響を受けやすい

ポートフォリオの半分を長期債で保有するため、長期金利が上昇するとパフォーマンスに大きく影響を与えます。

特に金利上昇局面において、長期がより上昇するケース(ベアスティープ)に最も弱くなります。

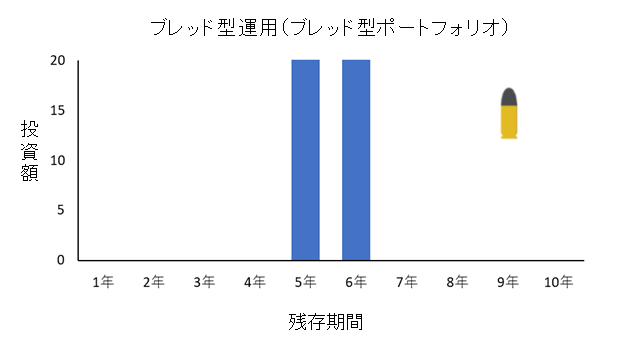

ブレッド型運用(ブレッド型ポートフォリオ)の特徴・メリット・デメリット

ブレッド型運用(ブレッド型ポートフォリオ)の特徴

「ブレッド(bullet)」は日本語で「弾丸」を意味します。

上記のような図で表したときに「弾丸」の形に似ていることからこのように呼ばれています。

債券の残存期間を一定の期間に集中させる投資手法です。

通常は中期債に集中させます。

ブレッド型運用(ブレッド型ポートフォリオ)のメリット

金利安定時に有利

上記で紹介したバーベル型の逆で金利安定時に相対的にパフォーマンスが高くなります。

相対的に高金利になりやすい

イールドカーブが順イールドの場合、デュレーションなどの条件が同じであれば、ラダー型やバーベル型に比べて利回りが高くなる傾向があります。

ロールダウン効果を得やすい

一般的にイールドカーブは中期ゾーンの傾きが急になるケースが多いことから、他の戦略と比較してロールダウン効果を得やすくなります。

ブレッド型運用(ブレッド型ポートフォリオ)のデメリット

金利の変動が大きくなるとパフォーマンスが劣後

こちらもバーベル型の逆で金利が上にも下にも大きく変動する局面では、バーベル型と比較してパフォーマンスが劣後します。

流動性が低い

ブレッド型運用(ブレッド型ポートフォリオ)は短期債の保有がないため、流動性が低くなることはデメリットとなります。

ラダー型運用・バーベル型運用・ブレッド型運用のまとめ

金利の変動が大きくなると「バーベル型運用」が有利となり、金利の変動が小さくなると「ブレッド型運用」が有利となります。

「ラダー型運用」はその中間的な位置づけで、リスクもリターンも平均的となります。

最後に債券に関する知識を増やしたい方はこちらも参考にしてください。

- 債券のイールドカーブについて:イールドカーブについての分かりやすくて詳しい説明

- 債券のスプレッドについて:債券のスプレッドについて分かりやすく解説

- デュレーションについて: 債券のデュレーションについて分かりやすく解説

- 米ドル建て債券の利回りとスプレッドの長期推移:米国ハイイールド債・新興国国債・投資適格社債の利回り・スプレッド長期推移