こちらのページでは「パワーリバース・デュアルカレンシー債(PRDC債:Power Reverse Dual Currency Bond)」について事例を交えながらポイントを詳細に解説しています。

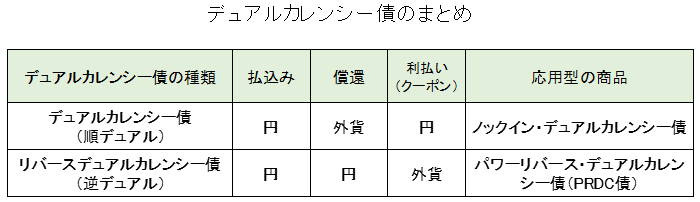

パワーリバース・デュアルカレンシー債(PRDC債)はリバースデュアルカレンシー債(逆デュアル)を発展させた商品です。

リバースデュアルカレンシー債(逆デュアル)は払込みと償還は円建てでクーポンのみを外貨建てにすることで高い利回りを得る仕組みです。

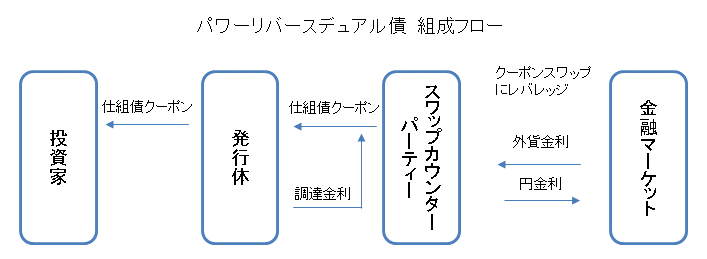

パワーリバース・デュアルカレンシー債(PRDC債)はクーポンスワップ取引にレバレッジをかけることでリバースデュアルカレンシー債(逆デュアル)より高利回りを狙った商品となります。(その代わり円高になるとクーポンがゼロとなる可能性があります。)

- リバースデュアルカレンシー債(逆デュアル)についてはこちらを参照:リバースデュアルカレンシー債(逆デュアル)【仕組み・メリット・デメリット】

下記では「パワーリバース・デュアルカレンシー債(PRDC債)」について発行事例を使ってポイントを解説しています。

パワーリバース・デュアルカレンシー債(PRDC債)の発行事例

債券タイプ

- 仕組債

通貨

- 円(額面100円)

対象アセット(インデックス)

- 米ドル

条件

ある程度、米ドルの金利が高くないと組成は難しくなります。

日米金利差が大きくなるとクーポンスワップのディスカウント幅が大きくなり、円高方向のバッファーが大きくなるので商品の条件としては良くなります。

PRDC債の発行事例(2014年6月)

- 期間:30年

- クーポン

- 当初1年:3%

- 2-30年:3%≧ 18%×FX1/FX2-15% ≧0

- FX1:利払い時の為替レート

- FX2:当初為替レート-10円(100円-10円=90円)

- 償還:円100%

- 当初為替レート:1ドル=100円

- 払い込みと償還は円で、クーポンの計算を外貨参照としているところは「リバースデュアル債」と同じです。クーポンの計算は外貨を参照しますが、受取りは円建てとなります。

- クーポン部分にレバレッジをかけてクーポンスワップを行うことで高い利回りを実現しています。

- ドル・円レートが10円以上円高にならなければクーポンは上限の3%。それ以上円高になるとクーポンは減少し、最小でゼロとなります。

- 1ドル=90円までの円高であればクーポンは3%。

- 1ドル=85円で2%、1ドル=80円で1%、1ドル=75円より円高でゼロとなります。

PRDC債の発行事例(2024年3月)

- 期間:30年

- クーポン

- 当初1年:6%

- 2-30年:6%≧ 21%×FX1/FX2-15% ≧0

- FX1:利払い時の為替レート

- FX2:当初為替レート(150円)

- 償還:円100%

- 当初為替レート:1ドル=150円

- 払い込みと償還は円で、クーポンの計算を外貨参照としているところは「リバースデュアル債」と同じです。クーポンの計算は外貨を参照しますが、受取りは円建てとなります。

- クーポン部分にレバレッジをかけてクーポンスワップを行うことで高い利回りを実現しています。

- ドル・円レートが1ドル=150円より円高にならなければクーポンは上限の6%。それ以上円高になるとクーポンは減少し、最小でゼロとなります。

- 1ドル=150円より円安であればクーポンは6%

- 1ドル130円で3.2%、1ドル=120円で1.8%、1ドル=108円より円高でゼロとなります。

パワーリバース・デュアルカレンシー債(PRDC債)の良い点・メリット

円建て元本確保

- 払込みと償還は円である為、発行体の信用リスクを除けば、元本割れリスクはありません。

高い利回り

- 元本を確保しながら比較的高い利回りが得られます。

- 上記の例では10円までの円高であれば高い利回りが得られます。

顧客ニーズと適切なタイミング(元本割れ回避・日米金利差拡大)

- 顧客ニーズとしては元本割れリスクを回避しながら、長期間に渡って安定的にクーポンを取りたい財団や学校法人・宗教法人などが対象となります。

- 日米金利差が大きくなったタイミングで、かつ為替が円高水準にあるときがベストとなります。(一般的には日米金利差が拡大すると円安になりやすくなります。ここで重要なのは金利差と為替水準のバランスです)

- さらにクーポンを欲張らずにやや低めに設定すれば、円高方向のバッファーが大きくなり、円高リスクが少ない条件にできます。

- 下記のような条件であれば2000年代前半のように爆発的に売れる可能性もあります。(2000年や2005年はこれに近い条件でした)

- 期間:30年

- 償還:円100%

- クーポン:4%≧ 19% x FX1/FX2-15% ≧0

FX1:利払い時の為替レート

FX2:当初為替レートー20円 - 当初為替レート:100円

- この例であれば、発行体のクレジットリスクを除けば、元本割れリスクはありません。

- 80円までの円高であればクーポン4%。63.15円より円高になるとクーポンがゼロになります。

- また、期間が30年と長いですが実際に発行される場合は、発行体コールや累積クーポン等の条件を付けて早期償還される仕組みを付与することも多いです。

パワーリバース・デュアルカレンシー債(PRDC債)のリスク・デメリット

ゼロクーポンで長期保有の可能性も

- 大きく円高になるとゼロクーポンのまま償還まで長期間保有しなければならないリスクがあります。(上記の例では30年)。

- ゼロクーポンの状態になった債券を売却しようとするとデリバティブ部分を時価評価するため大きく元本が割れてしまうので注意が必要です。

早期に償還される可能性

- パワーリバース・デュアルカレンシー債(PRDC債)を発行する際、発行体が期限前償還をする権利を持つ「期限前償還条項」や為替レートが一定以上円安になった場合等に繰上償還する「トリガー条項」をつけることが多くなります。

- この場合、想定より早く償還されることで、高い利回りの運用を継続できないリスクがあります。

関連ページ

代表的な仕組債をほぼ全て網羅しています!

仕組債の理解を深めるためのコンテンツです!

米国長期金利・ドル円レートの推移はこちらで確認してください!