トランプ大統領1期目の2020年3月、コロナショックにより米国株が一時、34%下落しました。

大統領1期目における株価大暴落(S&P500が30%以上下落)は1929年~1932年の世界恐慌以来となりました。

『大統領1期目は株価の大幅下落は起こらない』とは言い切れなくなりましたが、『大幅下落は起こりにくい』点については変わりません。

また、2020年3月の下落後、株式市場は急回復しましたがトランプ大統領は再選に失敗しました。

このことから、今後も大統領1期には何としてでも株価下落を回避する政策がとられると予想されます。

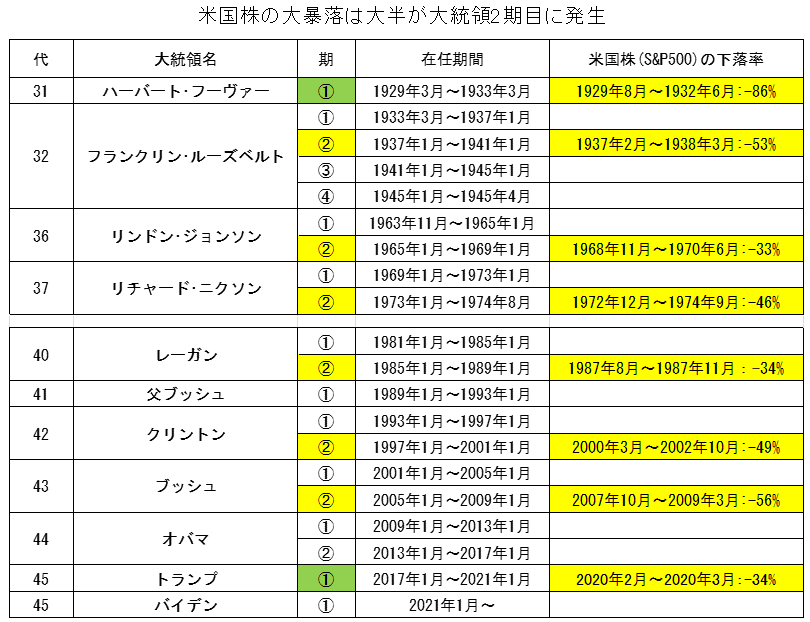

米国株の大暴落は大統領が1期目(最初の4年)の時には起こりにくく、大統領2期目(後半4年)に発生する可能性が高まります。

もちろんこれは偶然ではなく、各大統領が歴史から学んでいることと、どの大統領も2期目も大統領を続けたいと考えるからです。

これは株式投資において非常に重要な法則ですので、是非、覚えておいてください。

下記では実際のデータを用いて詳細に解説しておりますのでご覧ください。

米国株の大暴落は大統領2期目に起こりやすい

まず、株価が高値から30%以上下落したケースを「大暴落」と定義します。

1920年代以降の米国株の歴史の中でS&P500指数が30%以上の下落となった「大暴落」は8回発生しています。

- 米国株の8回の大暴落に関する詳細な説明はこちら:米国株(S&P500)長期推移(チャート・変動要因) / 30%以上の暴落は過去8回

1920年代以降、米国株が大暴落した8回の時期と下落率はこちらです。(ピークからボトムまでの下落率です)

- 1929年8月~1932年6月:-86%【世界恐慌】

- 1937年2月~1938年3月:-53%

- 1968年11月~1970年6月:-33%

- 1972年12月~1974年9月:-46%【スタグフレーション】

- 1987年8月~1987年11月:-34%【ブラックマンデー】

- 2000年3月~2002年10月:-49%【ITバブル崩壊】

- 2007年10月~2009年3月:-56%【リーマンショック】

- 2020年2月~2020年3月:-34%【コロナショック】

これだけ見ると特に何の法則もなく、偶然その時期に下落しているように見えます。

しかし、上記の下落タイミングにはある法則がありました。

下記の表は「米国大統領の任期と大暴落が起こった時期」をまとめています。

過去8回の米国株大暴落の内、世界恐慌(1929年~1932年)とコロナショック(2020年)を除く6回は大統領が2期目に入ってから起こっています。

大統領1期目に発生した「世界恐慌」「コロナショック」の後、共に再選に失敗しています。

米国大統領の任期は1期4年で最大2期8年までです。

2期目に入るには大統領選で再選される必要があります。

1929年から始まった世界恐慌時は大統領1期目に株価の大暴落が起こり、ハーバート・フーヴァー大統領は経済政策の失敗が響き2期目の大統領選では歴史的敗北となりました。

この時のインパクトが大きかったことから、それ以降の大統領は「株価低迷や景気悪化は2期目の再選が難しくなる」とハーバート・フーヴァー大統領の失敗に学んでいると言われています。

どの大統領も2期8年を務めたいと考えるのが普通です。

大恐慌時の教訓もあり、1期目は国民からの支持が得られやすい大規模な景気対策をおこなうことで、再選の可能性を高めることが一般的となっています。

逆に2期目は国民の顔色を伺うインセンティブが低くなり、自身の理念に基づいた本当にやりたい政策を行う形となります。

その結果、1期目は経済や株式市場がやや過熱した状態となりやすく、2期目は期待感が薄れやすい状態となることから株価の大暴落が起こりやすくなると考えられます。

直近ではブラックマンデー(1987年)、ITバブル崩壊(2000年〜)、リーマンショック(2007年〜)は大統領2期目に発生しています。

コロナショック(2020年)はトランプ大統領が2期目に向けた大統領選の真っ只中に発生し、株価は直ぐに回復し大幅に高値を更新しましたが、結果的に選挙には負けてしまいました。

このことから今後は更に大統領1期目は株価に配慮した政策になる可能性があります。

よって、米国株式の見通しに迷った場合はこの事を常に思い出す必要があります。

大統領1期目で米国株が安い局面があれば積極的に買い、大統領2期目で米国株式市場に不穏な空気が出てきた場合はリスクポジションを減少させることが必要です。

特に大統領1期目の後半2年間(つまり1期目の3〜4年目)は大統領選挙が意識され、株価や景気にとってプラスになる政策がとられやすいと言われます。

是非、覚えておきましょう。

中間選挙も1期目と2期目では重要性が異なる

大統領選は4年に1度行われます。

上院は任期6年で2年に1度1/3が改選されます。

下院は任期2年で2年毎に全員が改選されます。

大統領選がない年の上院・下院の選挙を中間選挙といいます。

まとめるとこのようなイメージです。

よくマーケットではアノマリーとして中間選挙後は株価が上昇するといわれたりすることがありますが、同じ中間選挙でも大統領が1期目と2期目では全く異なるので注意が必要です。

大統領が1期目の中間選挙は2年後に自身の再選を狙っている状況ですので大きな景気対策を行うことになりますが、2期目の中間選挙時は大統領にとっては重要性が低下します。

そのため、特に2期目の中間選挙では大統領政党が苦戦し、議会にねじれが発生することもよくあります。

- 大統領・上院・下院の政党についてはこちらを参照してください:米国議会は50%以上がねじれ/大統領の所属政党と議会(上院・下院)の多数派政党【過去推移】

いずれにしても大統領が1期目はマーケットにとって追い風になりやすく、2期目は注意が必要といえます。

これは投資に活用できる非常に重要なアノマリーといえますので覚えておきましょう。

また、米国の大統領選挙が行われる年はオリンピックが開催される年でもあります。

ただし、世の中で言われているほどオリンピックによる景気や株価へのプラス効果はありません。

- オリンピック前後の景気や株価の推移はこちらを参照してください:オリンピック開催で株価は上がるのか / 過去の大会を検証

オリンピックより米国大統領選挙の方が影響は大きいようです。