このページは金融機関にお勤めで資産運用アドバイザリー業務に従事している方を想定して書かせていただいています。

もちろん、金融機関にお勤めでない方が読んでも役に立つ内容となっておりますので、是非ご覧いただければと思います。

営業担当者の付加価値がないと低コスト商品にシェアをどんどん奪われる

2000年頃までとは異なり、ネット証券が一般的となり、東証や海外市場には無数のETFが存在している現在、営業マン(営業ウーマン)を介さずに低コストで取引を行うことが非常に簡単になっています。

それでは営業担当者という存在は全く必要がないのでしょうか?

それは違うと思います。

低コストで取引をすることは非常に簡単になりましたが、それで利益を上げることは簡単ではありません。

また、商品の仕組みや税制などの周辺知識を正確に理解することも簡単ではありません。

ここに営業担当者の存在意義があります。

マーケットを全て当てることは実際には難しいと思いますが、商品の仕組みや税制などの周辺知識を習得してそれを顧客に分かりやすく伝えることは、努力次第で可能です。

それができれば最低限、営業担当者としての付加価値を有することになります。

そのうえで、マーケット感覚を養い、顧客に多くの利益を提供できればスーパーセールスマンとなります。

一方、付加価値を有しない営業マンは下記の低コスト商品にどんどん顧客を奪われることになります。

付加価値がないと他にいくらでも低コスト商品があるということを理解していただきたく、低コストの運用商品を下記に掲載しました。

顧客がそちらに流れないよう、当サイトのコンテンツを習得してスキルアップしてください。

どのページもそれなりのレベルとなっているはずです。

また、「とるべき資格」カテゴリーに掲載していますが、証券アナリストとファイナンシャルプランナー(CFPか1級FP)は取得しましょう。

新入社員であれば1年目は仕事に慣れ軌道に乗せることが重要ですので、日々の営業に没頭しながら当サイトのコンテンツを全て覚えるのが、営業成績のアップにもつながるのでおすすめです。

2年目から証券アナリストとファイナンシャルプランナーの勉強を始めます。ほとんどゼロからの状態で仕事をしながらとなると、それぞれ合格までに2年位かかりますので、両方とも合格するには4年~5年位はかかります。

証券アナリストとファイナンシャルプランナー(FP)の試験概要についてはこちらを参照してください。

よって、新人2年目から勉強を始めたとして証券アナリストとファイナンシャルプランナー(CFPか1級FP)の両方を取得するころには5~6年目ですので27歳~29歳くらいになっているでしょう。

営業しながらとなるとかなり大変ですが、証券アナリストとファイナンシャルプランナー(CFPか1級FP)の両方を保有していてそこそこ営業ができれば、30歳前後で1,200万円位の年収は期待できます。

営業職はもちろん、銀行・証券会社の本社職員としてのニーズも非常に高くなります。

下記では各金融商品の低コスト商品とそれに対する営業マンの付加価値の比較を掲載しています。

株式の提案(ターバイ・VWAP・カバコー等で付加価値を高める)

コストはネット証券で取引をする方が圧倒的に安くなります。

これは一目瞭然ですので反論しようがありませんが、コストが低くても儲けることは非常に難しいです。

よって、相場観の良い営業マンであればネット証券に負けることはありません。

さらにほんの少しの知恵を加えるだけで様々な取引が提案でき、それなりの収益を上げることができます。

富裕層に対する株式関連の提案で代表的なものを掲載しておきます。

- ターゲットバイイング( フットオプションの売り)

- 時価より少し下で買い指値。

- 買えなければオプションプレミアムのみ獲得できる。

- VWAP取引

- 比較的大口で株式を売買する際に活用。

- 売買高加重平均価格(VWAP)で株式を売買する取引。

- 特約付株券等貸借取引(カバードコール:コールオプションの売り)

- 一定価格以上の値上がりを放棄する代わりにオプションプレミアムを獲得する。

- 売却希望額が決まっている顧客に有効。

VWAPと特約付株券等貸借取引(カバードコール)についての詳細はこちらを参照してください。

また、比較的大口の投資家(預かり資産3,000万円以上)にとっては、IPO・POが取りやすい会社もあるため取引するメリットとなります。

債券の提案(債券は営業担当者の腕の見せ所)

ネット証券でも債券の取り扱いは充実してきていますが、ラインナップでは対面の総合証券の方が圧倒的に豊富です。

特に大口の投資家(1銘柄1,000万円以上で購入できる方)の場合には外債や仕組債で様々な条件から選択することができます。

外債であれば様々な通貨が選択できます。

多くの総合証券では米ドル・ユーロ・ポンド・豪ドル・NZドル・ブラジルレアル・インドネシアルピア・メキシコペソ・南アフリカランド等の取り扱いがあります。

仕組債であれば為替系・株系・金利系の様々な商品がラインナップされています。

- 様々な仕組債についてのポイントはこちらからどうぞ:仕組債の全種類一覧(国内で販売されている仕組債は4分類12種類)

ただし、ネット証券も外債や仕組債の販売拡充に力を入れ始めており、順次取扱商品は増えてきています。

また、外貨建て債券運用との比較で言うとFX取引をレバレッジ1倍で行うことがコスト的には最も優れていると思われます。

特にFXの為替コストは圧倒的に低いです。

FXレバレッジ1倍の詳しい内容は「FXレバレッジ1倍(レバレッジなし)は最高の外貨運用手段」を参照してください。

投資信託とETFの提案

コストで最も差がつくのは投資信託になります。

投資信託のコストは販売手数料と信託報酬に大別されますが、どちらもETF(上場投資信託)が圧倒的に安くなっています。

一般的な投資信託とETFのコスト比較は下記の通りです。

投資信託

- 販売手数料:1%~3.5%程度

- 信託報酬:1.5%~2%程度

ETF

- 販売手数料:

- 株式と同様の手数料でネット証券では割安(海外ETFの場合、外国株式の売買手数料となり国内株式より割高であるが、よほど小口でない限り投信より割安となります)

- 海外ETFを購入する場合の手数料例

SBI証券、マネックス証券:売買手数料0.45% (最低5ドル、最高20ドル)、為替手数料1ドルにつき片道0.25円

- 信託報酬:0.05%~0.7%程度

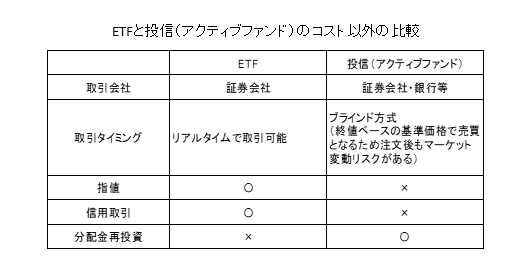

投資信託とETFのコスト以外の比較についてはこちらです。

このように投信とETFを比較するとコストと利便性ではETFが圧倒的に優れています。

そして、現在売れ筋の投資信託の大半はETF(上場投資信託)が存在します。

そのため、投信で収益を上げることは中長期的に難しくなることが予想されます。

ただし、下記で紹介しているように、CoCo債やアロケーションタイプなどETFが存在しないものもあるので、そのような場合は投信を活用することができます。

下記では「ETFが存在する資産クラス」と「ETFが存在しない資産クラス」を紹介していますので参考にしてください。

代表的な投資信託(資産クラス)に対応するETF

下記に代表的な投資信託(資産クラス)に対応するETFを掲載します。

米国リートETF

- 銘柄名:iシェアーズ米国リート・不動産株ETF(東証:1590、海外上場:IYR)

- ベンチマーク:ダウ・ジョーンズ米国不動産指数

- 信託報酬:0.43%

- 年4回分配

- 関連投信:新光US-REITオープン(ゼウス)、フィデリティ・USリート・ファンド

ハイイールド債ETF

- 銘柄名: iシェアーズiBoxx米ドル建てハイイールド社債ETF(HYG)

- ベンチマーク:iシェアーズiBoxx米ドル建てリキッドハイイールド指数

- 信託報酬:0.50%

- 関連投信:フィデリティ・USハイイールドファンド

バンクローンETF

- 銘柄名:SPDRブラックストーンノGSOシニア・ローンETF(SRLN)

- ベンチマーク:Markit iBoxx米ドル建てリキッド・レバレッジド・ローン指数

- 信託報酬:0.70%

- 関連投信:バンクローンオープン(為替ヘッジあり、為替ヘッジなし)

J-REIT ETF

- 銘柄名:NEXT FUNDS 東証REIT指数連動型上場投信(1343)、上場インデックスファンドJリート隔月分配(1345)など複数銘柄が東証に上場

- 信託報酬:0.3%程度

- 関連投信:J-REITリサーチオープン

MLP ETF

- 銘柄名:ZMLP Direxion ザックスMLP高配当ETF(ZMLP)

- ベンチマーク:ザックスMLP指数(Zacks MLP Index)

- 信託報酬:0.65%程度

- 関連投信:米国エネルギーMLPオープン(エネルギーラッシュ)

日本株ETF

- 銘柄名:TOPIX、日経平均、JPX400、東証マザーズCore指数、JASDAQ―T0P20等、多くのETFが東証に上場。

- 業種別指数に連動するものや大人気となっている日経平均の2倍の値動きをする通称、日経レバ(1570)など多くのラインナップが揃っている。

- 信託報酬:0.1%~0.3%程度(レバレッジがかかっているものなど特殊なETFでは0.8%程度のものもあり)

- 関連投信:ひふみ投信、ひふみプラス

米国株ETF

- 銘柄名:NYダウ、SP500、高配当株、小型株、業種別指数等、様々なETFが存在。

- 信託報酬:0.05%~0.3%程度(レバレッジがかかっているものなど特殊なETFでは0.8%程度のものもあり)

- 関連投信:アライアンス・バーンスタイン・米国成長株投信

新興国株式ETF

- 銘柄名:新興国の株式は個別の国ごとのETFやMSCIエマージング゙のように分散されたETFなど幅広く存在する。

- 信託報酬:多くのETFは0.1%~0.6%。最も高いのが、中国A株のような特殊なファンドで1%程度。

- 関連投信:ピクテ新興国インカム株式ファンド

グローバル高配当株式ETF

- 銘柄名:ウィズダムツリー世界株高配当ファンド(DEW)

- ベンチマーク:ウィズダムツリーグローバル・ハイ・ディビデンド・インデックス

- 信託報酬:0.58%

- 関連投信:ピクテ・グローバル・インカム株式ファンド(グロイン)、野村グローバル高配当株プレミアム

現在ETFで投資できない代表的な投資信託(資産クラス)

CoCo債

- ハイブリッド証券という大きなくりであれば、米国の優先証券を主要投資対象とするiシェアーズ米国優先株式ETF(PFF)がありますが、こちらはほぼすべてが米国の金融機関が発行する優先証券で欧州の金融機関が発行するCoCo債は組み入れられていません。米銀の優先証券と欧州銀のCoCo債は似た債券ですが、仕組みは大きく異なっています。

- 関連投信:ニッセイ世界ハイブリッド証券戦略ファンド(アドバンストインカム)

BDC(ビジネス・デベロプメント・カンハニー)

- 海外ETFは存在しますが、国内で金融庁に登録されていないため、国内証券では今のところ購入できません。

- 関連投信:ミューズニッチ米国BDCファンド

アロケーション型(機動的な資産配分)の投信

- 類似のものが全くないわけではありませんが、マーケット環境に合わせて機動的に資産配分を変更するアロケーション型の投信は運用会社のリサーチカが重要なポイントになるのでコストの低いETFで代用するより、多少コストが高くても信頼できる運用会社が運用する投資信託に投資する方が賢明です。

- 関連投信:野村PIMCO・世界インカム戦略ファンド(債券のみのアロケーションファンド)

- 関連投信:グローバルアロケーションオープン(株式・債券・キャッシュのアロケーションファンド)

単一国の現地通貨建て外国債券ファンド

- 複数国がパッケージされているインデックスのETF (Bloomberg Barclays EM Local Currency Broad Govt Index)はありますが、豪ドル債やブラジル債券に投資するETFで日本国内から購入できるものは現在ありません。

- 関連投信:ハイグレード・オセアニア・ボンド・オープン(杏の実)、ブラジルボンドオープン

機動的に資産配分を行うアロケーション型ファンドを武器にするのも1つの戦略

上記を見ていただくとお分かりのように、米国リート、USハイイールド債、J-REITを初めとする国内で残高上位の投資信託はほぼ全てETFで代用することが可能です。

ETFで購入すれば販売手数料が国内ETFならほぼゼロ、海外ETFでも0.5%程度、信託報酬は多くが0.1%~0.6%程度です。

それをわざわざ3%近くの販売手数料と1.5%~2%程度の信託報酬を払っていただくにはかなりの付加価値が必要となります。

冒頭に掲載した通り、①優れた相場観、②商品・税制等の高い知識、最低でもどちらかを持つ必要があります。

また、ETFやインデックスファンドでは取り扱いがない機動的な資産配分を行うアロケーション型の投信を自分の武器として持っておくことも有効と思われます。

マーケット環境に合わせて機動的に資産配分を行うアロケーション型投信の代表例

- グロ-バルアロケーションオープン(株式・債券・キャッシュのアロケーションファンド、商品名は異なるが同じマザーファンドを使っている投信が複数あります)

- 野村PIMCO・世界インカム戦略ファンド(債券のアロケーションファンド、商品名は異なるが同じマザーファンドを使っている投信が複数あります)

(金融機関の営業担当者は)あえてETFを提案するのも有効

ETFは投資家にとってはコストが安く使い勝手が良い反面、営業担当者にとっては収益的にうまみがある商品ではありません。

よって営業担当者から顧客にETFを提案するケースは非常にまれだと思います。

短期のトレーディングによく使われている日経レバ(1570)は提案経験のある方も多いと思いますが、米国リートやハイイールド債を勧める時に、投信の代わりにETFを提案する人はほとんどいません。

しかし、これを逆手にとって顧客からの信頼を得るためにあえてETFを提案することも有効な戦略です。

コストがかからない分、利益も上がりやすくなります。

その結果、より大きな預かり資金を獲得できれば顧客と営業担当者が共にハッピーとなります。

このように考え方を変えることで、他の営業担当者との差別化をすることも可能です。

ネット社会となり情報が取得しやすくなっている為、顧客の知識レベルも以前よりアップしています。

それでも顧客が利益を上げることと商品・税制などの知識を正確に取得することはそれほど簡単ではありません。

これらを顧客に提供できれば大きな付加価値となります。

顧客に付加価値を提供できるように頑張りましょう!

関連記事

投資家はどんどん進化しています!それを上回る付加価値を提供しましょう!