こちらのページでは景気の先行指標と言われている「日銀短観」について掲載しています。

日銀短観と日本株(TOPIX)の比較チャートや、投資を行う際の日銀短観の活用ポイントも掲載しておりますので参考にしてください。

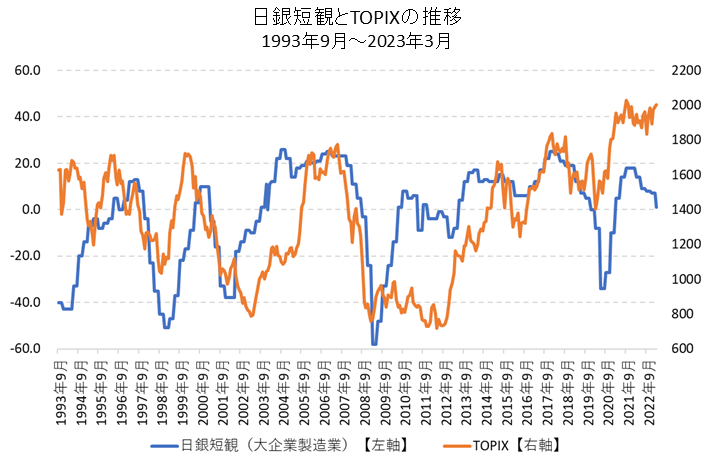

特に日銀短観「大企業・製造業の業況判断DI」が10以上で推移している場合や株価低迷時にDIが急上昇した場合は株式への良い投資タイミングとなります。(最下段参照)

詳細は下記をご覧ください。

日銀短観とは

正式名称は「全国企業短期経済観測調査」です。

一般的には「短観(タンカン)」と呼ばれます。

海外でも「TANKAN」として広く知られています。

日銀が行う統計調査で、民間企業に対するアンケート形式で行われます。現在は調査票による回答のみでなく、オンライン回答も行なっています。

短観では、企業が自社の業況や経済環境の現状・先行きについてどう見ているか、といった項目に加え、売上高・収益・設備投資といった事業計画の実績・予測値など、企業活動全般にわたる項目について調査しています。(日銀HPより)

速報性が高く、様々なデータが公表され、市場参加者の注目度が高い経済指標です。

企業に対する調査であり、調査対象が購買担当者に限定されてないので、PMI(Purchasing Manager's Index:購買担当者指数)ではありませんが、イメージとしては米国のISM製造業景気指数などに似ています。

- ISM製造業景気指数についての詳細はこちら:PMIと株価を比較(ISM製造業景況感指数とS&P500指数)

また、調査票の回収率が毎回100%に近く、サンプル数も約1万社と多く、企業経営者の実際の感覚が反映されるデータということもあり、信頼性が高いとされています。

年4回(3、6、9、12月)調査が行われ、翌月(4月初、7月初、10月初、12月央)公表されます。

公表時間は午前8時50分と決まっています。(発表後、為替レートや直後にオープンする株式市場が大きく反応することもあります)

日銀短観の公表内容は下記のとおりです。

日銀短観の公表内容

- 業況判断(DI)

- 需給・在庫・価格判断

- 売上・収益計画

- 設備投資計画等

- 金融機関の設備投資計画

- 雇用

- 企業金融(資金繰り、貸出態度、金利水準)

- 金融機関の業況判断等

- 日銀短観についてはこちらも参考にしてください:日本の経済指標チェックリスト

また、一般的に日銀短観は景気の先行指標と言われています。

日銀短観で最も注目されるのは「大企業・製造業の業況判断DI」

そして、上記の公表内容のうち、日銀短観の中で特に株式市場が注目しているのは「大企業・製造業の業況判断DI」です。

上場企業には製造業が多く、その経営者が当面の景況感をどのように考えているかを表す指標ですので当然と言えば当然です。

ちなみに「DI(ディー・アイ)」はDiffusion Index(ディフュージョン・インデックス)の略で、企業の景況感や設備、雇用人員の過不足などの各種判断を指数化したものです。(日銀サイトより引用)

「大企業・製造業の業況判断DI」はゼロが分岐点で、プラスであれば景況感が良いと思っている経営者が多く、マイナスであれば悪いと思っている経営者が多いということなります。

また、プラスマイナスに加え、過去からのトレンドがどのようになっているかも重要です。

プラスでも下落トレンドであればマイナス要因となる可能性がありますし、マイナスでも上昇トレンドであればプラス要因の可能性もあります。

下記に「大企業・製造業の業況判断DI」とTOPIXの比較チャートを掲載します。

よく「日銀短観の内容が良いと株価が上昇する」と言われますが、それは日銀短観が8時50分公表であるため、良い数字だとその直後の株価が反応して上昇するケースが多くあることをイメージしていると思われます。

ここではそのような短期的な視点ではなく、日銀短観の推移が株価の推移とどのような関係があるのかを確認していきます。

日銀短観「大企業・製造業の業況判断DI」とTOPIXの比較チャート

こちらは日銀短観とTOPIXの比較チャートです。

概ね同様の動きになっていますが、日銀短観「大企業・製造業の業況判断DI」が株価の先行指標になるかというと必ずしもそうとは言えません。

(株価も日銀短観と同様、景気に先行する傾向がありますので同じような動きになるのは当たり前といえば当たり前ですが)

ただし、1990年代はほとんど先行指標として機能していませんでしたが、2000年以降に限定すれば機能しているケースもかなりあります。

上記チャートを分析した結果、株式投資の観点で日銀短観が特に活用できそうなのは下記の2点です。

- 2004年~2007年や2013年~2018年のようにDIが10以上で推移している時は株式市場が堅調な動きとなっています。このような局面で株価が短期的に調整した場合は押し目買いの好機となります。

- 2002年~2003年や2010年~2013年のように株式市場が低迷している中でDIが急上昇した後は株式市場も大きくリバウンドする傾向があります。こちらも投資する良いタイミングとなります。

この2点については実際の投資においても活用できると思われますので、是非、覚えておいていただければと思います。

※日銀短観を含む様々な経済指標についてはこちらをご覧ください:日本の経済指標チェックリスト