アクティブファンドのパフォーマンスを検証する際、データの期間は長ければ長いほど良いと思いがちですが、これは間違いです。

2000年以降、インターネットの普及で『情報の非対称性がなくなったこと』に加え『ファンドの急増』でアクティブファンドは超過リターン(α)をあげることが難しくなっています。

超長期のデータでアクティブファンドとインデックスの比較をしてしまうと、2000年以前の大幅な超過リターンが2000年以降のパフォーマンスの不調を隠してしまうことが多くあります。(特に米国株のファンドなどでよく見かけます)

下記では実際のファンドのデータを使った比較チャートも掲載しておりますので参考にしてください。

アクティブファンドの2000年以前のトラックレコードは参考にならない

アクティブファンドに投資する際、トラックレコード(過去のパフォーマンス)をチェックするのは当たり前だと思います。

わざわざ高いコストを払ってアクティブファンドに投資する訳ですから、運用が上手くないと意味がありません。

投信の販売用資料などでもファンドが過去、どれくらいインデックスを上回るパフォーマンスを上げてきたかをアピールしています。

よくあるケースとしては、例えば米国株のアクティブファンドの場合、日本で販売する公募投信のマザーファンドや同一戦略ファンドのトラックレコードを掲載して、どれくらいインデックスをアウトパフォームしているかアピールしています。

これはコストが違う点さえ注意していれば特に問題なく、参考にすべきと思います。

ただし、ここで注意しなければいけないことは、あまりにも長いトラックレコードは当てにならないということです。

日本の運用会社ではそれ程長期のトラックレコードがあるファンドはほとんどありませんが、欧米の運用会社では50年以上のトラックレコードがあるファンドも結構あります。

普通に考えると、長期のトラックレコードがあった方が歴史や経験も豊富で良いように感じると思います。

もちろん、長期に渡り運用を継続して生き残っていることは評価に値しますし、ポリシーや信念があるという部分では投資家にとってもプラスになると考えられます。

しかし、過去の運用成績からその運用会社やファンドマネージャーの運用能力を判断する上では必ずしもそうではありません。

理由はここ20年前後で金融マーケットを取り巻く環境が大きく変化したことで、昔の運用実績が当てにならなくなっているからです。

1990年代後半を境に大きく変化していますので、2000年以前のトラックレコードはほとんど役に立たないと考えて良いと思います。

「情報の非対称性がなくなったこと」と「ファンドの急増」により超過リターン(α:アルファ)が減少

1990年代後半から大きく変化したのは「情報の非対称性がなくなったこと」と「ファンドの急増」です。

インターネットの普及などで一般の個人投資家も多くの情報を簡単に得られるようになりました。

また、以前はファンドマネージャーやアナリストが企業訪問して経営者と面談することでぎりぎりインサイダーにならない範囲の「有益な情報」を得たりしていましたが、現在ではこれも禁止されています。

同時に上場企業のIRはより透明性が高くなっているのでファンドマネージャーと一般投資家に情報の差はなくなっています。

また、1990年代後半以降、ファンドの数・残高が共に急増しています。

ライバルが増えたことにより、ファンドマネージャーの力量でインデックスを上回るα(アルファ)を計上することが以前より非常に難しくなっています。

一般的なファンド(ミューチュアルファンド)だけでなく、ヘッジファンドの世界でも、近年、同様にパフォーマンスが低下しています。

- ヘッジファンドのパフォーマンスについてはこちらを参照:ヘッジファンドが昔ほど儲からない理由(年間収益率と運用資産残高の推移)

これらの理由から、少なくとも2000年以前のマーケットでいくら高いパフォーマンスを上げていたとしても、それを現在のマーケットで再現することは難しいと考えられるため、参考にすべきではないと考えます。

この傾向は年々進んでいるので、2000年以降のトラックレコードでもどんどん使えなくなっていく可能性もあります。

- α(アルファ)など投資・運用関連の用語の説明はこちら:投資・運用関連の少しマニアックな用語集

世界最大級のアクティブファンドのパフォーマンスを検証【超長期のトラックレコードは足元の不調を隠してしまう】

株式アクティブファンドの雄と言われるキャピタル社が運用する世界最大級のアクティブファンド「American Funds Grth Fund of America (グロース・ファンド・オブ・アメリカ)」のパフォーマンスを検証してみます。

「American Funds Grth Fund of America (グロース・ファンド・オブ・アメリカ)」の運用資産残高は2024年7月時点で2,700億ドル(約40兆円)です。

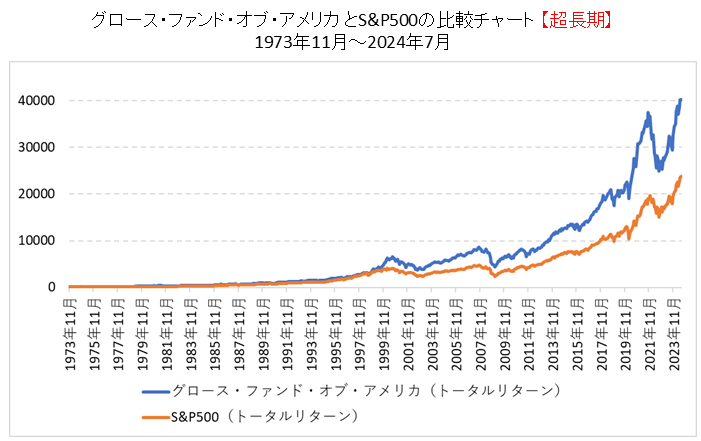

まずは1973年からの超長期の比較チャートです。

1973年11月から2024年7月までのチャートをみると、S&P500指数を大きくアウトパフォームしていることが分かります。

1973年11月末を100としてトータルリターンを確認すると、「American Funds Grth Fund of America (グロース・ファンド・オブ・アメリカ)」は40,285(402.85倍)、S&P500指数は23,872(238.72倍)となっています。

約50年間と長期ですが凄いリターンです。

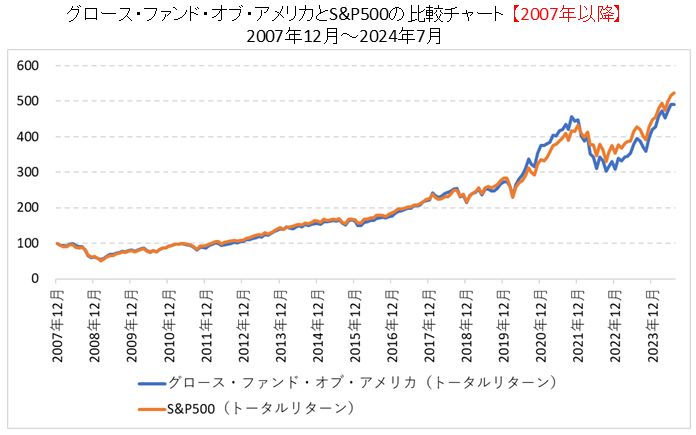

ちなみに「American Funds Grth Fund of America (グロース・ファンド・オブ・アメリカ)」は長期で見るとS&P500を大きくアウトパフォームしていますが、2007年以降のパフォーマンスをみると下記のようになります。

足元ではS&P500の方が良いパフォーマンスとなっています。

これは本当によくあるパターンです。

超長期の比較チャートは足元の悪い点を見えにくくしているケースが多いので注意が必要です。

もちろん、過去16年間がたまたま「American Funds Grth Fund of America (グロース・ファンド・オブ・アメリカ)」の運用が悪い期間であった可能性もあります。

運用手法(バリュエーションモデル)がマーケットに合わなかっただけかもしれません。

しかし、他のファンドでも同様のケースが多くなっていることから、近年の運用環境激変により、昔はパフォーマンスが良かったが、今はあまりよくないというファンドには注意が必要だと思います。

すごく長いトラックレコードは何となく信頼できそうなイメージを与えますが、運用能力を比較するうえでは注意が必要です。

逆に過去10年程度のマーケットでインデックス対比のα(アルファ)が出ているファンドの方が良いのではないでしょうか。

関連ページ

アクティブファンドについての情報はこちらをご覧ください!

長すぎるトラックレコードに加えて運用資産残高の急増も注意が必要です!

比較チャートのトリックについてはこちらをご覧ください!