こちらのページでは「自社株TOB」について分かりやすく解説しています。

「自社株TOB」はオーナー系上場企業の大株主となっている資産管理会社の保有株式を、当該上場企業が自社株買いで購入する際に活用されます。

「自社株TOB」は「通常のTOB」とは全く異なる取引で、オーナー等の資産管理会社で保有する株式を税制メリットを活用して売却するスキームです。(ごく稀に例外もあります)

自社株TOBにおける税制メリットのポイントは下記の3つです。

- 法人のみが対象

- 株価のうち「資本金等の額」を上回る部分は「みなし配当」として課税

- 「みなし配当」に対する課税は益金不算入が活用できる

詳細は下記をご覧ください。

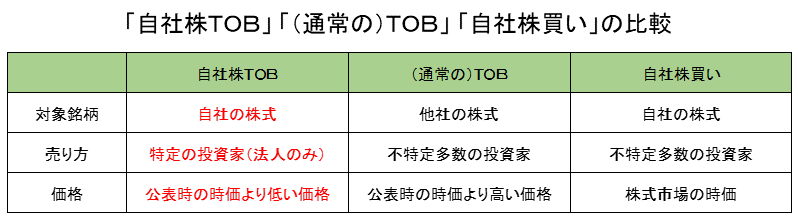

自社株TOBとは【「通常のTOB」「自社株買い」との違い】

まず最初に「自社株TOB」は「通常のTOB」とは手法や目的が全く異なります。

「通常のTOB」は他の会社を買収する際に活用されます。

買い手が事前に買付期間・株数・価格を公表して、買収対象企業の株主に対して株式の買付意向を表明します。

一方、「自社株TOB」は自社の株式を買い付ける為に活用されます。

これだけを見ると自社株買いと同じように見えますが、「自社株TOB」は特定の株主からのみ買い付けることを目的としています。

不特定多数の株主から株式市場を通じて株式を買い付ける「自社株買い」とは異なります。

「自社株TOB」は大株主となっている法人(オーナー等の資産管理会社)からのみ買い付けることが一般的です。

一般の株主が申し込まないようにTOB価格は現状の株価より低い価格で設定されます。

これらの内容をまとめると下記の通りとなります。

ではなぜ、わざわざ低い価格で売却してまでこのような取引を行うかというと、売り方に大きな税制メリットが存在するからです。

よって、多少ディスカウントした価格で売却しても、税制メリットにより手取り金額は市場で売却した場合より大きくなります。

また、ディスカウントした価格にしないと一般投資家の申込みが増えることで、予定した金額の売却ができなくなる可能性があります。

自社株TOBの税制メリットを解説【ポイントは「法人のみ」「みなし配当」「益金不算入】

上記のように「自社株TOB」はオーナー家などの資産管理会社が税制メリットを活用して株式を売却する為に使われます。

- 資産管理会社についてはこちらを参照:富裕層の資産管理会社について

ここからは自社株TOBの税制メリットについて解説します。

上場企業がTOBにより自己株式を買付する際、売却に応じた株主が「法人」の場合は売却による損益の税務処理が通常とは異なります。(売り手が個人の場合は通常の株式売買と同様の税務になります。また、TOBのような市場外取引でなく自社株買いのように市場で売買した場合は法人でも通常の税制となります。さらに細かい話ですが、事前公表型の自社株買いは立会市場ではないToSTNet-3を使いますが、ToSTNet-3は市場の一部と解釈され法人でも通常の税制となります)

株価のうち「資本金等の額」を上回る部分は「みなし配当」として課税されます。

ここでのポイントは「みなし配当」に対する課税は益金不算入が使えるということです。

1/3以上保有の大株主であればみなし配当の100%、5%~1/3未満の株主であればみなし配当の50%部分、5%以下でもみなし配当の20%部分が益金不算入となり課税されなくなります。

- 益金不算入についての詳しい内容はこちらをご覧ください:受取配当等の益金不算入制度(概要・変更点)

「資本金等の額」とは税法上の考え方で正確には「資本金の額」と「資本金の額以外」の合計となります。

「資本金の額以外」とは株主から払込まれた金額の内、資本金の額に組み入れずに留保されているもので「株式払込剰余金」などとなります。

「資本金等の額」はイメージとしては企業会計上の「資本金」と「資本剰余金」の合計といえます。

「みなし配当」の考え方は、株式を発行会社に売却するということは、「もともと払込んだ資本」と「利益の配当」を受け取るということがベースとなります。

そして1株当たりの資本金等の額を超える部分は利益準備金を取り崩したものとみなし、配当と同じ処理を行うこととしています。

会社の歴史が長く内部留保(利益剰余金)が厚い会社の場合、株価に対して「資本金等の額」は小さく、みなし配当の部分が大きくなります。

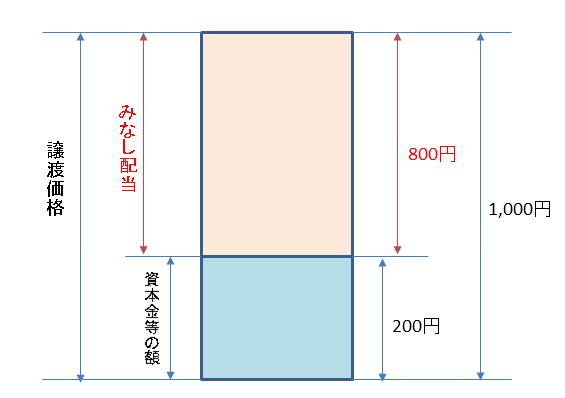

<自社株TOBによる株式の売却のイメージ図>

大株主である創業家の資産管理会社が株価1000円での自社株TOBに応じた場合の税金計算を掲載します。

上記の例では株価1000円の内、「資本金等の額」に相当する部分が200円で「みなし配当」に相当する部分が800円となっています。

そして、株式の取得価格は100円、株式の保有比率は5%~1/3未満(つまり益金不算入は50%)と仮定します。

- みなし配当部分の課税対象:50%益金不算入のため800円×50%=400円が課税対象となる

- 譲渡損益:取得価格100円と「資本金等の額」に相当する200円の差額である100円が課税対象となる

- トータルの課税対象:400円+100円=500円

- 税金計算:法人税率を30%と仮定すると500円×30%=150円の税金となる

通常の株式の売却であれば(1000円-100円)×30%=270円の税金となります。

よって、益金不算入が使える分だけ節税となります。

また、上記の例では株式の保有比率を5%~1/3未満(つまり益金不算入は50%)と仮定しましたが、株式の保有比率が1/3超であれば益金不算入割合が100%となり節税効果はより大きくなります。

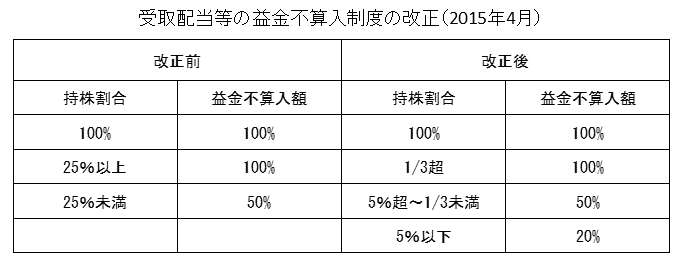

受取配当等の益金不算入制度の改正(2015年4月)で自社株TOBのニーズが拡大

平成27年4月(2015年4月)から受取配当金の益金不算入について、持株割合と益金不算入となる比率が変更となりました。

改正前後の株式保有比率と益金不算入割合は下記の通りです。

この改正で最もポイントになるのは、従来、100%益金不算入を適用させるため25%以上の保有比率を維持していた投資家(資産管理会社)です。

今後、100%の益金不算入を受けるには1/3超(33.4%)まで保有比率を高める必要があります。

ただし、そのためには多額の資金が必要となり、一般的には現実的ではありません。

それであれば「これまで資金化したかったが25%を維持する為に売らなかった」投資家は少し現金化してみようかということになります。

実際、上記の改正後はこのような事例が増えています。

もちろん、一気に5%まで持ち株比率を減らすことはありませんが、2~3%程度ならこの際一度売却してみようという事例は多くあります。

時価総額が2,000億円の企業が3%売却するだけで60億円です。

売却代金で新たなビジネスチャンスとなりますので、金融機関で富裕層営業を行う方はしっかりと覚えておくべきです。

法人の節税や税金に関連するページ

法人の節税や税金についてはこちらを参照してください!