こちらのページでは「ドル建て日経平均(日本株)」と「ドルヘッジ付き日経平均(日本株)」について解説しています。

「ドル建て日経平均(日本株)」はドル円レートの円高・円安による影響を受けます。日本株が上昇することが多い円安局面ではマイナスに作用します。

「ドルヘッジ付き日経平均(日本株)」は日本株にドル円のヘッジプレミアム(主に金利差)が上乗せされたものがパフォーマンスとなります。

個人的には「ドルヘッジ付き日経平均(日本株)」がおススメです。

詳細は下記をご覧ください。

ドル建て日本株ETFには「ドルヘッジなし」と「ドルヘッジあり」が存在

米ドルの運用手段として「ドル建て日経平均」はたびたび話題になります。

下記の2つのETFは日経平均連動ではありませんが日本株が投資対象となっている代表的なETFです。

- iシェアーズMSCIジャパンETF(EWJ)【ドル建て日本株】

- iシェアーズ 米ドルヘッジ MSCI ジャパン ETF【HEWJ)【ドルヘッジ日本株】

2つとも米ドル建てのETFです。

違いは下記の通りです。

- iシェアーズMSCIジャパンETF(EWJ):単純なドル建てのためドル円の為替も変動要因となる

- iシェアーズ 米ドルヘッジ MSCI ジャパン ETF【HEWJ):「ドルヘッジあり」のためドル円の動きは関係なく、ヘッジプレミアムが得られる

つまり、変動要因をまとめると下記の通りとなります。

- iシェアーズMSCIジャパンETF(EWJ):日本株+ドル円レート(円安はマイナス要因)

- iシェアーズ 米ドルヘッジ MSCI ジャパン ETF【HEWJ):日本株+ドル円のヘッジプレミアム(金利差を享受できる)

「iシェアーズMSCIジャパンETF(EWJ)」のようなヘッジなしのドル建て日本株ETFの場合、円安ドル高になればドルベースの価格に対してマイナスに作用し、円高ドル安になればドルベースの価格に対してプラスに作用します。

通常、円安になると日本株は上昇するケースが多いですが、ヘッジなしのドル建てのファンドの場合は、為替がマイナスに作用しますので、日本株の上昇が円安によって一部相殺されます。

逆に円高の場合は日本株が下落するケースが多いですが、下落幅を一部相殺する形になります。

その為、結果的にヘッジなしのドル建て日本株ETF【ドル建て日本株】の動きは、円建ての日本株の動きと比較するとややマイルドな動きになります。

一方、「iシェアーズ 米ドルヘッジ MSCI ジャパン ETF【HEWJ)」のようなドルヘッジ付きのドル建て日本株ETF【ドルヘッジ日本株】は、日本株の変動に加えてドル円のヘッジプレミアムを上乗せしたものがパフォーマンスとなります。

通常、米ドルと円の金利は米ドルの方が高いので、円からドルにヘッジするとヘッジプレミアムという形でプラスのパフォーマンスとなります。

ドル建て日本株とドルヘッジ日本株のパフォーマンス比較

『iシェアーズMSCIジャパンETF(EWJ)【ドル建て日本株】』と『iシェアーズ 米ドルヘッジ MSCI ジャパン ETF【HEWJ)【ドルヘッジ日本株】』の比較チャートを紹介します。

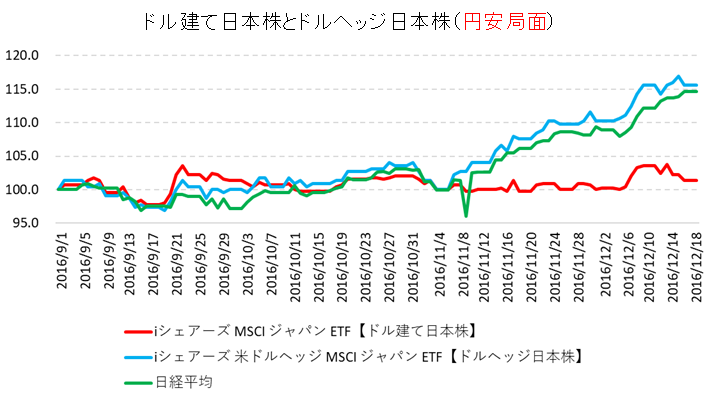

円安局面の【ドル建て日本株】と【ドルヘッジ日本株】の比較チャート

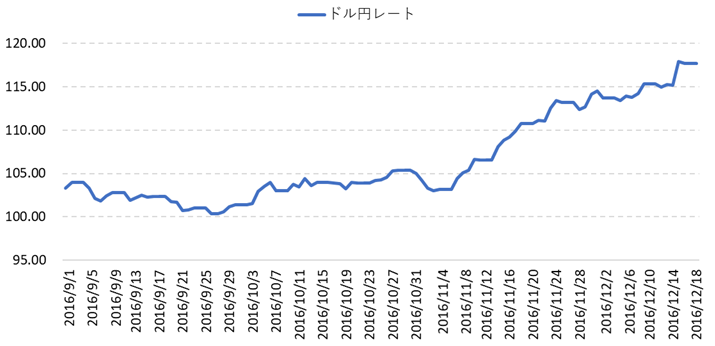

最初に円安で日本株が大きく上昇した局面の【ドル建て日本株】と【ドルヘッジ日本株】の比較チャートを掲載します。(2016年9月1日~2016年12月18日)

【ドル建て日本株】は円安ドル高の影響により日本株の上昇が相殺されています。

一方、【ドルヘッジ日本株】は日本株の上昇に加えてドル円のヘッジプレミアムがプラスされます。

このように、円安で日本株が上昇している局面では明らかに【ドルヘッジ日本株】の方がパフォーマンスは良くなります。

よく「ドル建て日経平均」という形でメディアなどでも取り上げられていますが、個人的にお勧めできるのは「ドル建て日経平均【ドル建て日本株」ではなく「ドルヘッジ付き日経平均【ドルヘッジ日本株】」ということになります。

下記では円安局面だけでなく、もう少し長期の比較チャートを掲載します。

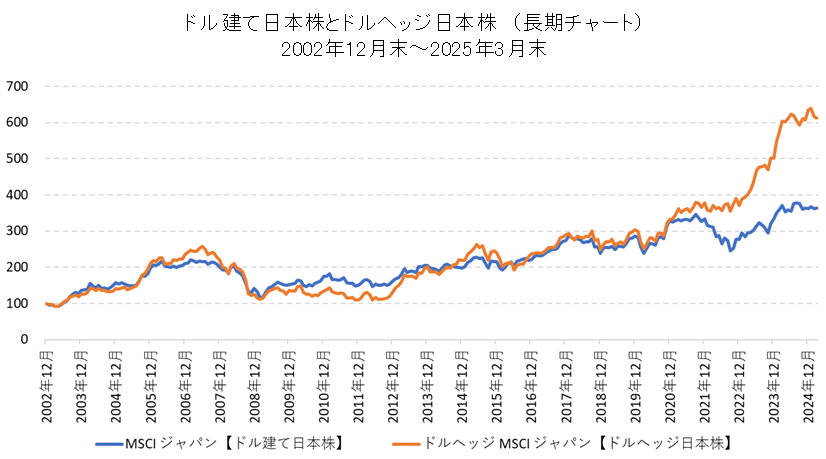

長期の【ドル建て日本株】と【ドルヘッジ日本株】の比較チャート

【ドル建て日本株】と【ドルヘッジ日本株】の長期比較チャートです。

これを見ると、円安局面でなければ2017年~2021年のように、必ずしも【ドルヘッジ日本株】が【ドル建て日本株】を大きくアウトパフォームするわけではないことが確認できます。

2008年~2012年のような円高局面では【ドルヘッジ日本株】が【ドル建て日本株】をアンダーパフォームしています。

一方、上記で紹介した2016年や同じく円安が進んだ2022年~2023年のような円安局面では【ドルヘッジ日本株】が【ドル建て日本株】を大きくアウトパフォームしています。

また、リターン特性が「日本株のリターン+ヘッジプレミアム」となる『ドルヘッジ日本株』は「日本株のリターン±ドル円のリターン」となる『ドル建て日本株』より分かりやすいと思います。

一方、中々想定しにくいケースですが、「日本株上昇+円高」を予想する場合は【ドル建て日本株】がベターです。

ドル建て日本株投資の関連ページ

ドル建て日経平均の長期チャートはこちらをご覧ください!

日経平均とドル円レートの比較チャートはこちらをご覧ください!

ドル円レートの歴史はこちらをご覧ください!