こちらのページでは日経平均が過去最高値をつけた1989年12月末から2019年12月までの30年間、ドルコスト平均法により日経平均株価とNYダウに投資した場合、どのようなパフォーマンスになったかを検証しています。

この30年間の日経平均とNYダウは全く逆の動きとなりました。

- 日経平均:1989年末39,715円→2019年末23,657円(-40.4%)

- NYダウ:1989年末2,753ドル→2019年末28,538ドル(10.3倍)

今回最もお伝えしたいことは、日経平均が30年間で40%下落しているにもかかわらず、ドルコスト平均法による投資を行った結果、+63%のリターンとなったことです。

もちろん、NYダウでドルコスト平均法を行った場合は更に大きなリターンとなっています。

下記をご覧いただくことで、ドルコスト平均法の効果をより深く理解していただけると思います。

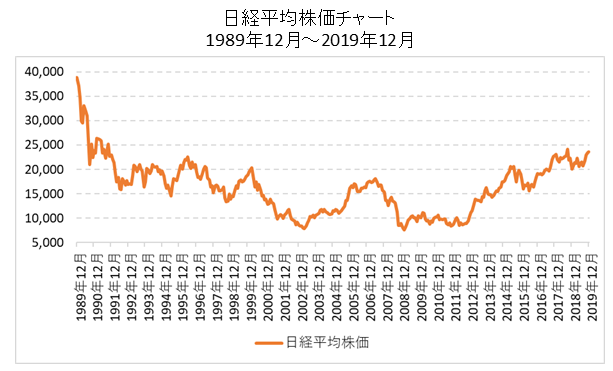

まず最初に、1989年12月以降の日経平均株価の推移から解説します。

1989年~2019年の日経平均の推移を確認【20年間下落した後10年間上昇】

日経平均株価の過去最高値は1989年12月末の39,715円です。

その後、バブルが崩壊し、株価は大きく下落しました。

ITバブル期の1999年~2000年やリーマンショック前の2003年~2007年は一定の上昇率となりましたが、1989年からリーマンショック後の2008年後半~2009年前半までは長期下落トレンドとなりました。

日経平均株価の過去最安値は終値ベースでは2009年3月10日の7,054円です。(日中ザラ場ベースでは2008年10月28日の6,994円)

アベノミクスが始まった2012年後半以降は上昇トレンドとなり、2019年12月末の日経平均株価は23,657円まで上昇しました。

- 日経平均株価の推移や変動要因についてはこちらで詳しく解説しています:日経平均株価の歴史をドル円レートとの比較チャートで確認

下記では日経平均株価のピークであった1989年12月末から毎月1万円を日経平均に投資した場合、どのような結果になったかを検証しています。

言い換えると、日本株に対してドルコスト平均法(定時定額投資)を最悪のタイミングで始めた場合のシミュレーションです。

ご覧いただくことでドルコスト平均法(定時定額投資)の良さをより深く理解していただけるのではないかと考えています。

特に確定拠出年金(iDeCo、イデコ)や積立NISAを検討している方には非常に参考になりますのでご覧ください。

- 確定拠出年金(iDeCo、イデコ)やドルコスト平均法についてはこちらも参照:確定拠出年金(日本版401k)の税制メリットとドルコスト平均法での運用

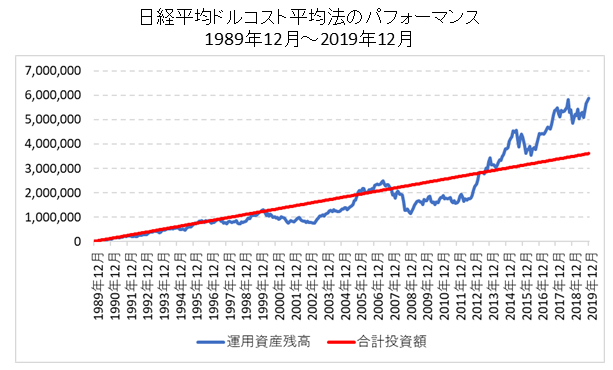

1989年12月末に日経平均のドルコスト平均法を始めた場合のシミュレーション【最悪のタイミングでスタートしたパターン】

1989年12月末~2019年12月まで毎月1万円を日経平均株価に投資した場合のシミュレーションです。

データ取得の都合上、配当を含まない通常の日経平均株価を使用しています。

本来、 ETFや投信などで日経平均に投資した場合は配当も得られます。

ただし、実際の投資では売買コストや信託報酬等の保有コストもかかります。

それでもコストは配当利回りより低いので、実際の投資は配当なしの下記データよりも少し良くなると考えて問題ありません。

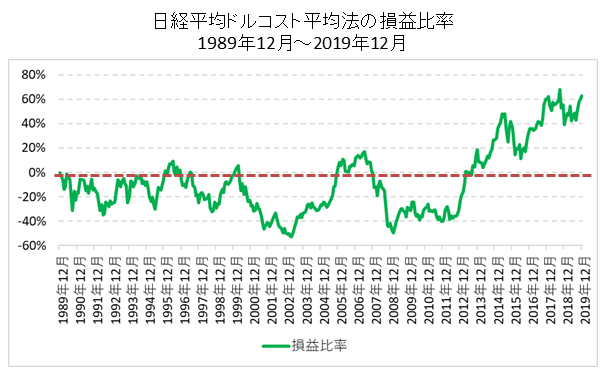

それでは「日経平均株価のチャート」「運用資産残高と合計投資額の比較チャート」「損益比率」のチャートを掲載します。(損益比率=運用資産残高/合計投資額となります)

1989年12月~2019年12月の30年間でみると、前半の20年が下落トレンド、後半の10年間が上昇トレンドとなっています。

最初の20年間で日経平均は39,715円(1989年12月)→ 7,568円(2009年2月)まで下落していますので、実際に投資していた場合、投資対象としては最悪の資産クラスを選択したことになります。

ドルコスト平均法による投資のパフォーマンス(損益比率)を見ると2003年には一時、50%以上の下落率となっており、2009年時点でも-40%の水準です。

ただし、長期下落トレンドであった前半20年の間にも1996年・2000年・2006年・2007年には一時的にプラス圈に浮上しています。

これだけ長期にわたり大きく下落していてもドルコスト平均法の効果により、購入平均単価が低下することで、マーケットが短期的にリバウンドした時にはプラスとなっています。

ドルコスト平均法は安い時に多くの口数を買い、高い時は少ない口数しか買わないという合理的な投資法が自動的に行われます。

そのためマーケットが下落トレンドの場合、平均購入単価はどんどん低下していきます。

2009年以降は日経平均株価が上昇トレンドとなり、7,568円(2009年2月)→ 23,657円(2019年12月)まで上昇しています。

1989年12月に開始した毎月1万円の日経平均株価ドルコスト平均法も2013年9月以降はプラス圈で推移しています。

2019年12月末の日経平均は23,657円とドルコスト平均法を開始した1989年12月末の39,715円より40%以上も低い水準ですが、ドルコスト平均法を継続した結果、360万円の投資に対し586万円の運用残高となっています。

プラス63%のパフォーマンスです。

30年間でプラス63%ですので決して高い利回りではありませんが、投資対象である日経平均株価がマイナス40%になったことを考えると悪くない結果だと思います。

ここで言えることは投資対象を失敗してもこれくらいのパフォーマンスになるということです。

逆に投資対象を上手く選択できればとんでもないパフォーマンスになります。

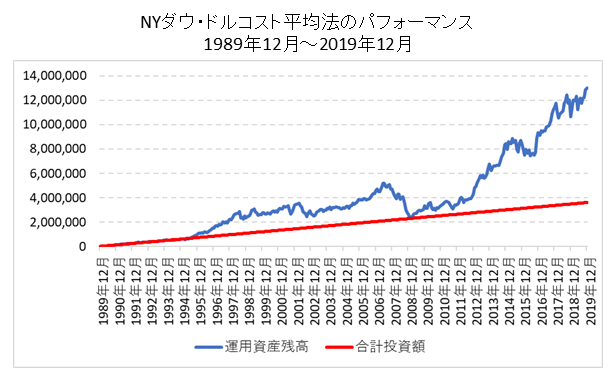

下記では上記と同じ期間、NYダウに投資していたらどのような結果になったかを確認してきます。

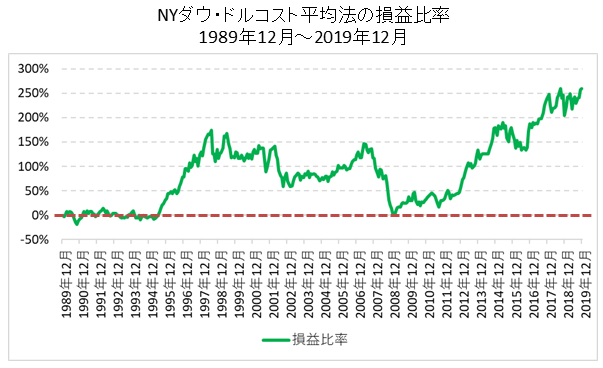

1989年12月末にNYダウのドルコスト平均法を始めた場合のシミュレーション

1989年12月末から毎月1万円NYダウに投資した場合のシミュレーションです。

こちらもデータ取得の都合上、配当を含まない通常のNYダウを使用しています。

為替レートも加味した円建てNYダウでシミュレーションします。

日経平均とは異なり、NYダウは1989年12月以降、長期上昇トレンドが続いています。

ITバブル崩壊時の2000年~2002年やリーマンショック時の2008円~2009年は大きく下落していますが、いずれも前回高値を更新して、2019年12月まで過去最高値を更新し続けてきました。

NYダウは1989年12月末の2,753ドル→2019年12月末の28,538ドルまで上昇しています。

同時期に日経平均株価が40%以上のマイナスとなったのに対し、NYダウは10倍以上になっています。

- 米国株の長期推移はこちらを参照:米国株(S&P500)長期推移(チャート・変動要因) / 30%以上の暴落は過去8回

ちなみにドル円レートは1989年12月末の1ドル=143.8円→2019年12月末の1ドル=108.58円となっています。

- ドル円レートの長期推移はこちらを参照:ドル円レート長期推移1971~(チャート・変動要因)

円建てで毎月1万円づつNYダウのドルコスト平均法を続けた結果、360万円の投資に対し、1,299万円の運用残高となっています。

3.6倍のパフォーマンスです。

投資対象を失敗した日経平均株価でも63%のプラスでしたが、投資対象を上手く選択できたNYダウでは3.6倍になっています。

この両パターンを見ていただくことでドルコスト平均法についてのイメージができるのではないでしょうか。

投資対象に失敗しても長期継続することでプラスになる可能性が高まり、投資対象が当たれば、かなり高いリターンが得られます。

そう考えるとやはり、いくつかの資産クラスに分散したうえでドルコスト平均法を長期で行うことがベストと言えそうです。

確定拠出型年金(iDeCo)では最長で40年前後運用できますが、自身の年金受け取り開始時にマーケットが上手く上昇しているかは分かりません。

よって、10年くらい余裕を見て最長でも30年間の運用と考えて行いましょう。

普通に考えると上記の日経平均パターンとNYダウパターンの中間くらいのパフォーマンスは期待できるでしょう。

30年間で360万円を投資し、586万円~1300万円で中央値は943万円です。

毎月2万円拠出すれば1,986万円になります。

ここまでくれば「老後資金の2000万円問題」も解決できます。