J-REIT・私募REIT・私募ファンド・ブリッジファンドの比較

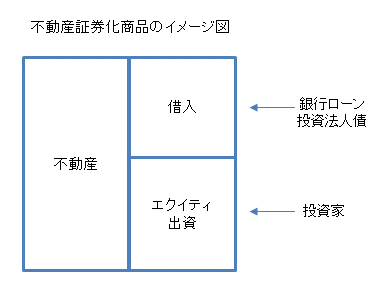

不動産(証券化商品)への投資スキームは大きく分けて4パターンに分けられます。

- J-REIT

- 私募REIT(私募リート)

- 私募ファンド

- ブリッジファンド

バランスシートの形はいずれも上記のような形式となり大きな違いはありませんが、商品特性は大きく異なります。

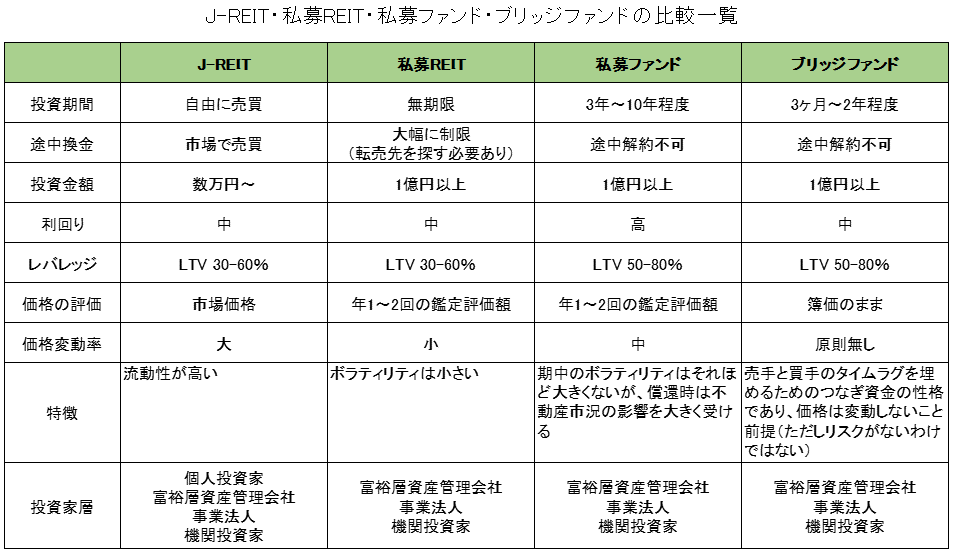

J-REIT・私募REIT・私募ファンド・ブリッジファンドのポイント一覧

下記は4つの不動産投資スキームのポイント一覧です。

「J-REIT」と「私募REIT」の違いは上場しているか否かです。「私募REIT」の価格は鑑定価格ベースとなり、「J-REIT」より安定した動きとなりますが、流動性に制限があります。

「私募REIT」と「私募ファンド」の違いは「期限があるか否か」と「レバレッジ水準」です。

「ブリッジファンド」は「私募ファンド」の一種ですが、物件の売却先・売却価格があらかじめ決められていることから、一般的な「私募ファンド」と比較すると安定性が高いと考えられています。

下記では各スキームのポイントを詳細に掲載しています。(ポイントは箇条書きで掲載しています)

J-REITのポイント

- 東証に上場されており、流動性が高い。

- 比較的優良な物件で構成されているリートが多い。

- マーケットで取引される分、実物不動産(鑑定価格)に比べて変動率が大きい。

- J-REITの推移についてはこちらを参照:J-REIT(東証REIT指数) 長期推移(チャート・変動要因)

- J-REITの分配金利回りとNAV倍率の推移はこちらを参照:J-REIT分配金利回り・NAV倍率 長期推移(チャート・変動要因)

私募REITのポイント

- 上場していないREIT。形態は上場しているJ-REITと同様で投資法人型。

- 2010年ごろからスタート(リーマンショック時のJ-REITの大幅下落を受けて、長期投資を前提としている機関投資家などからボラティリティの低いREITのニーズが高まり、私募REITが開発された)

- 価格変動は決算時(年1回~2回)の鑑定価格ベースの推移となり変動率は小さい

- J-REITとの違いは上場されているか否かのみであり、流動性が低い反面、価格の変動率が小さいので安定的に長期投資したい投資家には向いている。

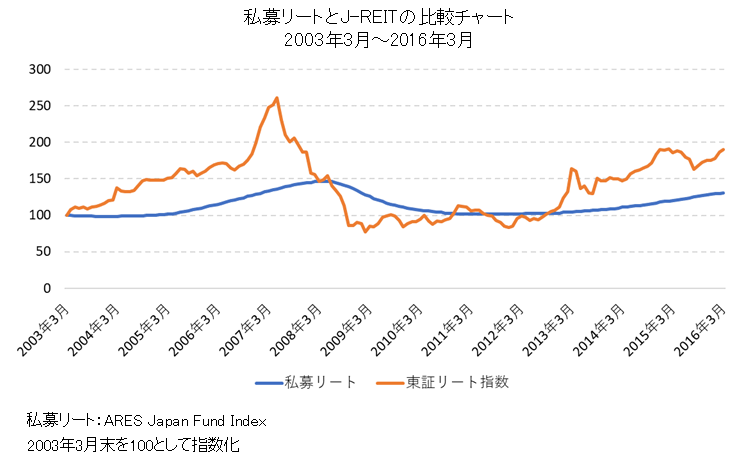

- リーマンショック後、東証REIT指数は約2,600ポイントから約700ポイントまで70%以上下落したが、私募REITは当時存在すれば20%~30%程度の下落にとどまったと想定される(下記比較チャートを参照)

- 下記チャートは私募REITとJ-REITの比較チャート(配当含まず)

- 一般的に不動産の鑑定価格はそれほど大きく変動しないため、私募REITは多少レバレッジがかかっていても大きな変動率にならない。

- 上場リート(J-REIT)とのバリュエーション比較でいうと、上場リートは市況が良くなるとNAV倍率(株式のPBR)が1倍を超えて取引される。一方、私募REITは常に鑑定価格ベースで価格が評価されるのでNAV倍率は常に1倍となる。よって、流動性の問題はあるが、市況が良く上場リートのNAV倍率が高くなっている状況では私募REITを購入した方が割安に投資できることになる。(例えば2014年~2015年頃はJ-REITの平均NAV倍率が1.5倍前後であった為、バリュエーション的には私募REITを購入する方が割安であった)

- ただし、私募REITは基本的に期限はなく、取引市場もない為、売却する際は転売先を探す必要がある。(実物不動産を保有するイメージに近い)

- また、市況が悪化した際に私募REITの買い手が存在するかは不確定要素となる。

- 商品によっては、「年間に純資産の3%を上限に解約ができる」等の規定があるものもある。この場合、他の投資家が解約しなければすべて解約できるケースもあるが、一般的に解約を希望するタイミングは重なるケースも多いので、流動性は低いと認識しておくべき

- 参考ページ:「地銀や年金が私募REITを積極購入」

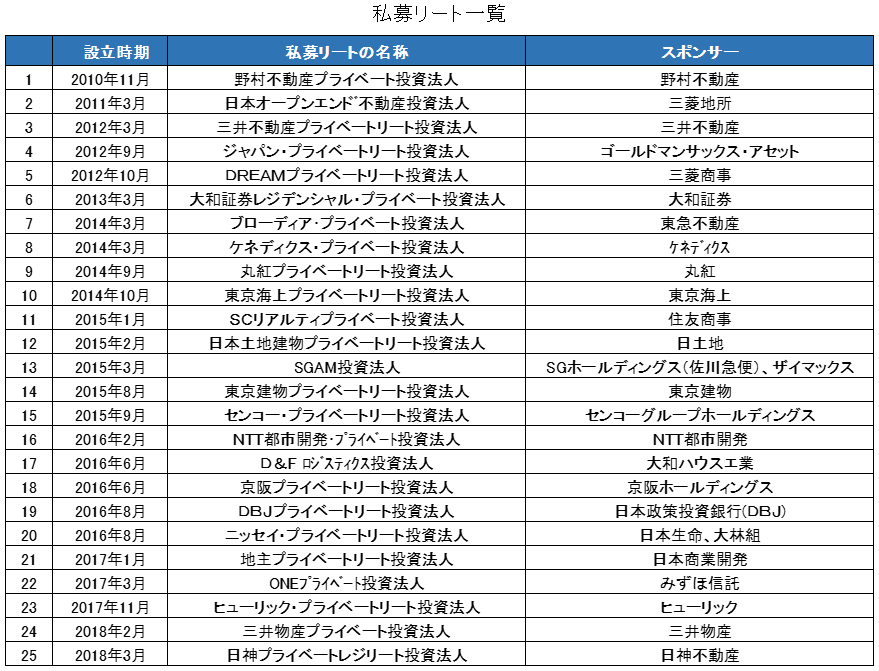

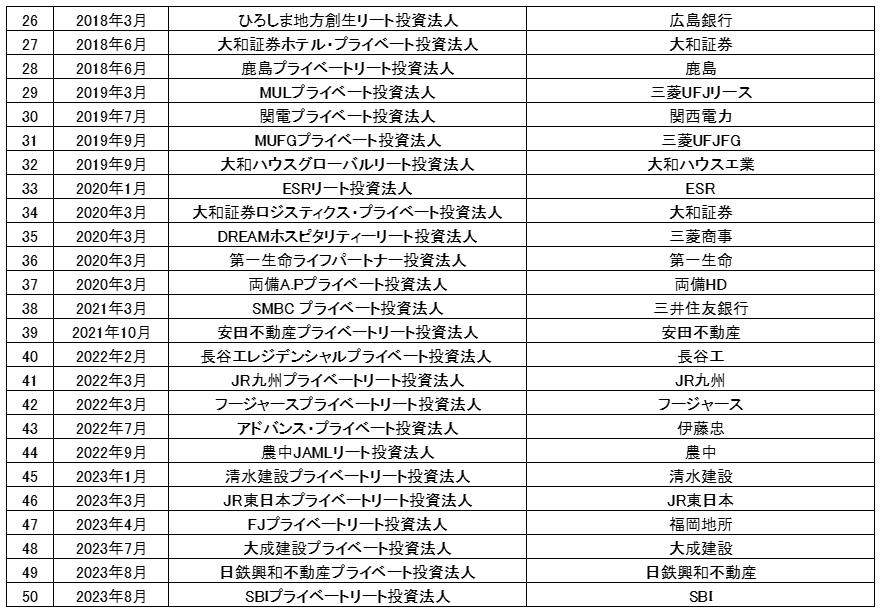

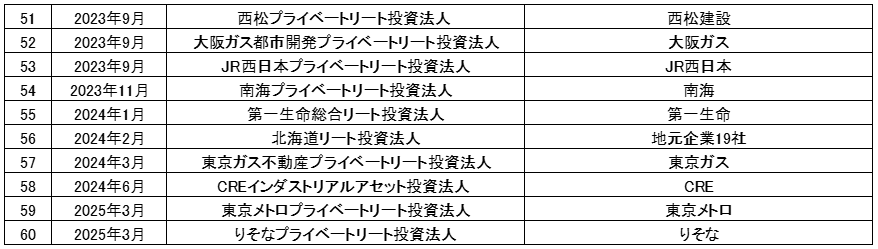

- 設立されている私募REIT一覧

- 2025年には私募REITの銘柄数がJ-REITの銘柄数を上回った

- J-REITの全銘柄はこちら:J-REITのスポンサー一覧と保有物件の用途一覧

私募ファンドのポイント

- 私募REITとの違いは、期限(3年~10年程度)が定められている点と、一般的にLTVが高い点である。

- 私募ファンドの保有期間中は私募REITと同様に鑑定評価ベースでの評価となる。レバレッジが高い分、私募REITより値動きはやや大きくなるが上場リートほどの価格変動率はない。

- しかし、私募ファンドの償還時は通常、保有物件を売却して資金化することになり、その際の価格は鑑定評価ではなく、その時の不動産市況の影響を大きく受けた売買価格となりる。よって、運用期間満了時(償還時)の市況に大きな影響を受けることとなる。

- さらに私募ファンドはレバレッジが高い分だけ、価格(エクイティ出資)の変動率は大きくなる。例えばLTV80%ということは20%の出資で不動産を購入していることになり、5倍のレバレッジとなる。運用期間終了時(償還時)に市況が悪化している場合、大きな損失となることもある。

- ローンによる資金調達はJ-REITや私募リートのようにシニアローンからのみ調達するケースもあるが、私募ファンドではメザニンローンを併用するケースも多い。これはJ-REITや私募リートよりも高いレバレッジとするためである。

- メザニンローンについてはこちらを参照:メザニンローンの全て(仕組み・存在意義・具体的事例)

- また、ローンの借入期間はファンドの償還期限より短期で借り換えを前提としているものも多くある。通常の市況であればそれほど問題はないが、リーマンショックの際は、借り換えができず物件を低い価格で処分せざる負えなくなり、運用期間の途中で価格が大きく下落したファンドも多くあった。

ブリッジファンドのポイント

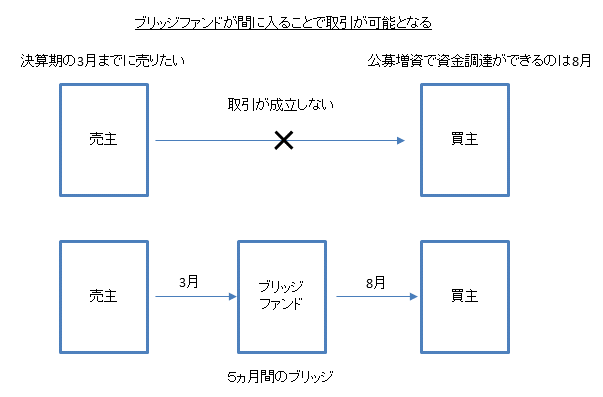

- ブリッジファンドは仕組みとしては私募ファンドの一種であるが、不動産物件をJ-REIT(上場リート)等に同価格で転売することが前提となっている点が特徴ある

- よって、ファンドの価格が変動しないことが元々想定されている点で他のREITや私募ファンドとは大きく異なる

- J-REIT(上場リート)は内部留保ができない仕組みである為、LTVに余裕がない場合、新規の物件を購入する際は、公募増資を行う必要がある。

- しかし、スポンサーからの物件取得であれば増資のタイミングで物件の売買を行えばよいが、外部から物件を取得する際は必ずしも増資のタイミングに合うとは限らない。この時、物件の取得と増資までのタイムラグをつなぐのがブリッジファンドの役割となる。(ブリッジファンド=橋を架けるファンド)

- 一般的にブリッジファンドはリスクが低いと考えられているが、J-REIT市場の低迷などにより、増資ができなくなった場合、最終的に物件を市場で売却することになるケースも想定される。その場合はブリッジファンドの価格が元本割れする可能性もある。

- ブリッジファンドは通常、元本割れリスクも少なく、利回りも4%~5%程度のものが多く、投資家にとっては魅力的な商品であるが、レバレッジが高い分、元本割れするときは損失が大きくなる可能性もあるので注意が必要。

- 私募ファンドと同様、メザニンローンを活用するケースも多い

- ブリッジファンドを購入する際に注意するポイント(リスクが低いブリッジファンドの見分け方)

- 購入予定のJ-REITは資産規模が大きなREITであるか

- 購入予定のJ-REITはLTV(借入比率)に余裕があるか(ただし、LTVに余裕があっても組入れ予定物件のパイプラインが多い場合は注意が必要)

- 購入予定のJ-REITは信用力の高いスポンサーであるか(ショック時の金融機関の支援姿勢に違いが出る)

- この3つをクリアしていれば市況が悪化した場合でも、元本毀損リスクは低いと言える。特にLTV(借入比率)に余裕があるか否かは重要で、LTVに余裕があれば最悪、公募増資ができなくても物件を購入できるため、ブリッジファンドのリスクは低くなる

- 逆にLTV(借入比率)に余裕がない場合、リート市場が下落し公募増資ができなくなると、予定の期日にブリッジファンドが償還されないリスクが発生する。さらに最終的に低い価格で物件を売却することとなると元本割れのリスクも発生する。上記の通り、レバレッジが高い分、元本割れした場合の損失は大きくなる可能性がある。

- 2016年より東証のインフラファンド市場がスタートしたことで太陽光発電施設のブリッジファンドも組成されるようになった。太陽光発電は固定価格買取制度(FIT)によりキャッシュフローが極めて安定している為、一般的な不動産向けのブリッジファンドと比較してリスクは低いと考えられる。【インフラファンドについてはこちらを参照:インフラファンド(インフラ投資法人)について】

J-REIT・私募REIT・私募ファンド・ブリッジファンドに投資するには

J-REITは株式と同様、個人・法人問わず誰でも売買可能です。

私募REITは一般的に「適格機関投資家」限定ですが、投資事業組合(LPS)などを間に経由することで適格機関投資家以外でも購入可能な場合があります。ただし投資事業組合(LPS)にすると個人の場合は利益が総合課税となるため、通常は法人のみの取り扱いとります。

私募ファンドとブリッジファンドは投資事業組合(LPS)経由で匿名組合に出資するパターンが多く、私募REITと同様に個人の場合は総合課税となるため、法人のみの取り扱いが一般的です。(一部、公募投信等を経由して個人に販売するケースもある)

よって、通常、個人が購入できるのはJ-REITのみで、個人が私募REIT・私募ファンド・ブリッジファンドに投資する場合は資産管理会社を保有していることが条件となります。

- 個人が投資事業組合(LPS)や私募投信に投資した場合の課税に関してはこちら参照:個人が私募投信・匿名組合・投資組合に投資した場合の課税

リート関連の参考ページ

リート関連の投資信託についてはこちらを参照してください。ポイントや見通しを掲載しています!

J-REITについての役立つ知識はこちらを参照してください!

- J-REITの「負ののれん」

- J-REITの破綻(ニューシティ・レジデンス)、J-REITの実質破綻(日本レジデンシャル)

- J-REITのIPO・公募増資におけるインデックス買い【東証REIT指数への組入れ】

- J-REIT・インフラファンドの利益超過分配について解説

- 東京都心5区オフィスビルの空室率・平均賃料・延床面積・ビル数の長期データ

不動産ファンドに関する役立つ知識はこちらを参照してください!