債券で運用するファンドは様々な種類があり、マーケット環境に合わせて使い分けることが重要です。

こちらのページでは「MMF」から「外債に投資するファンド」まで、債券型ファンドについて幅広く掲載しています。

直接投資ではなく、ファンドを経由して債券に投資することで、「分散投資が可能」「円ヘッジが可能」「直接取引が難しい債券に投資が可能」など多くのメリットがあります。

債券型ファンドとは

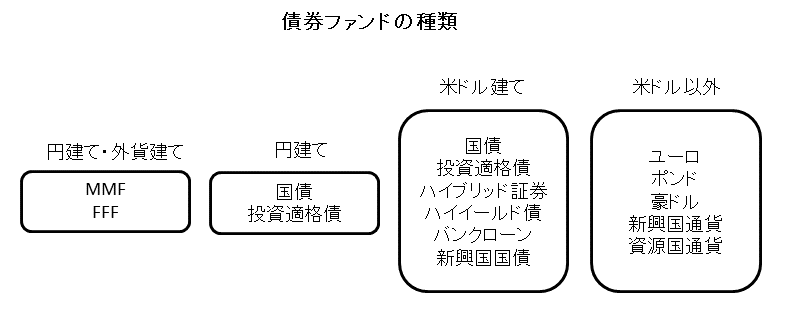

債券型のファンドと一言で言っても、通貨・発行体の種類・期間等の違いで違いで様々なものがあります。

例えばMMF・FFFは元本が割れないことを前提に設定されているファンドです。

一方、MMF・FFFと同様に円建ての債券で運用しているにも関わらず債券価格の変動により元本が上下するファンドも存在します。

また、米ドル建ての債券は円建てと比較して様々な種類の債券が存在します。

そして米ドル以外にもユーロ・ポンドといった先進国通貨をはじめ、新興国通貨や資源国通貨と呼ばれる債券も存在します。

これらに投資するファンドも一般的に販売されていますので下記にそれぞれ分類してポイントを分かりやすく掲載します。

(1)MMF、FFF(日々決算型の公社債投資信託)

MMFやFFFはいわゆる「日々決算型の公社債投資信託」で、1年以内の短期債のみで運用される商品です。

「日々決算型の公社債投資信託」は元本割れが発生しないことを前提に取引されています。

円・米ドル・ユーロ・豪ドルなど幅広い通貨の商品が存在します。(ゼロ金利になると運用できないので償還されることがあります)

残存期間が1年以内の債券は原則、時価評価せず償却原価法で期間按分して利回りを計算するため、通常元本が割れることはありません。ただし、信用不安等で大きく価格が下落した債券は時価評価する必要が出てくるので、この場合は元本割れリスクが出てきます。

日々決算型の公社債投資信託は、毎日決算をおこない、基準価格は毎日1円になります。

「1円を下回った場合には追加で資金の受け入れができない」という規定があり、元本割れはファンドの終了を意味します。

よって、唯一といっていい元本割れリスクの要因となる発行体のクレジット(信用)は相当気を使って運用しているのが実態です。

しかし、それでも過去に何度かMMFが元本割れを起こしたことがあります。

過去の元本割れの反省を踏まえてMMFの運用はどんどん保守的になってきています。

ちなみに個人向け証券口座の決済用として使われているMRF(マネーリザーブファンド)は2014年から元本割れ回避を目的とする運用会社による損失補てんが認められています。(米国のMMFにも同様の元本割れ回避スキームが存在します)

- MMFの元本割れについてはこちらを参照:MMFの元本割れ事例を紹介(外貨建て・円建て共に元本割れ実績あり)

- 外貨預金と外貨MMFの比較についてはこちらを参照:米ドルMMFと米ドル預金の比較

(2)円建て債券で運用する投資信託

円建て債券で運用する投資信託の主な投資対象はこちらです。

- ①日本国債

- ②物価連動国債(日本)

- ③投資適格社債

日本の金利は長期に渡って低下(債券価格は上昇)してきた為、これまでのパフォーマンスは良好ですが、ここからは余程のマイナス金利拡大がない限り債券の上昇は見込みにくいといえます。

反対に金利上昇した場合の債券価格の下落リスクが相応にあると考えられます。

円建て債券で運用する投資信託の商品例です。(上記投資対象①~③に対応)

(3)米ドル建ての債券に投資する商品(一部ユーロ等先進国通貨も含む)

米ドル建て債券は、様々な発行体、幅広い格付けの債券が存在します。

円建て債券にはほとんど存在しない非投資適格級(BBB未満)のハイイールド債なども一定のマーケット規模があります。

また、それぞれのファンドではドル円の為替リスクをヘッジした「円ヘッジコース」を用意しているケースもあります。

各ファンドのポイントを掲載します。

国債、国際機関債

- 格付けは大半がA格以上

- 残存期間が長めで金利上昇リスクあり

- 商品例:グローバル・ソブリン・オープン

投資適格債

- 格付けはBBB格以上

- 残存期間が長めで金利上昇リスクあり

- 商品例:ルーミス米国投資適格債券ファンド

ハイブリッド証券(バーゼル2対応の劣後債、優先証券)

- 平均格付けはBBB~A

- 2010年以前に発行された劣後債・優先証券が中心。

- 利回りは低めで投資適格債と同水準

- 商品例:東京海上Rogge世界ハイブリッド証券ファンド

ハイブリッド証券(バーゼル3対応のCoCo債、優先証券、優先株)

- 2010年以降に発行された新型の劣後債、優先証券

- 一般的には欧州・日本の金融機関が発行するものがCoCo債、米国の金融機関が発行するものが優先証券・優先株と表記される

- 政府による資本注入などが行われ実質破たんと見なされた場合や自己資本が一定水準(例えば5.125%や7.0%)を下回った場合に元本が削減される条項が含まれている

- 世界的な大銀行でも平均格付けはBB~BBB程度で、利回りは高めでハイイールド債に近い水準

- 商品例:ニッセイ世界ハイブリッド証券戦略ファンド(アドバンスド・インカム)

米国ハイイールド債

- 格付けはBB以下

- 債券の残存期間はやや長め

- ボラティリティはやや高めだが中長期的には高いリターン

- 商品例:フィデリティ・USハイイールド・ファンド

バンクローン

- 格付けはBB以下とハイイールド債と同ランクの発行体

- クーポンは変動金利(LIBORベース)で金利上昇時にメリット

- 担保付きローンである為デフォルト時も平均80%近い回収率で実際の毀損は少ない

- デフォルト率は長期平均で3%程度であり、70%の回収率で計算すると元本毀損率は0.9%程度。

- 商品例:バンクローン・オープン(為替ヘッジあり、為替ヘッジなし)

新興国債券(ドル建て)

- 米ドル建ての新興国債券(発行体が新興国の国債や企業)

- 格付けはBB~BBB

- 債券の残存期間はやや長め

- 代表的なインデックス:JPモルガン・エマージング・マーケッツ・ボンド・インデックス・グローバル・コア・インデックス(EMBIグローバルコアインデックス)

- 商品例:iシェアーズJPモルガン・米ドル建てエマージング・マーケット債券ETF(EMB)

(4)新興国や資源国の債券に投資する投資信託(米ドル以外)

米ドル以外の外債ファンドです。

為替リスクはありますが、高金利が魅力で一定の人気があります。

豪ドル建て債券

- オーストラリアは財政も健全な国で日本人にもなじみがあり、以前から人気の通貨

- 商品例:ハイグレード・オセアニア・ボンド・オープン(杏の実)

ブラジルレアル建て債券

- 変動は大きいが利回りが高く2010年以降日本でも人気となった

- 政策金利がインフレ率よりも高く、実質金利は常時高い水準

- 商品例:ブラジルボンドオープン

複数の新興国の現地通貨建て債券

- 高い利回りを享受することができる

- 変動は大きいが中長期的な通貨の上昇も期待できる

- 代表的なインデックス:バークレイズ新興市場自国通貨建て国債インデックス、JPモルガンGBI-EMグローバル・ダイバーシファイド

- 商品例:iシェアーズ現地通貨建てエマージング・マーケット債券ETF(LEMB)、eMAXIS新興国債券インデックス

複数の資源国の現地通貨建て債券

- 資源国は資源による収入のおかげで財政が健全な国が多い

- 世界の人口増加により資源の需要は継続的に増加傾向

- 対象国:カナダ.オーストラリア、ニュージーランド、ノルウェー、インド、メキシコ、インドネシア、ブラジル等

- 商品例

- 高格付資源国:DIAM高格付インカム・オープン(ハッピークローバー)

- 新興資源国:DIAM新興資源国債券ファンド(ラッキークローバー)

(5)幅広い債券に投資する投資信託

上記に記載したあらゆる債券が投資対象となっている、債券のバランスファンドのような商品も存在します。

運用会社のマクロビューに基づいて各種債券のアロケーションを適宜、変更していくようなファンドが一般的です。

関連ページ

債券に関する幅広い知識はこちらを参照してください!