こちらのページでは代表的な安定型の資産運用商品(固定利回り商品)として「債券」「定額個人年金保険」「一時払い終身保険」を比較しています。

運用効率を優先するなら「債券」「定額個人年金保険」がおすすめで、死亡保険金の非課税枠の活用をメインにする場合は「一時払い終身保険」がおすすめとなります。

詳細は下記をご覧ください。

貯蓄性商品として債券と保険商品の垣根が低くなっている

債券は昔から証券会社を中心に販売されています。

円建ての債券は国債や電力債を中心に安定運用商品として活用されています。

外貨建ての債券は米ドル債・豪ドル債・ブラジルレアル債など幅広い通貨の債券が販売されています。

また、特に米ドル建ての債券は円建て債券のように国債と投資適格債のみではなく、ハイイールド債・新興国国債・CoCo債など債券種類も豊富で、リスク応じた様々なリターンの運用が可能になっています。

従来は債券のライバル商品としては預金・貯金ぐらいしか存在しませんでしたが、2000年代以降は規制緩和により保険商品が銀行や証券会社でも取り扱うことが解禁され、債券の競合商品として広まりを見せています。

銀行や証券会社では貯蓄性の高い定額個人年金保険や一時払い終身保険が主に販売されています。

取り扱い通貨は円建てに加えて、米ドル建てや豪ドル建ての商品があります。

保険商品の中で運用商品としてお金を増やすという部分にフォーカスした場合は、定額個人年金保険に軍配が上がります。

一時払い終身保険は定額個人年金保険に比べて生命保険商品としての保障機能の割合が大きく、その分の保障コストが増えるため運用に回る部分が減少します。

保険商品は「運用機能」と「保障機能」の2つの機能を合体させた商品です。

「保障機能」が大きい順に代表的な商品を並べると下記のようになり、下に行くほど運用の部分が大きくなります。

- 定期保険【ほぼすべてが保障機能】

- (一時払い)終身保険

- 養老保険

- 個人年金保険【ほぼ全てが運用機能で債券に近い特徴】

よって、債券の直接的なライバルは個人年金保険となりますが、(一時払い)終身保険などでも一定の保障を受けながら運用益も期待できるということでそれなりにニーズがあるようです。

下記では「債券」「個人年金保険」「一時払い終身保険」についてポイントを解説します。

債券の概要

国債・社債・劣後債等があり、一般的に募集される債券の期間は3年から10年程度のものが多くなっています。

劣後債では最長50年や永久劣後債のように償還期限のないものもありますが、そのような債券でも一般的には早期償還条項が付与され5年〜10年程度で償還されるケースが多くなります。

欧州の金融機関が発行するCoCo債などは利回りが相対的に高く、発行体の知名度も高いことから人気があります。

- CoCo債についての詳細はこちらを参照:ニッセイ世界ハイブリッド証券戦略ファンド(アドバンスド・インカム)/ CoCo債の分かりやすい説明

債券の場合、円建て・米ドル・豪ドル・NZドル・ブラジルレアル・ドルコリラ・人民元等、幅広い通貨がラインナップされています。

- 様々な債券の種類については詳細はこちらを参照:債券型ファンドについてのまとめ

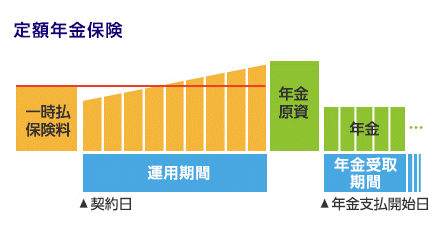

定額個人年金保険の概要

期間は3年から10年が一般的で満了後も延長が可能です。

売れ筋の「米ドル建て・10年」を例に説明すると、契約した時点で債券と同様、10年間の利回りは確定されます。つまり契約した時点で満了時の満期金額が確定します。

適用される利率は、同じ期間の米国債10年と比べると低くなりますが、複利運用になるので実質の利回りは必ずしも低いわけではありません。

例えば米国10年債が4%、米ドル建て年金10年の利率が3.5%の場合のリターンは

- 米国債は4%×10年で40%

- 米ドル建て年金は複利計算で41%

年金の場合、満期時に受け取る際は一時所得となります。

一時所得は(利益-50万円)×1/2の金額に他の所得を合算し総合課税となります。

ここでのポイントは、まず利益が50万円以下であれば税金がかからない点と、所得がそれほど高くなければ一時所得の方が有利になる点です。

逆に総合課税の場合、所得税・住民税の最高税率は4,000万円超の所得で55%となり、この場合50万円を控除して、さらに1/2課税を考慮しても債券の20%分離課税と比較して不利となります。

運用期間中に被保険者が死亡した場合は、死亡保険金として支払われるため死亡保険金の非課税枠(500万円×法定相続人)の対象となります。

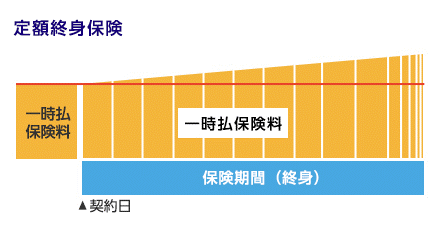

一時払い終身保険の概要

終身保険であり満期という概念はなく、死亡した場合に死亡保険金を受け取るか、途中で解約して解約返戻金を受け取ります。

運用商品として考える場合には、例えば10年後の解約返戻金がどれくらい増えているかが問題となりますが、同じ期間の個人年金保険と比較すると増加額は少なくなります。

これは上記にあるように保障部分の割合が大きいため、保障コストがかかる分だけ運用に回る割合が減ることによるものです。

死亡保険金の非課税枠を活用するにはベスト

被保険者が死亡した場合は死亡保険金として支払われるため死亡保険金の非課税枠(500万円×法定相続人)の対象となります。

上記の個人年金保険は運用期間中に死亡した場合のみ死亡保険金となりますが、一時払い終身一時払い終身保険は解約さえしなければ必ず死亡保険金となるため、確実に死亡保険金の非課税枠を活用できます。

債券・定額個人年金保険・一時払い終身保険の使い分け

運用として考えるならば「債券」か「定額個人年金保険」がおすすめで、死亡保険金の非課税枠の活用をメインにする場合は「一時払い終身保険」がおすすめとなります。

運用でお金を増やしたいが万が一の保障も心配な場合は「運用は債券」+「保障は定期保険」の組み合わせを検討するのも良いと思われます。