米ドルで投資を行うと為替リスクが伴いますが、それ以上にたくさんのメリットがあります。

日本人でも資産の一定割合を米ドルで保有する方が結果的にリスクヘッジにもなると思います。

こちらのページでは米ドル建て運用についての考え方や投資対象について幅広く解説していますので参考にしてください。

日本株が上昇する時は米国株も上昇するが米国株が上昇しても日本株は上昇するとは限らない

中長期的に見た場合、日本株が上昇しているにもかかわらず、米国株や米国リートが下落するということは通常考えにくいと思われます。

しかし、米国株が上昇しても、必ずしも日本株が上昇するとは限りません。

それであれば、日本株より米国株や米国リートに投資をした方が賢明だと考えるのはおかしな話ではありません。

日本が高度成長期の時は別でしたが、現在は米国株が上昇している時に日本株が上昇するケースが一般的です。

米国企業(特にグローバル企業)の決算が少しでも悪くなり始めると、すぐに為替(ドル高)の責任にされドル円レートが円高になるように口先介入などが行われます。

「ドル高+米国の景気悪化」の局面は円高リスクが高くなります。

- これを察知するにはISM製造業景況感指数(PMI)を確認することが有効です:円高リスクをいち早く察知するには米国のISM製造業景況感指数(PMI)をチェックすべき

また、リーマンショック後などはFRBが他国に先んじて大規模な量的緩和を行い、ドルが大幅に安く(円が大幅に高く)なったことが、その後の米国経済回復に大きく寄与しました。

これは実際に国家レベルで米国が日本にけん制しているのかどうかは定かではありませんが、米国の環境が悪化すると円高になりやすいのは事実です。

そのような理由から、少なくとも平成バブル崩壊以降、日本株が上昇している時に米国株が下落していたことはありません。(その逆はたくさんあります)

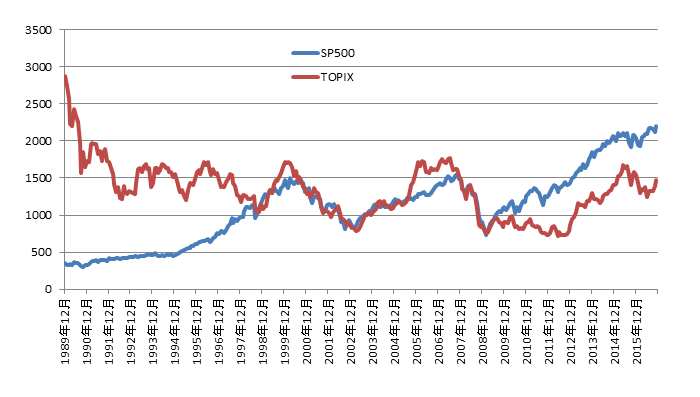

1990年以降の日本株と米国株の比較チャートです。

- 日本株が上昇している時はほぼ必ず米国株も上昇しています

- 米国株が下落するときはほぼ必ず日本株も下落しています

- 米国株が上昇しているのに日本株が上昇していないことはそれなりに多くあります

これらの事実から言えることは、日本株で投資するより米国株や米国リートのような米国資産で運用する方がリターンが高まる可能性が高いということです。

さらに米国は個人の保有する株式や投信の割合が日本の個人と比較して大幅に上回っており、株価が下落すると経済に与えるインパクトも大きいことから、米国政府やFRBはかなり株式市場を意識した政策を取ることも株価が右肩上がりで上昇する理由と言えます。

- 参考ページ:家計の金融資産構成(日本・米国・ユーロ圏)

為替の変動は忘れてドルベースで増やすことに集中するのも1つの考え方

米ドル建て資産で運用しようとするとどうしても為替リスクが発生します。

為替予約でヘッジすることも可能ですが、ヘッジコストがかかります。

米国の金利水準が低くヘッジコストがそれほどかからない時であれば良いと思いますが、金利差が開くとヘッジコストが大きくなり、せっかくのリターンを減少させてしまいます。

- ヘッジコストの推移はこちらを参照:為替ヘッジコスト長期推移(円/ドル・円/ユーロ)【データ更新用】

そこで1つのアイデアとしてですが、ドル円レートは基本的には100円~120円のレンジと割り切って、とりあえずドルを調達してドルベースで増やしていくことに集中するのも良いと思います。

まれにレンジを外れて円高・円安になっても、基本的には100円~120円のレンジに戻ってくると割り切ることが重要です。

過去の個人的な経験では、お客様もほぼこの意見に賛同していただけました。

ドルベースで増やすことで円高リスクもどんどん吸収できますのでドル建て運用に集中しましょう。

投資対象となる商品も円建てより米ドル建ての方が圧倒的に選択肢が多くなります。

経済的には米ドル資産を円建ての投信などで保有しても同じパフォーマンスになるのですが、円表示だと為替の変動によってドル建てでどれくらい増えているのかがいまいち分かりにくなります。

また、円高時はマイナスになっていることがクローズアップされてしまいますので、ドル資産はドル建てで運用する方が気分よく運用できます。

ドル建て商品は豊富なラインナップ

「米国株」「米国リート」「米ドル債」「ドル建て仕組債(仕組み預金)」「ドル建て個人年金保険」などが投資対象となります。

米ドル建ての商品は円建てと比較して幅広い商品ラインナップがあります。

特に相対的に金利水準が高いことから債券では様々な投資対象が存在します。

米国株・米国リート

個別株、海外ETF、外国籍投信のいずれかに投資することになります。

外国籍投信は販売会社によってはほとんどない会社もあると思いますので、その際は個別株や海外ETFでの運用となります。

海外ETFは幅広い商品ラインナップが揃っており、おススメです。

- 海外ETFのランナップについてはこちらを参照してください:低コスト運用商品(ETF等) vs 営業担当者の付加価値>

米ドル建て債券

一般的な証券会社であればドル建ての債券は幅広いラインナップが揃っていると思います。

金利環境やクレジット環境に合わせて、「期間の長い債券 or 短い債券」、「格付けの高い債券 or 低い債券」を吟味して投資しましょう。

また、債券も海外ETFを活用することが可能です。

ハイイールド債・優先証券など幅広い種類のETFがラインナップされています。

- 各種米ドル建て債券についてはこちらを参照:債券市場の全体像【債券の種類を一覧で分かりやすく紹介】

ドル建ての仕組債、仕組み預金

為替や株式のオプションを利用した仕組債(仕組み預金)も候補の商品となります。

ただし、仕組債(仕組み預金)は基本的にオプションの売りのポジションとなり、利益限定・損失無限大の商品なので、対象となる資産が相当割安な時に限定すべきと考えます。

- オプションについてはこちらを参照:オプション取引についての分かりやすくて詳しい説明

ドル建て個人年金保険

経済効果は米ドル債とほぼ同じです。

固定金利で手堅くドルを増やす商品です。

ただし、期間は長めのものが多いため米国の金利水準が高い時に購入するのがおすすめです。

長期債と同様と考えておけばよろしいかと思います。

- 債券と保険・年金の比較についてはこちらを参照:安定運用の商品として債券・年金保険・一時払い終身の比較

その他(ドル建て日経平均、ドル建て欧州株等)

通常は、米国株や米国リートで運用した方が日本株やJ-REITで運用するよりも相対的に良いパフォーマンスになると思われます。

しかし、日本株式が大きく下落し割安な状態であればリバウンドを狙うことも戦略として考えられます。

その際は、ドル建てで日本株や欧州株などに投資するETFがありますのでそちらを使うと便利です。

- ドル建て日経平均などの詳細についてはこちらを参照してください:【ドル建て日経平均】ドル建て日本株ETF / ドルヘッジ付きがおすすめ

上記リンクのタイトルにもあるようにドル建てで日本株に投資する際には単純なドル建ての投資よりもドルヘッジ付が有効です。

FXの活用やドル元本確保型プランも検討

他のページで解説していますが、ドルの安定運用で投資家の為替コストのみを考えた場合、最強の投資対象はFXレバレッジ1倍です。

ただし、FXレバレッジ1倍は基本的に短期金利での運用となるので、米ドル金利が短期も長期も低い時はこれで良いと思いますが、金利が上がってきた場合、必ずしもベストとは言えません。

それでも、環境を見ながら活用する価値はあります。

また、一般的な投資という概念で考えた場合、全て債券などの安全資産だけでなく米国株や米国リートにも分散して投資する方が中長期的にはリターンが高くなる可能性が高いと考えられます。

保守的な方は固定金利商品(ドル債・ドル建て個人年金)に米国株・米国リートを組み合わせてドル元本保証型のポートフォリオを構築することも可能です。

(例) 100万ドルのドル元本保証型運用

「ドル債・ドル建て個人年金:10年・4%」で75万ドル運用→10年後に105万ドル

「米国株・米国リートで」25万ドル運用→?

ドル債・ドル建て個人年金(10年・4%)で投資元本の100万ドル以上を確保できますので、残りの25万ドルでリスクを取ることが可能となります。

要は金利部分を先取りして株やリートに投資する手法です。

- ドル元本保証型運用についての詳細はこちらをご覧ください:為替リスクは取れるが株式には抵抗がある人向けのプラン(ドル元本保証型プラン)

これであれば気持ち的にも安心感がありますので、比較的大きな資金を投資することが可能です。

最後になりますが、ある程度の富裕層であれば米ドルを保有することはリスクヘッジの観点からも必要だと思われます。