こちらのページは「MHAM物価連動国債ファンド(未来予想)」を例に「物価連動国債」のポイントやリスクを掲載しています。

大部分は物価連動国債全般に共通する内容ですので、物価連動国債の見通しを分析する上で活用いただけます。

物価連動国債のポイントをまとめると下記の通りです。

- 物価連動国債はインフレ率(日本ではコアCPI=生鮮食品を除く全国消費者物価指数)が上昇すると債券の額面が増加する仕組み。消費税引き上げもプラス要因。

- 固定利付債でもある為、長期金利の低下は債券価格の上昇要因

- よって、物価連動国債にとって最も良いのは「インフレ率は上昇するが長期金利は低位安定する」という環境

- 物価連動国債は仕組みが難しく、商品性を勘違いしているケースも多いので注意

- 長期国債のクーポンを受け取りながら、インフレになると更にプラスになるという夢の商品ではない。発行時に予想されるインフレ率が10年間続いて初めて10年国債と同じ利回りとなる。その後のインフレ率が発行時の予想インフレ率を下回る場合、長期国債を買っていた方が高い利回りとなる。

- 日本の物価連動国債は「元本保証」がついていると言われるが、「元本保証」は額面100を下回らないという意味であって、元々の単価が105などオーバーパーで発行されることもあるので、その場合は実質的にマイナスになる(下記参照)

詳細は下記をご覧ください。データや内容は随時、更新しています。

まず最初にMHAM物価連動国債ファンド(未来予想)の商品概要から紹介します。

MHAM物価連動国債ファンド(未来予想)の商品概要

実質的な運用会社

- アセットマネジメントONE(委託会社:アセットマネジメントONE)

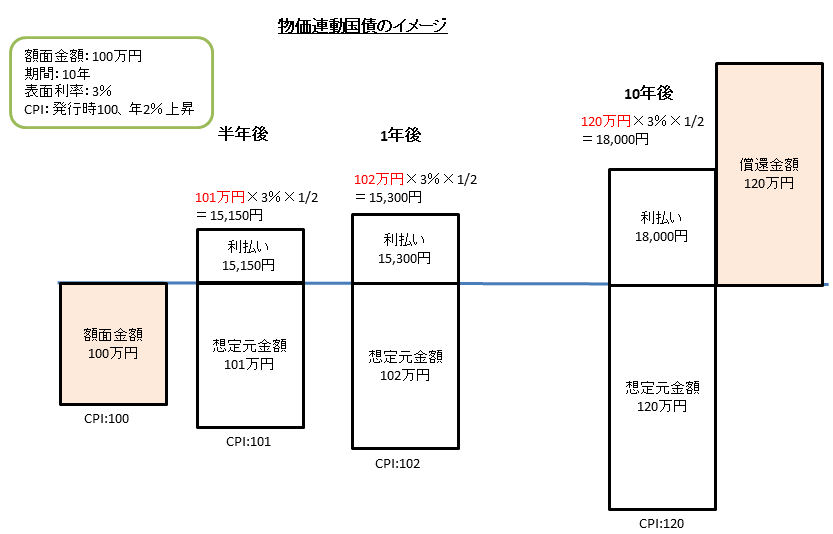

投資対象である物価連動国債の仕組み

- 投資対象:日本の物価連動国債

- 物価連動国債はコアCPI(生鮮食品を除く全国消費者物価指数)に連動して国債の額面(元金)が増減する仕組みとなっている

- クーポンは固定されているため額面(元金)が増減するとそれに伴い利金も増減する

MHAM物価連動国債ファンド(未来予想)の主な販売会社(販売手数料)

- SMBC日興証券:5億円未満0.55%、5億円以上ノーロード

- みずほ銀行:1億円未満1.1%、1億円以上0.55%

- 楽天証券:ノーロード

信託報酬

- 0.66%以内(無担保コール翌日物が0.5%未満の場合0.44%)

物価連動国債のポイント・メリット

インフレ対応

- 将来、インフレ率が上昇すると元本(債券の額面)が増加する

- 政府の財政政策や日銀の金融政策によりインフレ率が中長期的に高まる可能性がある

金利低下で債券価格上昇

- クーポン部分は固定金利の為、マイナス金利導入など、さらなる金利低下で債券価格が上昇する可能性あり

インフレをもたらすと考えられる要因

- 日銀の金融緩和

- 財政政策(国のインフラ投資等)

- 消費税増税

- 資源価格の高騰

- 人手不足による人件費高騰

- 円安の進行

日本のインフレ率の推移はこちら:金利とインフレ率推移(チャート・変動要因)【①先進国】

消費税引き上げも物価連動国債の上昇要因となる

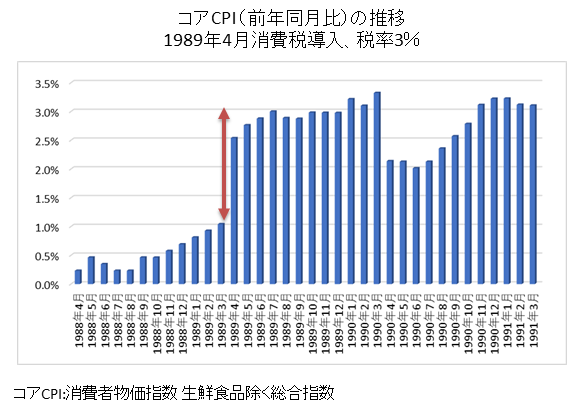

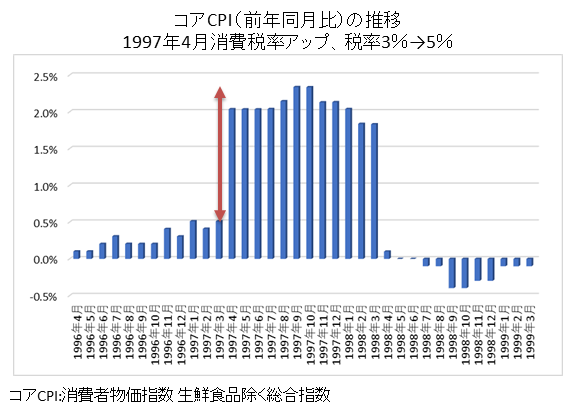

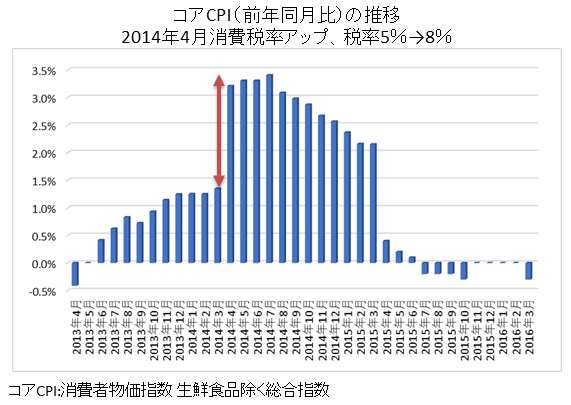

- 消費税がアップすると消費者物価指数も上昇する(消費税引き上げ→コアCPIが上昇→物価連動国債の上昇要因)

- よって、消費税増税は物価連動国債にとってプラスの要因となる。(ただし、物価連動国債は長期金利の変化にも影響を受けるので注意が必要。長期金利上昇は物価連動国債の下落要因)

- 実際に過去の消費税増税局面でコアCPIがどのように推移したかはこちら(1989年4月、1997年4月、2014年4月)

- 過去の消費税増税時は、消費税が上昇した分だけコアCPIが上昇→物価連動国債の上昇要因

物価連動国債のリスク・デメリット

物価連動国債の複雑な仕組みを理解するのが難しい

- 物価連動国債は仕組みが難しく、商品性を勘違いしているケースが多い。

- 金融機関の従業員を含め多くの人が「通常の国債の金利を受け取りながら、インフレになるとインフレ率分だけ元金部分と利息部分が増加する。さらに平成25年10月以降に発行される物価連動国債は元本保証型なので元本割れリスクもない」と理解しているようだが、これは正確ではない。

- 「インフレになるとインフレ率分だけ元金部分と利息部分が増加する」だけはその通りだが、「通常の国債の金利を受け取りながら」の部分と「平成25年10月以降に発行される物価連動国債は元本保証型なので元本割れリスクもない」の部分は完全に間違っている。

- まず物価連動国債の利回りを考える際、下記の計算式を理解する必要がある。

- 「実質金利=長期金利−期待インフレ率」

- 「物価連動国債の最終利回り=10年国債の利回り−期待インフレ率」

- 2017/1/5時点の物価連動国債の条件はこちら

−0.595%=0.058%−0.653% - 2017/1/5の物価連動国債の利回りと10年国債の利回りから計算される「期待インフレ率」は0.653%ということになる

- 上記のとおり2017/1/5時点の物価連動国債の最終利回りは−0.595。マイナス利回りとなっており、インフレが起きなければ元本はマイナスになる。

- そして、10年間平均0.653%のインフレが起きると、通常の10年国債を購入した場合と同じ最終利回り0.058%となる。

- 現在はマイナス金利やイールドカーブコントロールが導入されているので名目金利(10年国債金利)はゼロ近辺。ただし、物価連動国債の利回りがマイナスなのは10年国債金利がある程度プラスの場合でも起こる。

- 2017/1/5よりももう少し名目金利が高かった「第19回物価連動国債」が発行された2014/10/8の条件はこちら

- 物価連動国債の最終利回り=10年国債の利回り-期待インフレ率

−0.70=0.50−1.20 - 物価連動国債の利回りは−0.7%、10年国債利回りは0.5%、期待インフレ率は1.2%

- 当時はアベノミクスへの期待も高く、市場が予想していたインフレ率(期待インフレ率)も高めであった。

- このように名目金利がある程度プラスでも、それ以上に期待インフレ率が高い場合、実質金利(物価連動国債の利回り)がマイナスなる。

- 物価連動国債の最終利回り=10年国債の利回り-期待インフレ率

- 物価連動国債は期待通りのインフレが発生して初めて10年利付国債と同じ利回りとなる商品である。

元本割れリスク(インフレにならなければ元本割れリスク)

- 次に元本保証についてであるが、確かに「平成25年10月以降に発行される物価連動国債は元本保証型なので元本割れリスクもない」という規定は存在する。これも上記の19回物価連動国債の例で見てみると分りやすいので確認する。

- 19回物価連動国債の発行条件は「期間10年、クーポン0.1%、発行価格108.05円」。

- 上記の条件を見れば一目瞭然であるが、額面は100円であるので、インフレが発生しなければ10年で8.05円の償還差損が発生。厳密にはクーポンが10年で1%分あるのでトータルでは7.05円のマイナス。元本保証と言っているのはデフレになっても額面の100を割れないという意味である。

- よって、オーバーパー発行の物価連動国債は実質的には元本保証にはならない。

金利上昇リスク

- 物価連動国債もクーポン部分はあくまで固定金利であるため、金利上昇時にはデュレーションの分だけ債券価格は下落する。

- よって、物価連動国債が機能するのはインフレ率が高くなるが、長期金利は低位安定するという特殊な局面になる。(クーポンも変動金利にした方が理にかなった商品になると思われる)

投資対象が同じ投信(類似ファンド)

- 低コストのインデックスファンド:eMAXIS 国内物価連動国債インデックス(三菱UFJ国際投信)

関連ページ

MHAM物価連動国債ファンド(未来予想)の月次レポート等はこちらを参照!

日本のコアCPIの推移と変動要因についての解説はこちら!

日本のCPI、コアCPI、コアコアCPIについての詳細はこちら!